Neuplyne týden, abych někde neslyšel nebo nečetl zmínku o tom, že americký akciový trh je v obrovské bublině. Různí finanční experti a šarlatáni měří bubliny všemožnými způsoby, ale určitě se mnou budete souhlasit, že mezi jeden z nejznámějších způsobů patří Buffettův indikátor. Různé proklamace bublin mě nechávají naprosto klidným a nevěnuji jim pozornost, nicméně nedávno mě zaujal článek na Investičním webu, ke kterému cítím potřebu vyjádřit několik vlastních myšlenek.

Článek si získal moji pozornost díky svému titulku: „Gratulace panu Powellovi k dofouknutí největší akciové bubliny v historii aneb Proč bychom se (ne)měli divit, když americké indexy klesají“ a můžete si jej přečíst zde. Kromě produkování velkého množství obsahu mají autoři Investičního webu bezesporu za úkol vytvářet clickbaitové titulky ke svým článkům, což se jim v tomto případě povedlo. Ale už při čtení prvních vět mně v hlavě začal houkat bullshit alarm, když jsem potom zpozoroval, že byl článek převzatý (přeložený) z webu blogera Jesse Feldera, všechno do sebe rázem zapadlo.

Buffettův indikátor

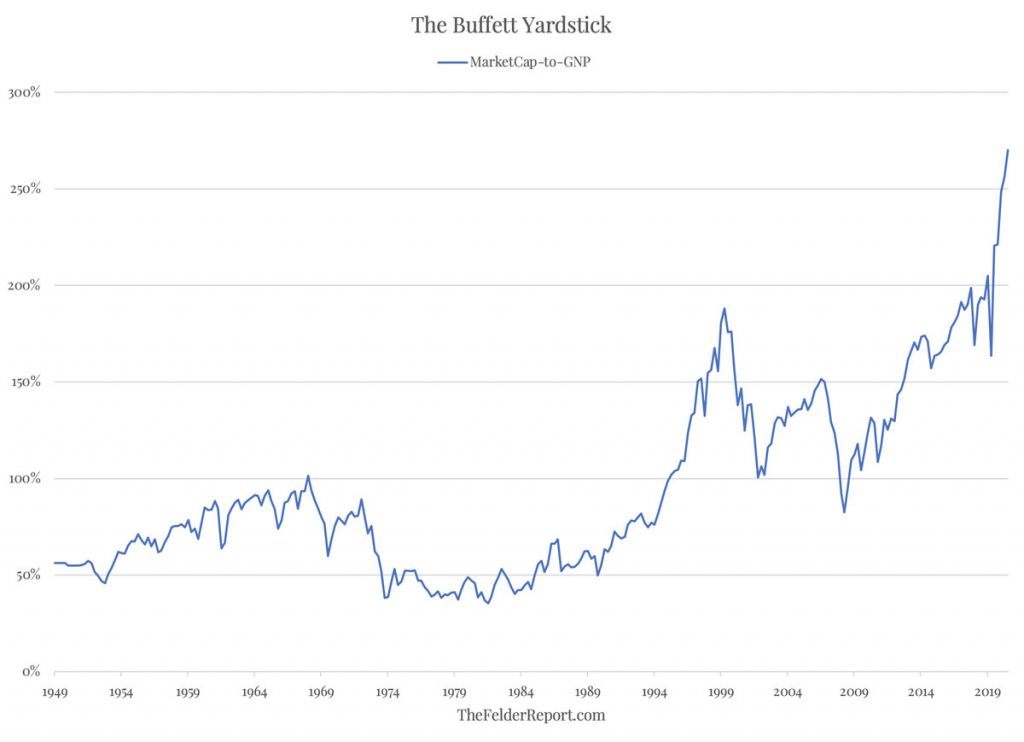

Felder ve svém článku upozorňuje na bublinu na americkém akciovém trhu, kterou měří pomocí tzv. Buffettova indikátoru. Ten se vypočítává jako poměr mezi celkovou kapitalizací amerického akciového trhu vůči hrubému domácímu produktu (HDP).

Buffettův indikátor = kapitalizace amerického akciového trhu / hrubý domácí produkt * 100

Chudák Warren, v roce 2001 se o tomto poměru (také nazývaný Stock Market Capitalization-to-GDP Ratio) zmínil v magazínu Fortune a od té doby se po něm jmenuje. Lze jej samozřejmě graficky interpretovat, čemuž nemůžou odolat všechna média zabývající se finančními trhy.

Vůbec netuším, jak se Felder dostal k tam vysokým hodnotám. Vypadá to, že si data upravuje pro svoje vlastní potřeby. Pokud vygooglím „total US market cap“, dostanu se k číslu 49,1 bilionů USD (anglicky trillion), americké HDP vychází na 22,05 bilionů, výpočet 49,1 / 22,05 * 100 = 222,67 %, jinak řečeno celková kapitalizace amerického akciového trhu je v prvním kvartálu roku 2021 více jak dvojnásobná vůči svému HDP.

Felder dále argumentuje, že bublina v roce 2000 byla drobečkem oproti tomu, co se děje na trzích dnes, což demonstruje svým vlastním grafem (viz. výše). K dokreslení celkového kontextu musím ještě představit samotného Jesseho Feldera. Dle informací z jeho blogu začínal svoji kariéru u Bear, Stearns & Co, později založil multi-miliardový hedgeový fond, a kromě toho ještě bloguje o finančních trzích. Jeho analýzy a výzkum se objevují v médiích typu Wall Street Journal, Barron’s, Yahoo Finance a bohužel také jako přebrané články na Investičním webu. Tohle vše zní hrozně hezky, problém je v tom, že Felder patří do skupiny permanentních medvědů, který už 15 let píše o tom, jaká je na trzích bublina a že musí dojít ke splasknutí. Jako jediné východisko doporučuje držet značnou část portfolia ve zlatě (surprise!). Abych byl férový, tak musím podotknout, že cca jednou za 10 let se náhodou trefí.

V následujícím textu se pokusím vyvrátit mylné tvrzení, že trhy jsou dle časového srovnání pomocí Buffettova indikátoru v bublině. Dobrá zpráva je, že k tomu budou stačit znalosti matematiky základní školy a základy ekonomie ze střední…

Jsou trhy dle Buffettova indikátoru v bublině?

Nechci čtenáře nudit složitými výpočty a nicneříkajícími poučkami z makroekonomie, takže budu celý problém demonstrovat na značně zjednodušeném příkladu.

Představte si, že v České republice existuje pouze pět firem. Neexistují daně, inflace, ani státní aparát. Firmy si můžeme označit třeba písmeny F, A, A, M a G. Každá z těchto pěti firem má svoji vlastní jedinou prodejnu s ročními tržbami 10.000 Kč, z toho výdaje tvoří 5.000 Kč a zisk 5.000 Kč. Pro výpočet HDP budu používat výdajovou metodu, tedy zisk 5.000 Kč se bude započítávat do HDP. Roční hrubý domácí produkt potom bude vycházet na 25.000 Kč (5.000 * 5).

Ke správnému výpočtu Buffetova indikátoru budeme dále potřebovat ocenit celkovou kapitalizaci trhu. To lze provést tak, že bude každá firma ohodnocená například jako jednoroční násobek tržeb. V tom případě vychází celková tržní kapitalizace na 50.000 Kč (10.000 * 1 * 5). Výpočet Buffettova indikátoru bude následující: BI = 50.000 / 25.000 * 100 = 200 %. Samotné číslo prozatím o ničem nevypovídá.

Jak se změní Buffettův indikátor, když každá firma rozšíří počet vlastních tuzemských prodejen na tři? Tržní kapitalizace = 10.000 * 3 * 1 * 5 = 150.000, HDP = 5.000 * 3 * 5 = 75.000, Buffettův indikátor se nijak nezmění (150.000 / 75.000 * 100 = 200 %).

Nyní se přesuňme o 20 let v čase do budoucnosti. Nic zvláštního se za tuto dobu nezměnilo až na jednu drobnost… Každá z našich pěti firem má kromě tří poboček v tuzemsku ještě dalších 25 poboček po celém světě. HDP České republiky se nezmění, protože zahraniční prodejny jsou registrované v cizích zemích. Co se ale „nepatrně“ změní je globální tržní kapitalizace těchto firem: market CAP = ((10.000 * 3) + (10.000 * 25)) * 1 * 5 = 1.400.000. BI = 1.400.000 / 75.000 * 100 = 1.866 %.

Z nárůstu Buffettova indikátoru z 200 % na 1.866 % se může zdát, že v našem fiktivním zjednodušeném světě dochází na trhu k obrovské bublině. Přitom se ale nic nezměnilo, tržní kapitalizaci stále počítám velmi konzervativně jako jednoroční násobek vlastních tržeb.

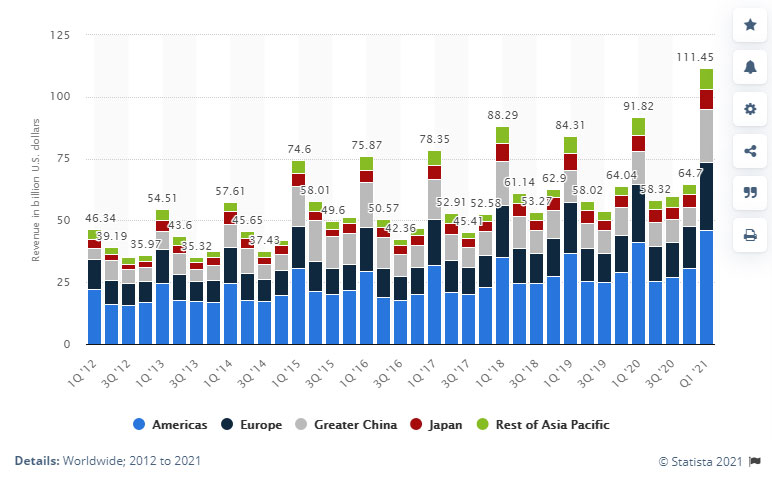

Řada z vás si určitě pomyslí, že jsem si „nakonfiguroval“ svůj fiktivní příklad způsobem, abych se pouze utvrdil ve své tezi. Proto ještě přiložím něco z reálného světa – vývoj globálních tržeb společnosti Apple rozdělenou dle geografických regionů.

Dle prvního kvartálu 2021 tvoří Severní a Jižní Amerika pouhých 41,55 % celkových tržeb. Zbylých 58,45 % tržeb pochází z Evropy (24,50 %), Číny (19,13 %), Asie (7,38 %) a Japonska (7,44 %). Takhle bych mohl pokračovat u Facebooku, Alphabetu, Microsoftu, Amazonu, a desítkách dalších globálních společností, které mají výrazný podíl na celkové tržní kapitalizaci USA.

Závěr

Překvapuje mě, že zdánlivě chytrý a bystrý finančník Felder si neumí dát dvě věci do kontextu a pochopit, že poměřování kapitalizace firem působících na globálních trzích vůči hrubému domácímu produktu je totální nesmysl a nic nevypovídající ukazatel. Ano, v roce 1990, když byla globalizace ještě v plenkách, mohl mít Buffettův indikátor nějaký smysl. V dnešním světě, kdy se z garážové firmy může stát během několika let významný celosvětový hráč, jde o bezkontextovou vizualizaci nesmyslu zajímavou akorát pro senzacechtivé a strach nahánějící žurnalisty nezamýšlející se nad tím, o čem vlastně píší. Jesse Felder ani Investiční web nejsou sami, stačí si vygooglit „buffet indicator market crash“ a dostane se vám cca milion různých výsledků, a to jenom v angličtině.

Až vás příští týden bude zase strašit nějaký finanční expert nebo novinář další bublinou v podobě grafu Buffettova indikátoru, odkažte jej na tento článek. Jednak mu rozšíříte obzory a mně tím uděláte velikou radost.