Dnes bych rád volně navázal na článek, který jsem publikoval dříve: Sell in May and go away? Ne tak rychle!, kde jsem se zabýval, zdali má pro obchodníky tahle tržní pranostika nějaký význam nebo nikoliv. Z různých svých tržních analýz jsem vypozoroval, že období od začátku října po konec května vychází obvykle velmi zajímavě ve srovnání s přístupem nakup a drž indexu S&P 500, který budu uvažovat jako benchmark.

- Všechny datové řady jsou nominální, tedy nejsou očištěny o vliv inflace.

- Data nejsou upraveny o dividendy (dividend adjusted). Dividendy přičítám k celkové equity v den jejich výplaty (ex-dividend day) a daním je sazbou 15 %.

- Poplatky za jeden obchod počítám jako $0,005 za 1 akcii, minimálně však $0,50 za otevření pozice. Za uzavření to stejné (odpovídá Interactive Brokers).

- Skluzy v plnění (tzv. slippage) nejsou započítány.

- Všechny backtesty budou provedeny v období od 31.12.1999 do 9.10.2020 (cca posledních dvacet let).

- Vstupní i výstupní ceny jsou za denní uzavírací ceny (close).

- V případě danění zisků postupuji tak, že pokud daný kalendářní rok skončí v zisku, použiji sazbu 15 % a výslednou částku odečtu od equity.

- Neobchoduje se na páku. Veškeré volné prostředky jsou reinvestovány, stejně tak dividendy.

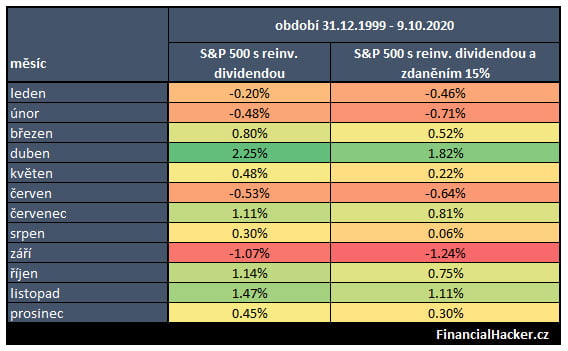

Historická výkonnost po měsících

Nejprve se podíváme, jakou historickou výkonnost měl index S&P 500 (SPY) po jednotlivých měsících, viz. následující tabulka:

Tabulka ukazuje dva sloupce, první výkonnost S&P 500 s reinvestovanou a zdaněnou dividendou, druhý sloupec ukazuje úplně to stejné jako první s tím rozdílem, že veškerý zisk z uzavřených obchodů je zdaněný 15% sazbou. Díky barevným škálám je na první pohled zřejmé, že mezi nejlepší měsíce patří duben, červenec, říjen a listopad. Naopak jako o nejhorších měsících můžeme hovořit o únoru, červnu a září.

Díky barevným škálám lze pouhým okem zjistit, po jaké období by asi bylo nejvýhodnější držet index. Čistě díky tomuhle data-miningu to vychází od začátku října po konec května, tedy celkem osm měsíců. Vezmu to ale obráceně, tedy nejdříve…

Nejhorší období pro držbu akcií?

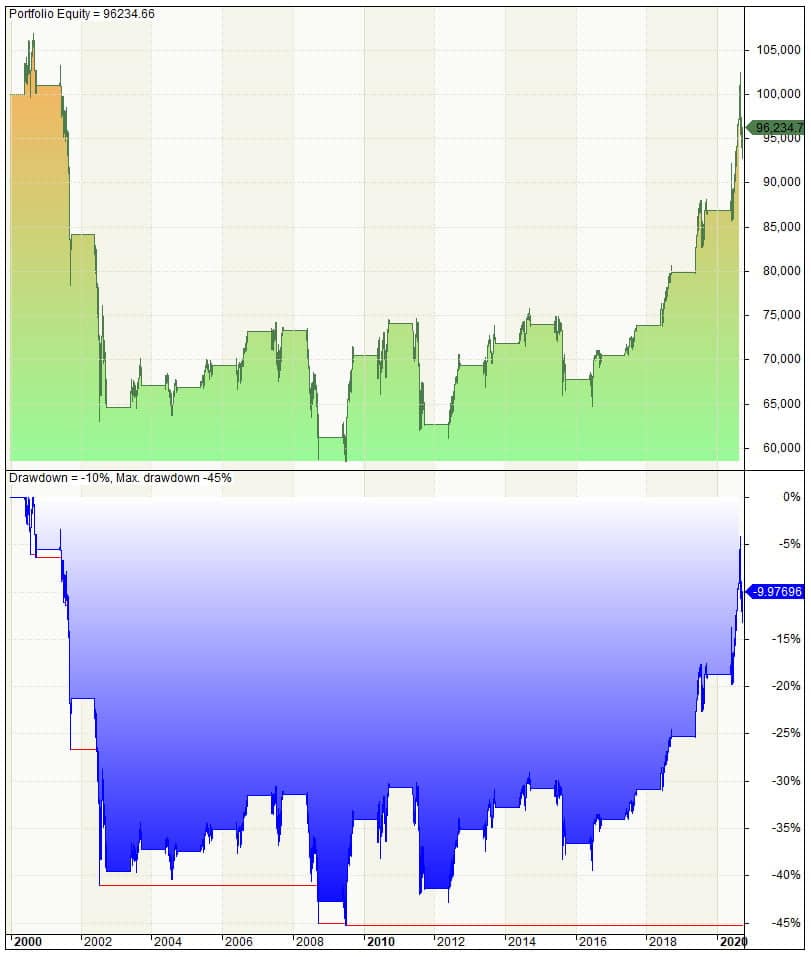

Pokud je nejlepší období říjen až květen, potom by z logiky věci měly být zbývající měsíce pro držení akcií nevhodné, tedy červen až září včetně. Graf níže znázorňuje vývoj equity křivky obchodního přístupu, který by každý rok otevřel pozici vždy poslední obchodní den v květnu a následně celou pozici uzavřel poslední obchodní den v září, celkem čtyři měsíce. V mezidobí (od října do května) by byly volné peněžní prostředky v hotovosti.

Tohle je skutečně zajímavé. Pokud byste každý rok nakupovali index S&P 500 v červnu a prodávali jej koncem září téhož roku, kromě pořádné dávky zlosti byste byli od roku 2000 (cca 20 let) v lehkém mínusu. A to se jedná o nominální datové řady, v případě započítání inflace a zdanění ziskových roků bude výkonnost mnohem horší. Myslím, že zde není ani třeba srovnání s přístupem buy & hold.

Na equity je nicméně zřetelné, že zhruba od roku 2016 se daří akciím i v tomto období. Zkrátka co fungovalo v minulosti není zárukou toho, že to tak bude i v budoucnosti.

Nejlepší období pro držbu akcií?

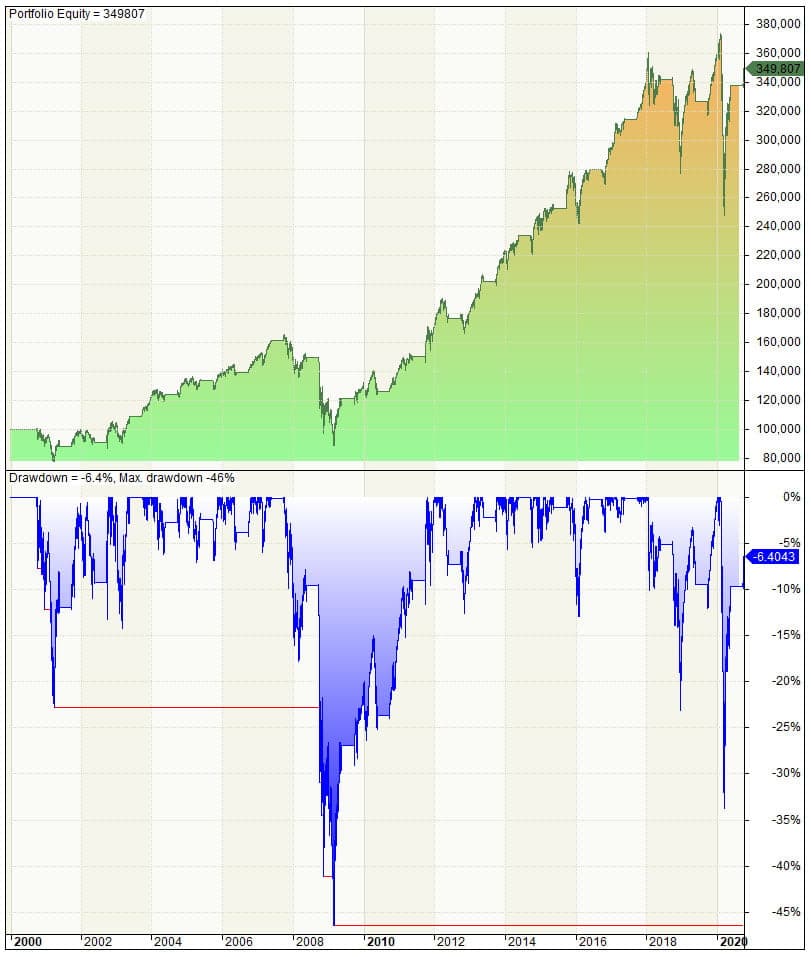

Pojďme se konečně podívat, jak by vypadala equity obchodního přístupu, který by každý rok otevřel pozici vždy poslední obchodní den v měsíci září a následně celou pozici uzavřel poslední obchodní den v měsíci květnu. V mezidobí (od června do září) by byly volné peněžní prostředky v hotovosti.

Výkonnost naznačeného přístupu není vůbec špatná. Maximální drawdown na úrovni -46,49 % při ročním zhodnocení (CAGR) 6,21 % a expozici kapitálu 66,7 %. Zisk prozatím nedaním sazbou 15 %.

Pro srovnání zde ukážu equity křivku přístupu buy & hold indexu S&P 500 (SPY).

Buy & hold zaznamenal maximální drawdown -55,23 % při ročním zhodnocení (CAGR) 5,86 % a expozici kapitálu 100 %.

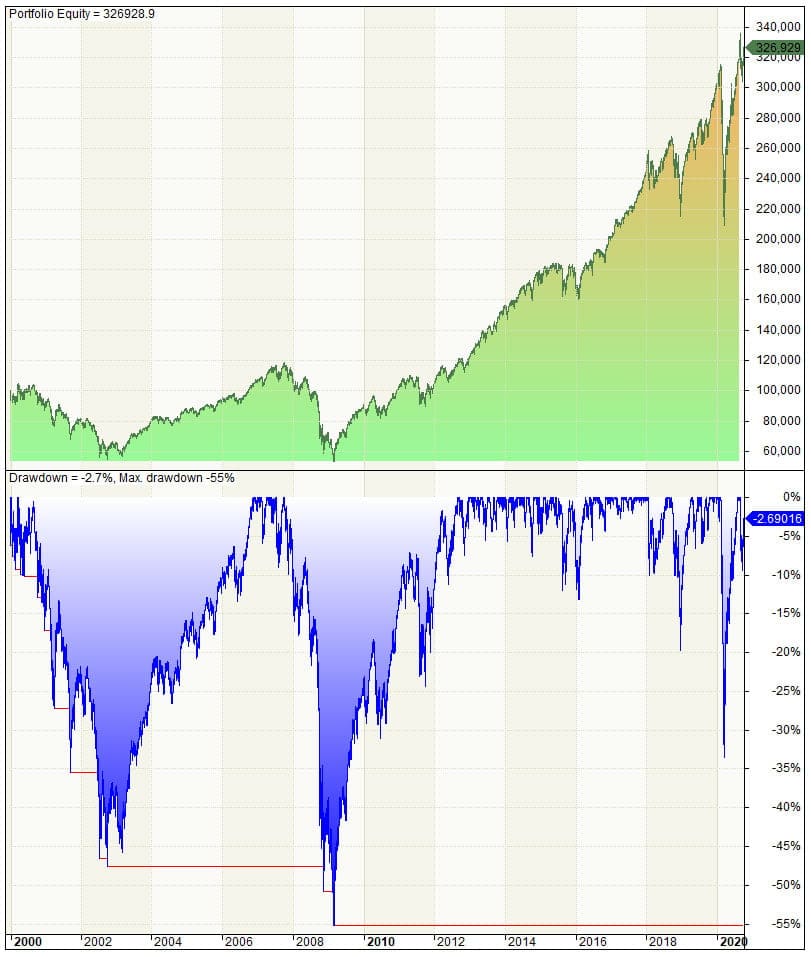

Aby bylo celé srovnání spravedlivé, je mou povinností prezentovat výsledky tak, jako by jednotlivé přístupy obchodovali normální smrtelníci (já nebo vy), tedy plátce daní. Veškeré zisky, pro které neplatí časový test tři roky, proto zdaním sazbou 15 %, ztrátové roky samozřejmě danit nebudu.

Pokud srovnám přístup nakup a drž se systémem obchodující od října do května včetně zdanění zisků, jsou výsledky stále zajímavé, nicméně už ne tak výrazně jako v případě neuvažování daní. Proto vždycky do všech svých backtestů ve finále promítám, co zdanění zisků udělá s celkovou výkonností (pozn.: tento přístup nikde jinde v českých končinách neuvidíte).

Systém dosahuje nižšího maximálního drawdownu (-46,49 % vs -55,23 %), lehce nižšího ročního zhodnocení (5,10 % vs 5,86 %) a samozřejmě nižší expozice kapitálu. Jeden by si pomyslel, proč nedržet index jenom osm měsíců v roce pro podobné zhodnocení jako u buy & hold, ale…

Není všechno zlato, co se třpytí!

Byť může na první pohled vypadat systém zajímavě, já osobně bych to takto nikdy neobchodoval. Zmínil jsem to na začátku článku, tenhle systém je výsledkem tzv. data-miningu, tedy dle historických datových řad byla vymyšlená pravidla.

Pokud chcete obchodovat podobný typ přístupů, obvykle označovaných jako kalendářní efekty nebo také anomálie, potom musí být na první zamyšlení jasné, z jaké logiky chování účastníků trhů vychází a proč by měly fungovat i v budoucnu. Mnohokrát v historii se stalo, že zajímavá anomálie přestala fungovat, ať už z důvodu změny chování obchodníků nebo tím, že ji začalo obchodovat velké množství lidí (byla tzv. arbitraged-out). V tomto případě může být výše popisovaný efekt částečně spojený s obdobím nákupního šílenství před Vánoci, ale proč trvá až do konce května mně není jasné a žádnou logiku za tím nevidím.

Pokud tento rok nebude výrazně jiný, jakože zatím je, můžeme se těšit na „nejlepší období pro držení akcií“. Přiznávám ale, že s rostoucí druhou vlnou nákazy Covidem napříč Evropou je tohle tvrzení více než odvážné. Uvidíme…