Několikrát jsem na blogu zmiňoval, že ze začátku roku 2020 postupně docházelo v rámci mého portfolia k re-alokaci kapitálu, určeného pro algoritmické obchodování pomocí AOS, do dlouhodobějšího držení ETFs (buy & hold). Důvodů bylo hned několik, pojďme si je postupně probrat, ale nejdříve pár úvodních vět o tom, co to vlastně automatizované obchodování je.

Co je to algo trading

Algo obchodování nebo také automatizované / systematické obchodování je styl, ve kterém se algoritmy (počítačové kódy) používají k provádění obchodů. Člověk tak u počítače nemusí sedět, ale všechny výpočty a exekuce za něj vykonává počítač, který je napojený na brokera přes API.

Nejčastěji se setkáte v rámci algoritmického obchodování ještě s dalším pojmem – AOS. Tahle zkratka znamená Automatický Obchodní Systém. Jedná se o soubor jasně definovaných pravidel naprogramovaných do kódu, který běží na počítači, zpravidla serveru.

Jaké jsou formy automatizovaného obchodování

Osobně jsem se setkal se dvěma způsoby algo tradingu:

- plně automatizované obchodování, tedy takové, že do něj člověk po spuštění vůbec nemusí zasahovat,

- částečně automatizované – počítač provádí např. exekuce, ale ostatní věci se dělají manuálně.

Nejsem programátor, takže jsem všechny svoje AOSy vždycky obchodoval polo-automaticky. Exekuci a výpočty vykonával stroj, ale evidenci obchodů a ostatní jsem si dělal ručně.

Všechny systémy byly obchodovány na denních a týdenních datech, pouze akcie, ETFka a futures. Doba držení pozic se pohybovala od dnů po měsíce. Žádné intradenní obchodování nebo Forex.

Nevýhody algoritmického obchodování

Níže uvádím nevýhody, se kterými jsem se při své cestě algoritmického tradera potýkal (automatizovaně jsem obchodoval od roku 2015) a které mě nakonec přesvědčily, že dlouhodobější investování pro mě bude ve finále lepší cesta. Srovnávat budu systematické obchodování vůči dlouhodobému investování (diskréční daytrading neberu v potaz vůbec).

1. Poplatky

V rámci algoritmického obchodování se frekvence otevírání a uzavírání obchodů obvykle pohybuje na denní bázi. Pokud obchodujete portfolio několika strategií, tak se v podstatě každý obchodní den něco děje. Bohužel vyšší aktivita s sebou nese i vyšší poplatky pro brokera, který si pomalu ukrajuje z vašeho “koláče”.

Ponechme teď stranou celkové zhodnocení a další parametry. Můj typický AOS udělá ročně od 150 do 250 obchodů, celkové transakční náklady v tomto případě tvoří 709.06 USD za rok, tedy něco kolem 0,7 %, což není málo. Poplatky počítám takto: 0,005 USD za akcii, minimálně však 0,5 USD za otevření / uzavření obchodu (odpovídá Interactive Brokers).

2. Daně

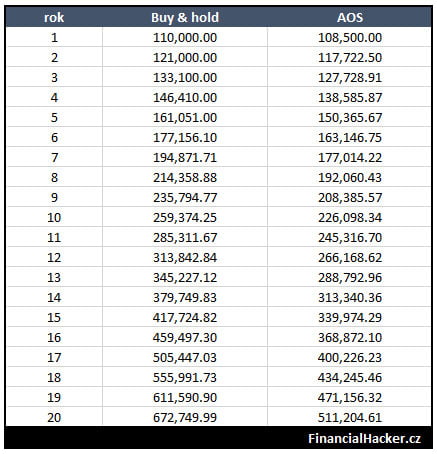

Říká se, že v životě jsou jisté jenom dvě věci: daně a smrt. To druhé řešit nebudu, ale pokud držíte jakoukoliv akciovou pozici kratší dobu než tři roky, musíte v případě kladného výsledku odvést daň 15 %. Přijde mně, že na to všichni AOS obchodníci zapomínají a jakoby to neřeší. Přitom ale v dlouhodobém horizontu to může tvořit obrovský rozdíl. Ukážu hypotetický srovnávací příklad.

Tabulka výše zobrazuje kumulativní roční zhodnocení 10 % v případě strategie “nakup a drž” a automatické strategie, která je aktivnější a drží pozice pouze několik dnů. Všechny zisky se v tomto případě musí navíc zdanit. V dlouhodobém horizontu může jít skutečně o obrovský rozdíl.

3. Lidský faktor

Byť jsem se vždy snažil jakýmkoliv chybám předejít, vždycky se na něco zapomene nebo pokazí. Částečně to bylo způsobené tím, že jsem obchodoval polo-automatizovaně. Možných chyb je nespočet, tady jsou ty, na které si pamatuji:

- Změna času léto / zima, takže se obchod buď nerealizoval a příkaz zůstal viset v systému, nebo došlo k exekuci hodinu předem.

- Svátky v USA, ten samý problém jako v prvním bodě.

- Chybné zaevidování otevřených / uzavřených pozic.

- Chybné zaevidování počtu akcií k otevření / uzavření.

- Chyba nebo nepřesnost v algoritmu.

- Testování v ladícím režimu a nepřehození do ostrého.

- Zapomenutí na dočasně zneaktivněný Task Manager, který spouští celý proces.

- A mnoho dalších…

4. Technické problémy

Jedna z hlavních výhod, která se zmiňuje ve spojitosti s automatizovaným obchodováním je ta, že má obchodník chladnou hlavu, o nic se nemusí starat a vše za něj dělá počítač. To je samozřejmě pravda jenom do té doby, než se něco pokazí. A že těch věcí je, které se mohou pokazit…

- výpadek serveru,

- výpadek platformy,

- problém s živými daty,

- problém se spojením přes API,

- exekuce jen některých obchodů,

- nespuštění Task Managera,

- různé aktualizace, které spolu nespolupracují…

Je zajímavé, že Murphyho zákon v případě algo tradingu funguje na 100 %. Většinou se něco pokazí zrovna tehdy, když má přijít veliký ziskový obchod. A jak známo, ušlé zisky jsou na psychiku obchodníka horší než realizované ztráty.

5. Rozdílná výkonnost na reálném účtu vs na papíře

Pokud jste někdy obchodovali AOS na End-of-Day close cenách, tedy takových, které jsou definitivní až v poslední sekundu před uzavřením trhu, určitě jste zaznamenali, že se občas otevírají jiné pozice než dle backtestu. Je to způsobené tím, že je potřeba příkazy k exekuci poslat přes API trošku dříve, aby byl čas na zpracování a realizaci. Já jsem například začínal s dávkováním cca 20 sekund před uzavřením trhů. Problém je v tom, že se ceny poslední minutu před uzavřením hodně mění a dochází často k tomu, že se otevře úplně jiná pozice právě z důvodu rozdílných cen 20 sekund před koncem a sekundu před koncem.

6. Možná přeoptimalizace nebo ztráta výkonnosti

Tohle je jeden z největších strašáků každého algo obchodníka. Přeoptimalizovat systém je extrémně jednoduché. Už jenom tím, že obchodníci nasazují systémy, které mají rozumné backtestové equity křivky (nikdo nenasadí systém, který měl v minulosti drawdown 80 % nebo anualizované zhodnocení 2 % p.a.) vedou k něčemu, čemu se říká selection bias (předpojatost).

Rovněž backtestování stále stejných dat dokola vede k tomu, že se nakonec nějaký systém podaří najít. Samozřejmě takový, aby měly hezkou equity i v neviděných datech (tzv. out-of-sample vzorek).

Každý zkušený algo trader vám řekne, že je potřeba obchodovat portfolio několika ideálně nekorelovaných systémů, aby se předešlo výše zmíněným neduhům. Ano, s tímto souhlasím, ale problém je v tom, že pokud budete obchodovat několik různých systémů dohromady, budete taky potřebovat “nadsystém”, který bude řídit alokaci mezi strategie, vypínání / zapínání, sledování výkonnosti atd., a ten bude opět potřeba optimalizovat. Těch chyb je možné udělat opravdu hodně a z výsledků mohou být obchodníci nemile překvapení.

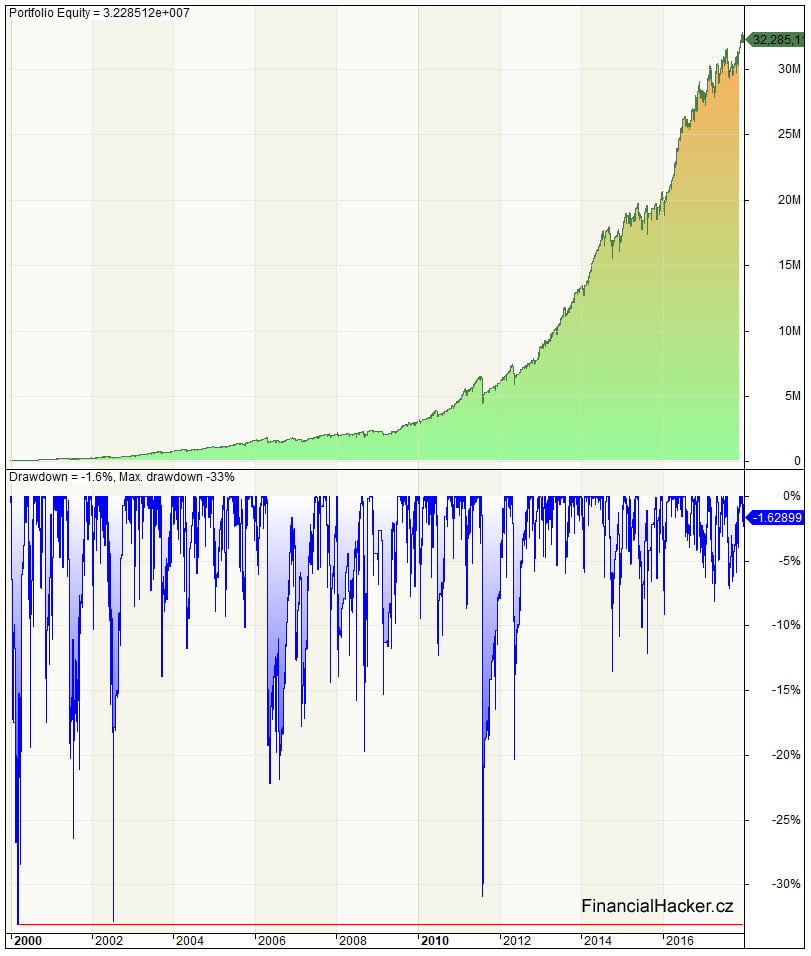

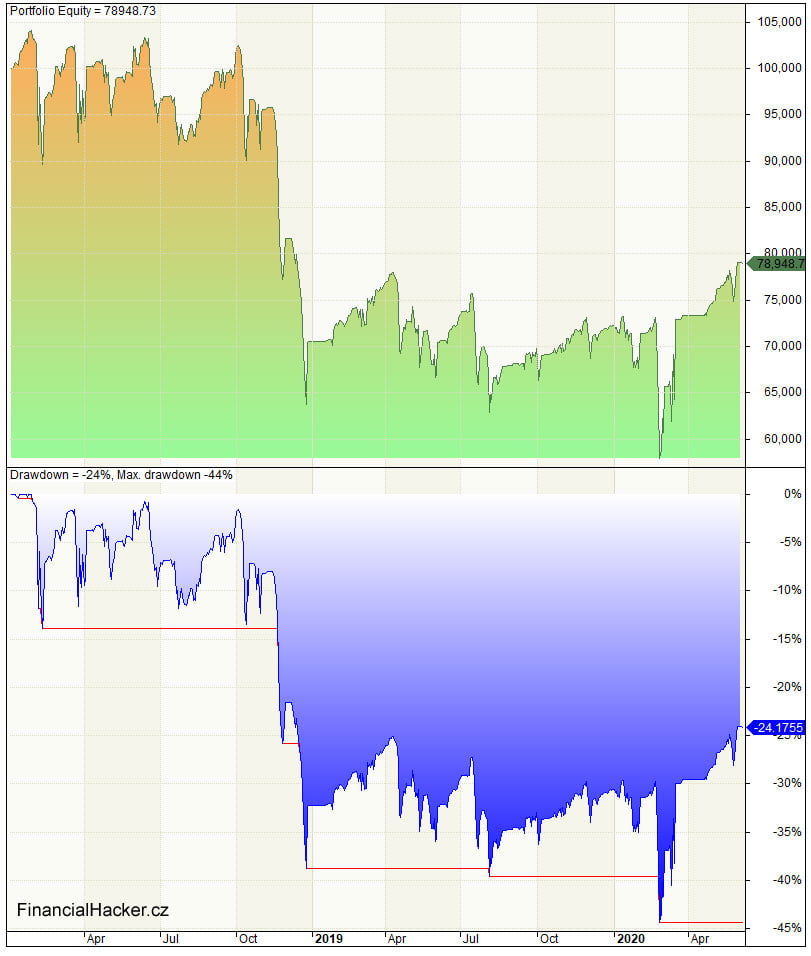

Co byste řekli na equity křivku systému níže? (Poznámka: jedná se o skutečně reálný obchodní systém, který jsem dříve cca rok obchodoval s menším kapitálem na živo).

Průměrné roční zhodnocení 37,82 %, komise započítány, obchoduje se na páku 2:1, maximální drawdown -33,09 %, expozice kapitálu jenom 24,74 %, vše se reinvestuje. Perfektní výsledky za 17 let, až na poslední období…

Průměrné roční zhodnocení -9,26 %, komise započítány, obchoduje se na páku 2:1, maximální drawdown -44,41 %, vše se reinvestuje. Za 2,5 roku se systém nebyl schopný vyhrabat ze ztráty a ještě vytvořil nový nejvyšší drawdown. Tohle by bylo náročné na psychiku každého obchodníka, zvlášť při pohledu na výkonnost obyčejného indexu S&P 500.

Závěr

Zhruba čtyři roky jsem pomocí algoritmického obchodování zhodnocoval svůj účet. Jenomže časem a postupným navyšováním kapitálu mně honba za překonáváním indexu přestala dávat smysl. Navíc je velkou neznámou, jestli by se mně to dlouhodobě vůbec dařilo (osobně si myslím, že ne). Vzhledem k výše uvedeným nevýhodám a času, který mně to všechno bralo, jsem se v průběhu roku 2020 rozhodl, že veškeré prostředky alokované v AOS přesunu do dlouhodobého investování a všech nevýhod s tím spojených se zbavím. Zatím si myslím, že to chyba nebyla…

A co vy? Obchodujete s pomocí AOS nebo to máte podobně jako já?