Určitě každý z vás slyšel následující rčení:

Jisté jsou jenom dvě věci – smrt a daně.

Zatímco se běžný obchodník nebo investor se smrtí v případě obchodování na finančních trzích standardně nesetkává (doufám), s daněmi je to jiná písnička. Zjednodušeně řečeno se musí danit veškeré zisky z obchodování, na které se nevztahuje časový t(r)est tři roky v ČR a jeden rok na Slovensku. Pokud navíc držíte akciový titul vyplácející dividendu, jednou za čas vám ji broker připíše na účet, ale už zdaněnou 15% sazbou (tzv. withholding tax). V případě ETF fondů to funguje úplně stejně – fond obdrží dividendy od všech titulů, které drží v indexu a ty následně distribuuje již zdaněné všem svým držitelům. Až po sem myslím zcela jasné.

Pokud nechcete skončit s pokutou nebo dokonce ve vězení za krácení daní, nevyplatí se daňové zákony nijak obcházet (kromě legálních postupů). Neexistuje ale přece jenom nějaká legální cesta, jak si od tíhy daní alespoň trošku pomoci? Kupodivu ano!

O co se jedná

Společnost Blackrock, patřící mezi jednoho z největších správců aktiv na světě, nedávno spustila nové syntetické ETFko. Syntetická ETFs nejsou žádnou novinkou, možná jste o nich slyšeli spíše jako o tzv. leveraged ETFs, tedy napákovaných (před kterými jsem varoval v tomto článku).

Co je na novém produktu od Blackrocku tak zajímavé? Jedná se o NEnapákované syntetické ETF trackující index S&P 500 (ticker I500), které je postavené tak, že neplatí daň z přijatých dividend (díky tomu, že je syntetické), což může mít zajímavý dopad na dlouhodobou výkonnost. A světe div se, dokonce je dostupné obchodníkům v EU! Nejdříve ale troška teorie…

Fyzická vs syntetická ETFka

Pokud ve svém portfoliu držíte tickery typu SPY (S&P 500), QQQ (Nasdaq 100) nebo třeba XLE (těžaři ropy), jedná se o fyzická ETFka. Ty obsahují podkladové akcie daných společností dle jejich zastoupení v indexu.

Naproti tomu jsou syntetická ETFs, která místo držení akcií využívají různé deriváty (na obrázku označené jako Swap) tak, aby co nejvěrněji kopírovaly konkrétní index. Pro investory, kteří rozumí rizikům spojenými s deriváty, může být syntetické ETF velmi účinným a nákladově efektivním nástrojem pro samotné obchodování indexu.

Dobrá zpráva je, že danění zisků ze syntetických ETFs není nijak rozdílné oproti klasickým ETFkům.

Základní údaje

- název: iShares S&P 500 Swap UCITS ETF, ticker I500

- začátek obchodování (inception) 24.9.2020

- ke dni 22.10.2020 je pod správou 106.805.827 USD (NAV)

- roční poplatek (TER) je pouhých 0,07 % (u SPY je 0,09 %)

- pouze ve variantě reinvestující dividendu (accumulating), vzhledem k charakteru ETF není distributing varianta možná

- průměrné denní volume – řádově v tisících kusech

- šířka bid/ask spreadu (měřeno procentuálně vzhledem k aktuální ceně aktiva) – 0,024 % (SPY má 0,0028 %), tohle bych nazval vstupním poplatkem

Detailní informace můžete nalézt na webu Blackrock.

Stojí to vůbec za to?

Když jsem se jal nové ETFko detailněji zkoumat, přesně tahle otázka mě napadla. Protože nemám rád závěry čistě na základě pocitu, není nic jednoduššího než si vše téměř reálně namodelovat. Jenže kde vzít historická data tickeru I500, když je teprve měsíc starý? Pomůžu si ETFkem SPY, které má dostatečnou historii a pravidelně čtvrtletně vyplácí dividendu. Tu budu na jedné straně danit 15% sazbou, na straně druhé ji danit nebudu.

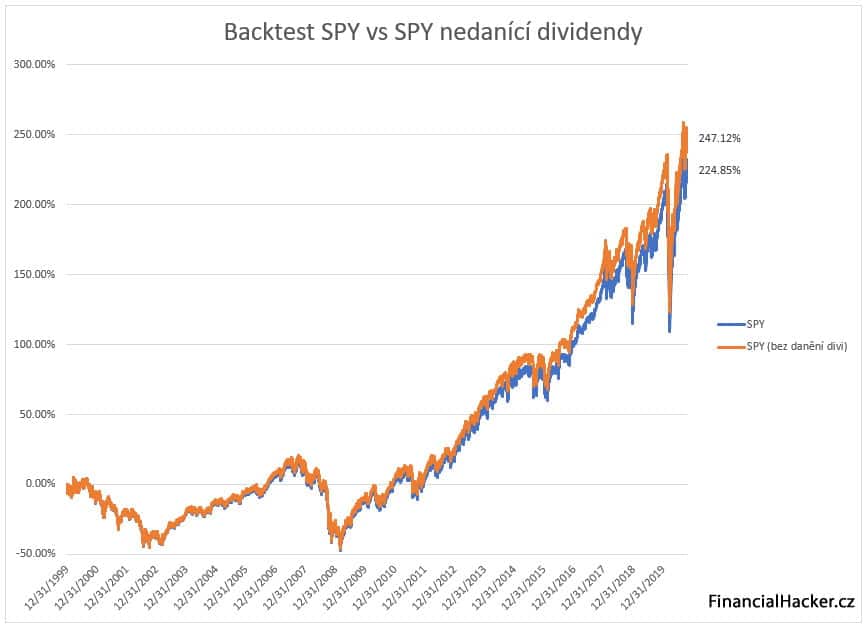

Backtest SPY vs SPY nedanící dividendy

V rámci backtestu nakoupím ETF k 1.1.2000 a to budu držet (buy & hold).

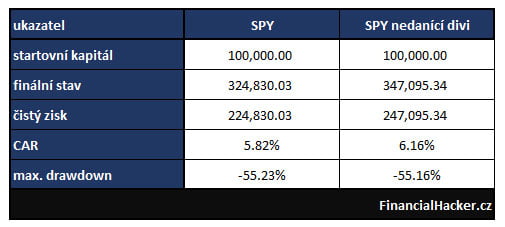

Z grafu výše je krásně vidět, že když se nedaní přijaté dividendy, index snadno překonává (samozřejmě) svůj benchmark. Ještě zajímavější výstup je z tabulky s výsledky.

Hodnoty se mohou zdát zanedbatelné, ale vzhledem k tomu, že pro to člověk nemusí nic udělat, si každý může zlepšit průměrnou roční výkonnost o +0,34 %. Znovu opakuji, defacto se pro tohle zlepšení nemusí hnout ani prstem (kromě kliknutí myši). V absolutních číslech bychom za dvacet let měli o 22.265,31 USD více při počátečním kapitálu 100.000 USD. Složené úročení se samozřejmě nejvíce projeví v dlouhém období.

Přidám tohle ETFko do svého portfolia?

Prozatím ne. Na můj vkus má příliš moc nízkou hodnotu aktiv pod správou (NAV) a velmi nízké denní volume. Nicméně je to z mého pohledu zajímavý počin, kterého si cením. Někomu by mohlo vadit, že fond nedrží fyzické akcie nýbrž deriváty, osobně jsem s tím v pohodě do té doby, dokud se jedná o nenapákovaný produkt.

Až čas ukáže, jestli se stanou syntetické varianty dostatečně oblíbenými mezi investory, čímž by mohlo dojít k přílivu nových peněz. Prozatím budu vývoj sledovat.

Máte nějaké syntetické, případně napákované ETFko ve svém portfoliu?