Už nějakou dobu mám v hlavě nápad na systematický obchodní přístup, který by byl schopný překonávat strategii buy&hold indexu S&P 500. Zkratku FAAMG zná asi každý a za posledních několik let se hezky vžila do širokého povědomí investiční veřejnosti. Jde o společnosti s největší tržní kapitalizací v indexu S&P 500 – Facebook, Amazon, Apple, Microsoft a Google. Myšlenka je následující – jak by se na historických datech chovalo portfolio složené z pěti (deseti, dvaceti) největších společností a bylo by vůbec schopno překonat index při zachování rozumné míry návratnosti a volatility? Troufám si tvrdit, že podobnou studii ještě nikdo na world-wide webu nepublikoval. 🙂

TOP společnosti z hlavních indexů budou vždy přitahovat zájem široké veřejnosti. Ty si navíc díky fenoménu indexovému investování ukusují značný díl peněz od pasivnějších investorů, protože spousta větších indexů je vážená dle tržní kapitalizace obsažených titulů. Graf níže znázorňuje srovnání výkonnosti indexu S&P 500 vůči FAAMG portfoliu. Posuďte sami, volatilita je sice vysoká, ale ta outperformance…

Problém všech podobných portfolií sledujících výkonnost akcií FAAMG však spočívá v tom, že známe historii a víme, že těchto pět konkrétních společností je v první desítce již několik let (klam přeživších, tzv. survivorship bias), což samozřejmě třeba v roce 2014 nikdo nevěděl. Tehdy byly v první pětce Apple, Exxon, Alphabet, Microsoft a Berkshire Hathaway. A můžete se vsadit, že v roce 1990 to byly zcela jiné firmy.

Abych co nejvíce eliminoval výše zmíněné neduhy, bylo k řádnému otestování myšlenky FAAMG style portfolia zapotřebí nejdříve zjistit, jaké společnosti byly na TOP příčkách v každém roce ideálně s co nejdelší historií. To nebylo vůbec snadné dohledat, protože neexistuje jediný důvěryhodný zdroj, ze kterého by se dalo čerpat. Nakonec se mi to podařilo od roku 1990 do současnosti (34 let) ručním sestavením z několika rozumných zdrojů. Vizuálně zpracované údaje si můžete prohlédnout zde.

Pozn.: Data jsem dával dohromady delší dobu. Nepište mně prosím, že se neshodují s již zveřejněnými seznamy z videí na YouTube, Twitteru nebo různých diskusních fór (neberu jako důvěryhodné zdroje a přístup k Bloomberg terminálu bohužel nemám). Dost možná se pořadí může lišit, stejně jako kapitalizace jednotlivých společností. Nicméně k rámcovému ověření své myšlenky nepotřebuji dokonale přesné údaje. K otestování tendencí zcela dostačují data, která mám.

Backtest

- Použité datové řady jsou nominální, nejsou tedy očištěny o vliv inflace.

- Použité datové řady jsou upraveny o dividendy (dividend-adjusted).

- Poplatky na jeden obchod jsou počítány jako $0,0035 za 1 akcii, minimálně však $0,35 za otevření pozice. Za uzavření to stejné (odpovídá Interactive Brokers).

- Skluzy v plnění (tzv. slippage) nejsou započítány.

- Vstupní i výstupní ceny jsou za denní uzavírací ceny (close).

- V rámci backtestů není zohledněná nutnost zdanit dividendy a zisky z obchodování 15% sazbou, které neprošly časovým testem tři roky.

- Všechny backtesty počítají s pákou 1:1. Veškerý realizovaný zisk je reinvestovaný, stejně tak dividendy.

- Testované období od 1.1.1990 do 1.12.2023, tedy téměř 34 let!

- Startovní kapitál 100.000 USD.

Pravidla strategie

- První obchodní den každého roku se do portfolia nakoupí 5/10/20 akcií dle jejich tržní kapitalizace (řazeno sestupně) v tomtéž roce. Například na začátku roku 2023 bylo TOP pět akcií s největší tržní kapitalizací následujících: AAPL, MSFT, GOOGL, AMZN a BRK.B.

- Každý titul má v portfoliu stejnou váhu (equal weighted), takže pro portfolio o pěti akciích bude každému titulu náležet 20% podíl a tak dále.

- K prvnímu obchodnímu dni v daném roce zároveň dojde k rebalancování všech akcií tak, aby měly v portfoliu stále stejnou váhu.

- Portfolio je neustále 100% zainvestované. K odprodeji původních nebo nákupu nových akcií dochází pouze v případě, že se změní jejich tržní kapitalizace a vypadnout tak ze seznamu.

- Testovat budu celkem tři strategie/portfolia – TOP5 akcií (označeno jako S&P5), TOP10 akcií (označeno jako S&P10) a TOP 20 akcií (označeno jako S&P20). Benchmarkem pro srovnání bude index S&P 500 Total Return ($SP500TR).

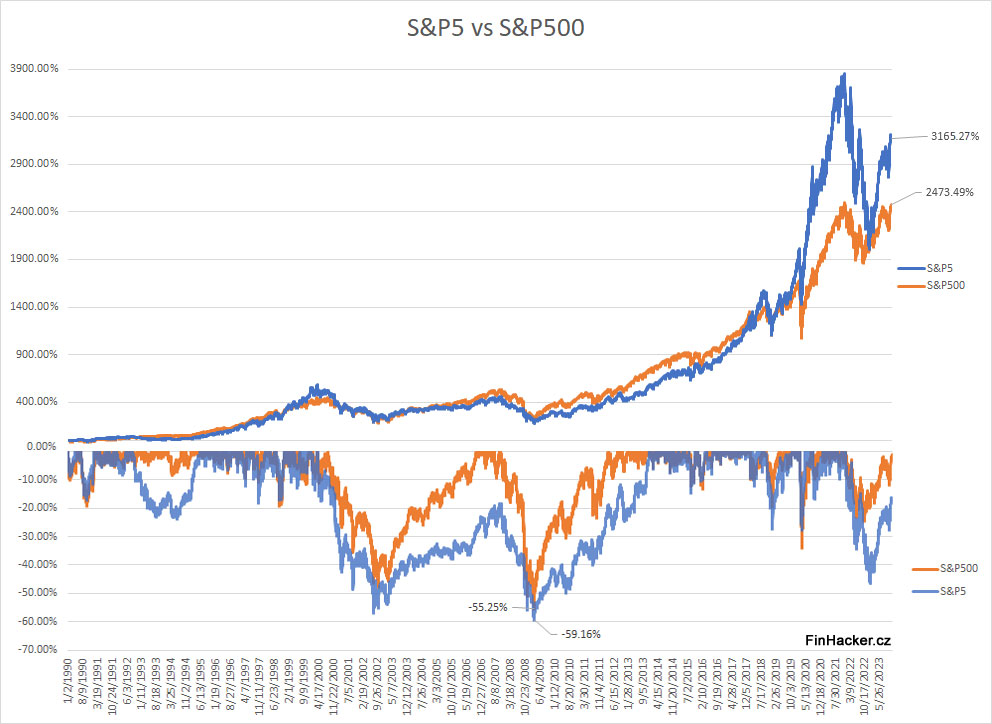

Strategie S&P5 vs S&P500

Strategie S&P5 drží v portfoliu vždy pět akcií (každou po 20 %) dle jejich tržní kapitalizace (řazeno sestupně) v odpovídajícím roce. Rebalancování všech pozic probíhá k prvnímu obchodnímu dni daného roku.

období 1.1.1990 – 1.12.2023.

Portfolio s pěti největšími akciemi podle tržní kapitalizace v posledních několika letech výrazně překonávalo index S&P 500, ale s mnohem vyšší volatilitou. Tato skutečnost mě příliš nepřekvapuje, vždyť je složeno pouze z pěti akcií, takže se dalo očekávat, že bude mít mnohem vyšší betu. Co mě však vadí mnohem více než vyšší volatilita, je velmi dlouhá doba, po kterou bylo portfolio v drawdownu, konkrétně od roku 2000 do roku 2013, tedy necelých 14 let! Při vědomí toho, že index S&P 500 dosáhl nových maxim již po šesti letech, by jen málo investorů vydrželo tak brutálně dlouhý drawdown.

V tabulce níže je srovnání různých metrik indexu S&P500 vůči S&P5 ve sledovaném období.

| metrika | S&P500 | S&P5 |

| počáteční kapitál | $100,000 | $100,000 |

| čistý zisk | $2,473,491.95 | $3,165,271.06 |

| čistý zisk % | 2473.49% | 3165.27% |

| expozice | 100% | 100% |

| roční návratnost | 10.04% | 10.82% |

| poplatky | $1.81 | $1278.83 |

| max. drawdown | -55.25% | -59.16% |

| volatilita | 18.18% | 20.91% |

| CAR / max DD | 0.18 | 0.18 |

| FinHacker.cz | ||

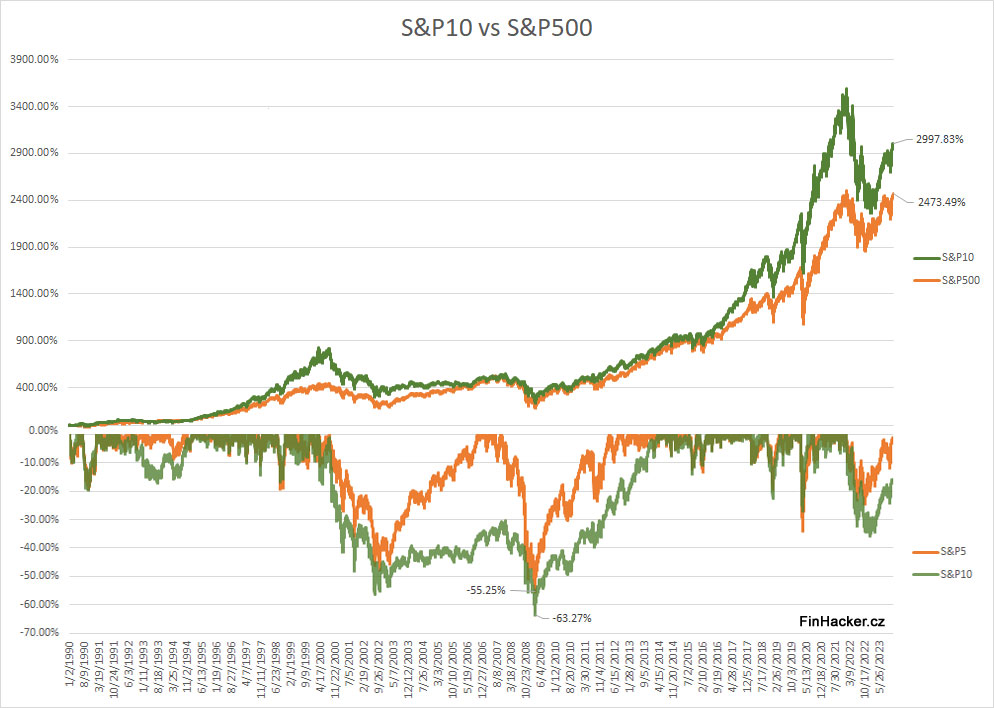

Strategie S&P10 vs S&P500

Strategie S&P10 drží v portfoliu vždy deset akcií (každou po 10 %) dle jejich tržní kapitalizace (řazeno sestupně) v odpovídajícím roce. Rebalancování všech pozic probíhá k prvnímu obchodnímu dni daného roku.

období 1.1.1990 – 1.12.2023.

Volatilita druhého portfolia S&P10 je již o něco nižší než volatilita S&P5, ale na můj vkus je stále příliš vysoká ve srovnání s benchmarkem. Maximální drawdown -63,27 % oproti -55,25 % u S&P 500 je v kombinaci s dlouhodobým drawdownem (více než 14 let) něco, co by mě osobně od podobného investičního přístupu odrazovalo.

V tabulce níže opět srovnání metrik výkonnosti sledovaného portfolia s indexem S&P500.

| metrika | S&P500 | S&P10 |

| počáteční kapitál | $100,000 | $100,000 |

| čistý zisk | $2,473,491.95 | $2,997,826.62 |

| čistý zisk % | 2473.49% | 2997.83% |

| expozice | 100% | 100% |

| roční návratnost | 10.04% | 10.65% |

| poplatky | $1.81 | $1442.93 |

| max. drawdown | -55.25% | -63.27% |

| volatilita | 18.18% | 19.46% |

| CAR / max DD | 0.18 | 0.17 |

| FinHacker.cz | ||

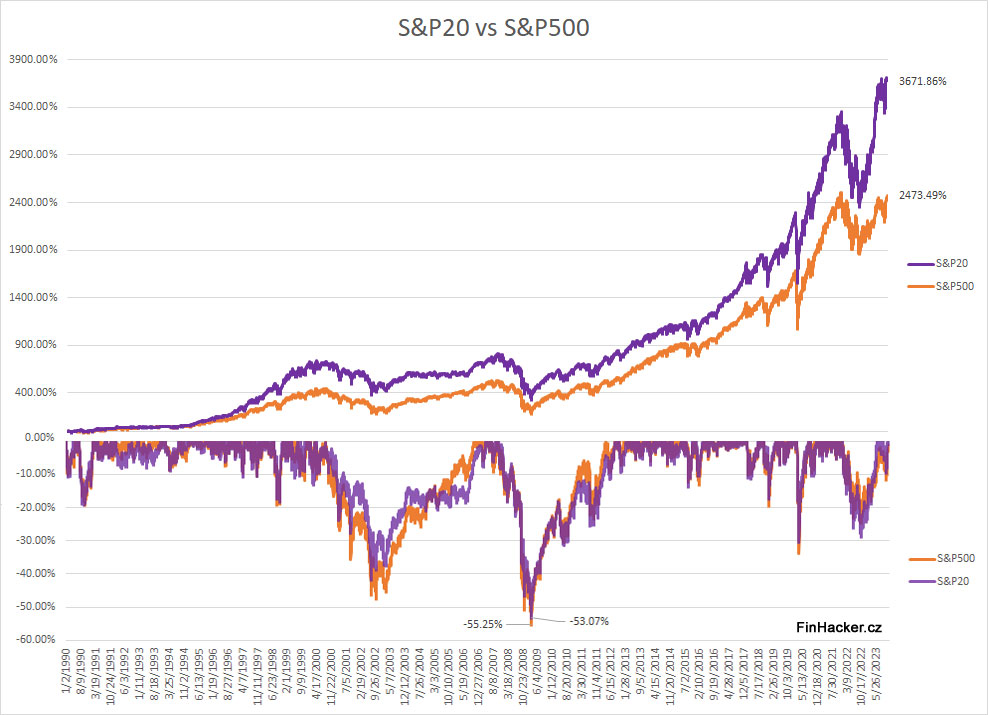

Strategie S&P20 vs S&P500

Největším úskalím obou předchozích přístupů bylo, že sledovaná portfolia byla příliš koncentrovaná. Dalším logickým krokem bylo sestavit portfolio z více akcií tak, aby alokace na jednu pozici nebyla příliš vysoká, ale ani příliš nízká. K takovému účelu výborně posloužila poslední strategie označená jako S&P20.

Strategie S&P20 drží v portfoliu vždy dvacet akcií (každou po 5 %) dle jejich tržní kapitalizace (řazeno sestupně) v odpovídajícím roce. Rebalancování všech pozic probíhá k prvnímu obchodnímu dni daného roku.

období 1.1.1990 – 1.12.2023.

Teď to konečně začíná být zajímavé! Pouhým okem lze snadno vidět, že strategie S&P20 měla v minulosti tendenci dosahovat nižších drawdownů než benchmark (více v další analýze). A co víc… portfolio konečně netrpí delšími drawdowny než samotný index. Průměrný roční výnos 11,29 % oproti 10,04 % u indexu S&P 500 je docela solidní na to, že se defacto jedná o přístup buy&hold, do kterého se zasahuje jednou ročně.

| metrika | S&P500 | S&P20 |

| počáteční kapitál | $100,000 | $100,000 |

| čistý zisk | $2,473,491.95 | $3,671,863.61 |

| čistý zisk % | 2473.49% | 3671.86% |

| expozice | 100% | 100% |

| roční návratnost | 10.04% | 11.29% |

| poplatky | $1.81 | $1539.67 |

| max. drawdown | -55.25% | -53.07% |

| volatilita | 18.18% | 18.32% |

| CAR / max DD | 0.18 | 0.21 |

| FinHacker.cz | ||

Někomu může průměrné roční zhodnocení 11,29 % připadat jako velmi málo, ale tento 1,25% nadvýnos oproti S&P 500 se může v delším časovém horizontu velmi pěkně nasčítat, což v tomto případě představuje rozdíl 1198,37 % (za necelých 34 let)! Kromě nižšího maximálního drawdownu dosahuje strategie velmi podobné volatility (počítané jako anualizovaná směrodatná odchylka denních změn) jako S&P 500. U stále tak koncentrovaného portfolia mi to připadá velmi dobré.

Celkové srovnání

Pro přehlednost ještě srovnání jednotlivých ukazatelů výkonnosti všech tří sledovaných portfolií s indexem S&P500.

| metrika | S&P500 | S&P5 | S&P10 | S&P20 |

| počáteční kapitál | $100,000 | $100,000 | $100,000 | $100,000 |

| čistý zisk | $2,473,491.95 | $3,165,271.06 | $2,997,826.62 | $3,671,863.61 |

| čistý zisk % | 2473.49% | 3165.27% | 2997.83% | 3671.86% |

| expozice | 100% | 100% | 100% | 100% |

| roční návratnost | 10.04% | 10.82% | 10.65% | 11.29% |

| poplatky | $1.81 | $1278.83 | $1442.93 | $1539.67 |

| max. drawdown | -55.25% | -59.16% | -63.27% | -53.07% |

| volatilita | 18.18% | 20.91% | 19.46% | 18.32% |

| CAR / max DD | 0.18 | 0.18 | 0.17 | 0.21 |

| FinHacker.cz | ||||

Znalost maximálního drawdownu zkoumané strategie je zcela jistě nutností, ale není to dostačující informace ohledně rizikového profilu celého sledovaného období. Proto navíc porovnávám hloubku a délku několika hlavních drawdownů, jak ukazuje následující tabulka.

| max. DD | S&P500 | S&P5 | S&P10 | S&P20 |

| 1990 | -19.18% | -16.89% | -19.42% | -19.09% |

| 1994 | -8.47% | -23.53% | -15.46% | -8.90% |

| 2002 | -47.41% | -56.85% | -56.29% | -41.58% |

| 2009 | -55.25% | -59.16% | -63.27% | -53.07% |

| 2019 | -15.99% | -24.23% | -19.20% | -13.13% |

| 2020 | -33.79% | -27.46% | -26.86% | -30.43% |

| 2022 | -24.49% | -45.44% | -35.70% | -28.80% |

| FinHacker.cz | ||||

Strategie S&P20 měla pět ze sedmi měřených drawdownů nižší než benchmark. Pouze v roce 2022 dosáhla o něco horšího drawdownu (-28,80 %) než index S&P500 (-24,49 %). Ve většině případů byl drawdown strategie S&P20 také snesitelnější než u ostatních dvou portfolií.

Výkonnost portfolia S&P20 vypadá z mého pohledu velmi zajímavě, a to jak z hlediska výnosu, tak také s ohledem na volatilitu. Avšak ještě před tím, než se poběžíte nalogovat do obchodní platformy, prodáte stávající portfolio a nakoupíte TOP 20 firem z indexu S&P 500, je potřeba zmínit ještě jednu věc, která mě osobně od obchodování tohoto systematického přístupu lehce odrazuje… 👇

| rok | S&P500 | S&P5 | S&P10 | S&P20 |

| 1990 | -4.8% | 3.4% | 10.0% | 6.8% |

| 1991 | 30.5% | 30.0% | 40.2% | 34.1% |

| 1992 | 7.6% | -8.1% | -5.5% | -0.7% |

| 1993 | 10.1% | -9.1% | -2.6% | 3.7% |

| 1994 | 1.3% | 4.7% | 7.8% | 8.1% |

| 1995 | 37.6% | 40.7% | 43.0% | 44.7% |

| 1996 | 23.0% | 36.8% | 34.1% | 35.0% |

| 1997 | 33.4% | 27.2% | 36.2% | 46.0% |

| 1998 | 28.6% | 49.8% | 48.7% | 44.4% |

| 1999 | 21.0% | 49.3% | 34.0% | 24.7% |

| 2000 | -9.1% | -21.0% | -16.3% | -5.3% |

| 2001 | -11.9% | -15.7% | -8.3% | -7.4% |

| 2002 | -22.1% | -20.1% | -24.0% | -21.5% |

| 2003 | 28.7% | 21.1% | 15.0% | 22.7% |

| 2004 | 10.9% | 7.3% | 2.6% | 2.8% |

| 2005 | 4.9% | 0.3% | -1.4% | -1.4% |

| 2006 | 15.8% | 16.8% | 11.9% | 15.8% |

| 2007 | 5.5% | -2.6% | 3.2% | 8.8% |

| 2008 | -37.0% | -31.4% | -24.6% | -35.6% |

| 2009 | 26.5% | 12.6% | 11.2% | 21.1% |

| 2010 | 15.1% | 10.8% | 10.5% | 10.2% |

| 2011 | 2.1% | 10.0% | 12.4% | 2.2% |

| 2012 | 16.0% | 10.7% | 11.4% | 14.8% |

| 2013 | 32.4% | 30.0% | 25.9% | 25.2% |

| 2014 | 13.7% | 16.9% | 14.5% | 8.0% |

| 2015 | 1.4% | 8.3% | 1.6% | 2.4% |

| 2016 | 12.0% | 14.5% | 15.6% | 14.0% |

| 2017 | 21.8% | 28.0% | 31.4% | 22.8% |

| 2018 | -4.4% | 2.9% | -2.2% | 0.6% |

| 2019 | 31.5% | 42.6% | 38.0% | 30.4% |

| 2020 | 18.4% | 52.7% | 31.5% | 17.7% |

| 2021 | 28.7% | 35.6% | 26.3% | 27.3% |

| 2022 | -18.1% | -42.5% | -32.7% | -21.5% |

| 2023 | 21.5% | 46.5% | 27.6% | 41.8% |

| FinHacker.cz | ||||

Prohlédněte si prosím tabulku výše. Všechna červená pole znázorňují podvýkonnost vůči indexu S&P 500 na roční bázi. Zatímco dva roky po sobě bych byl z psychologického pohledu schopný „ustát“ a strategii dál konzistentně obchodovat, u tří a více let po sobě už bych měl s největší pravděpodobností pochybnosti. Několik delších období podvýkonnosti vůči benchmarku nebyly vůbec výjimkou: 2003-2005 (tři roky), 2009-2014 (pět let) a 2019-2022 (čtyři roky). Portfolio S&P5 a S&P10 underperformovalo 15 let z 34, u S&P20 to bylo 14 let z 34. Je tedy třeba mít na paměti, že každá strategie má svá lepší i horší období, která mohou trvat i několik let. Obchodování podobných přístupů chce zkrátka pevné nervy.

Dodatek k danění

Ačkoli vypadá průměrný roční výnos strategie S&P20 atraktivně, je třeba mít na paměti následující skutečnosti:

V rámci backtestů není zohledněná nutnost zdanit dividendy a zisky z obchodování 15% sazbou, které neprošly časovým testem tři roky.

To znamená, že roční výnos všech tří uvažovaných strategií bude o nějakou tu desetinu procenta horší, protože jak přijaté dividendy, tak realizované zisky z uzavřených pozic musí být zdaněny, a to buď z důvodu rebalancování, nebo vyřazení ze seznamu z důvodu nižší tržní kapitalizace než u ostatních akcií. Nepůjde o nic zásadního, ale bude třeba zohlednit drobnou korekci ročního výnosu.

Zároveň je ale potřeba zmínit, že u držení nízkonákladového ETF sice nezaplatíme žádné daně, protože tříletý časový test, ale ročně nás to bude stát 0,04% (TER), což například z $3.000.000 portfolia dělá jenom za jeden rok 1200 USD!

Závěr

Patříte-li mezi investory nebo obchodníky, kteří preferují vyšší volatilitu portfolia s cílem dosáhnout potenciálně vyššího zhodnocení, může pro vás být výše uvedený systematický přístup zajímavou inspirací. Pro mě osobně jsou robustní systémy, jako je tento, jednoznačně lepší volbou než pocitový stockpicking nebo aktivnější obchodování.

Pokud se vám představený systém líbí a chtěli byste jej zařadit do svého portfolia, mějte na paměti, že klíčem k úspěchu je konzistentní obchodování v delším horizontu a že ne každý rok musí přinést lepší výsledky než strategie buy&hold indexu S&P 500.