Vítejte u poslední části mini seriálu o tom, jak obejít regulaci EU a mít tak možnost obchodovat americká ETFka nebo alespoň jejich ekvivalenty. První díl naleznete zde a druhý potom zde. V těchto dílech jsem nastínil hned šest možností, jaké má evropský občan k dispozici. Dnes vám ukážu poslední čtyři možnosti, které s danou problematikou připadají v úvahu. Všechny čtyři metody budou využívat opce ke kýženému efektu. Pojďme na to, nejprve ale malé upozornění…

7. způsob (varianta A) – prostým výpisem PUT opcí

Tohle je nejjednodušší opční metoda ze všech čtyř dnes prezentovaných. Evropský občan sice nemůže napřímo nakoupit americké ETFko, ale může vypsat opci, která má podklad právě konkrétní ETF, díky čemuž má obchodník povinnost nakoupit (v případě PUT opcí) podklad za předem stanovenou cenu (strike cenu) při expiraci, pokud skončí opce v penězích (in-the-money, ITM).

Podmínka, aby skončila vypsaná opce v penězích, je nezbytná k tomu, aby se nám podklad objevil na účtu, což je náš cíl. Co to znamená „skončila v penězích“? Pokud vypíšeme opci se strike cenou 300, budeme chtít, aby cena podkladového aktiva skončila kdekoliv pod cenou 300 při expiraci opce. Díky tomu se na našem obchodním účtu objeví následující den ráno po expiraci námi chtěné ETF.

POZOR: opční kontrakty se obchodují v násobcích 100, tedy jeden opční kontrakt = 100 kusů akcií / ETF.

Jak postupuji v případě vypisování PUT opcí:

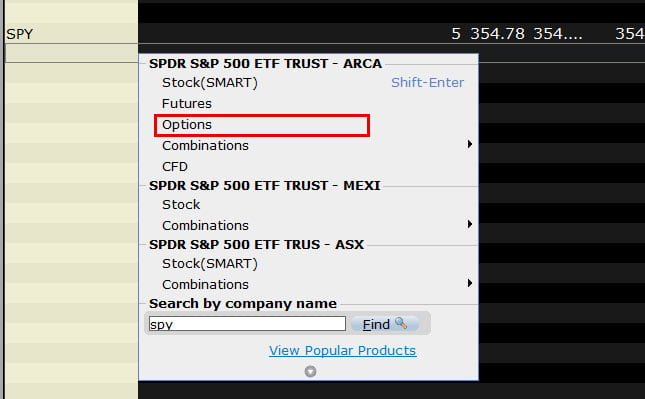

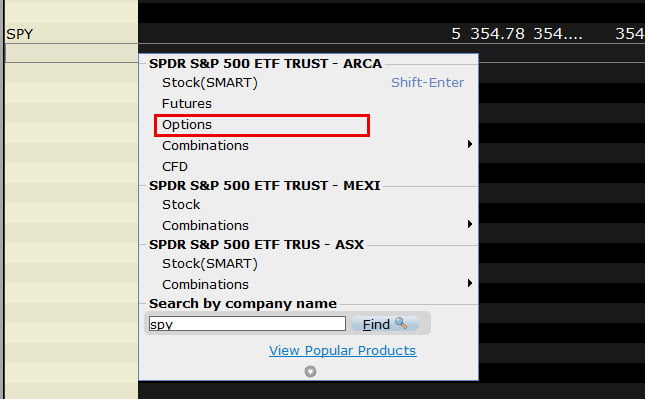

1. V brokerské platformě si najdu konkrétní ETF, které chci koupit.

2. Zvolím opční kontrakty. Pokud se na podklad opční kontrakty neobchodují, mám smůlu a musím se poohlídnout po jiné možnosti (z předchozích dílů).

3. Čekám co nejblíže uzavření trhů v 22:00 českého času tak, abych stihl prodat PUT opci se strikem lehce NAD aktuální cenou a cena skončila při uzavření POD mým strikem. Pokud je cena podkladu příliš blízko mému striku, potom volím raději vzdálenější ITM strike, aby opce určitě skončila v penězích.

4. Opce vypisuji za limit a snažím se získat MID cenu, nikdy neprodávám za MARKET, pouze v případě ETFka SPY je to jedno.

5. Pokud je při uzavření trhů cena podkladu pod mojí strike, potom si můžu pogratulovat, protože mně bude následující den ráno dodán na účet podklad za cenu mé strike opce. Pokud se to náhodou nepodaří a cena podkladu zůstane nad mojí strike, potom se nic neděje. Zůstane mně pár dolarů prémium za výpis opcí, které skončily jako bezcenné a lovení podkladu musím nechat zase na další expirační den.

Proč čekám, až těsně před expiraci a nevypisuji třeba týden nebo měsíc předem? Protože vůbec netuším, kde cena za týden bude a mým hlavním cílem je získat „zakázaný“ podklad, nikoliv sbírání prémií z výpisů opcí. Navíc, čím jsem blíže k expiraci opcí a čím blíže je strike k aktuální ceně, tím méně budu ztrácet na bid/ask spreadu. Jinak řečeno, chci získat podklad za co nejnižší náklady.

Výhody

- Velmi jednoduchá metoda.

- Rezident EU může jednoduchým výpisem získat téměř jakékoliv americké ETF.

- V případě nejvíce likvidních titulů není problém s bid/ask spreadem.

- ETF lze kdykoliv bez restrikcí odprodat (buď vše, nebo část). Není znovu potřeba opcí.

Nevýhody

- Chce to trošku cviku. Výpis musí být provedený do uzavření trhů.

- Opční kontrakty se neobchodují na málo likvidní ETFs.

- U méně likvidních titulů může být široký bid/ask spread.

- Jeden opční kontrakt = 100 kusů akcií. Nemožnost obchodovat méně než 100 kusů.

- Při časování jsme závislí na datech expirací opcí.

- Lehce vyšší náklady na otevření pozice: poplatky za otevření + bid/ask spread.

Ať se může na první pohled zdát, že nevýhody převažují nad výhodami, určitě to tak není. Velikou výhodou je jednoduchost této metody a hlavně to, že si kdokoliv může libovolně nakoupit většinu amerických ETFek. Nevýhodou je fakt, že minimální nákup je 100 kusů akcií, což může být pro někoho problém (hint: řešením je poslední metoda).

7. způsob (varianta B) – prostým nákupem CALL opcí

UPDATED 10.9.2020.

Na tohle jsem úplně zapomněl. Princip je naprosto stejný jako u výpisu PUT opcí s tím rozdílem, že nakupujeme CALL opce. Přitom platí stejné podmínky – CALL opce musí při expiraci skončit in-the-money.

7. způsob (varianta C) – nákupem CALL opcí a jejich okamžitého uplatnění

UPDATED 24.2.2021.

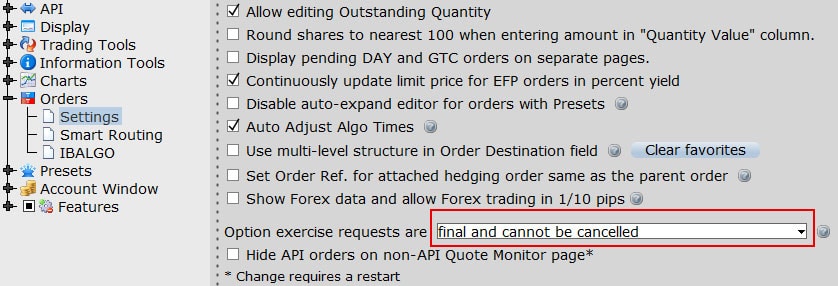

Díky diskutujícímu s nickem Perth za zmínění rozšíření způsobu nákupem CALL opcí. Jde o to, že když nakoupíte opci amerického typu, automaticky získáváte právo k nákupu (CALL opce) nebo prodeji (PUT opce) podkladu, které můžete kdykoliv za života opce uplatnit (na rozdíl od výpisu, kdy máte naopak povinnost). To s sebou nese jednu zajímavou výhodu – nemusíte čekat na expiraci opce pro získání podkladu, ale jednoduše provedete tzv. exercise nakoupené opce, která vám přivolá podklad na váš účet.

U tohoto způsobu je nicméně potřeba myslet na pár zásad:

- Pro nákup podkladu je potřeba vybírat CALL opce s co nejkratší expirací, abychom zaplatili co nejméně za časovou hodnotu opce.

- Strike CALL opce by měl být in-the-money, protože jinak začíná být uplatnění nevýhodné.

- Strike CALL opce bychom měli vybírat tak, abychom zaplatili co nejnižší opční prémium (tzv. time value) a současně aby byl bid/ask spread opce co nejužší. Nejčastěji to bude vycházet na první strike in-the-money, ale u likvidnějších titulů lze vybírat i striky hlouběji in-the-money.

Náklady na otevření pozice pomocí exercise se skládají z:

- poplatku brokerovi za nákup CALL opce (za provedení uplatnění se neplatí),

- zbývající časové hodnoty opce (tzv. opční prémium),

- rozdílu mezi bid cenou a vaší skutečnou nákupní cenou.

8. způsob – vytvořením syntetické opční pozice

Druhá opční metoda bude o trošku složitější než první, protože kromě vypisování PUT opcí budeme ještě potřebovat CALL opce. Jednou z krás opcí je skutečnost, že lze díky nim dokonale simulovat pohyby podkladu a případně na nich profitovat, aniž bychom museli podklad vlastnit. To s sebou nese další výhodu, a to takovou, že obchodování syntetických opčních pozicí vyžaduje mnohonásobně méně blokovaného marginu (máme vyšší páku). Takže pro zkušenější obchodníky, kteří rádi s kapitálem pracují „nadoraz“, jsou tyto složeniny velmi zajímavým řešením.

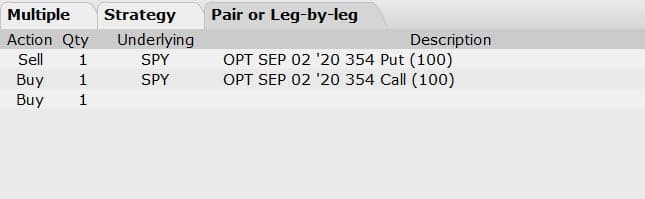

Jak syntetickou opční pozici vytvořit? Vypíšeme (prodáme) PUT opci (stejně jako u první metody) a zároveň nakoupíme CALL opci, obě na stejné strike ceně. Tím máme zaručeno, že buď podklad přivolají PUT opce, nebo CALL opce, takže nám odpadá problém s vypisováním opcí pouze v expirační dny. Takováto opční složenina velmi věrně kopíruje svůj podklad. Můžeme ji tedy zobchodovat dříve než v den expirace, aniž bychom se museli strachovat, že nakonec nebudeme přiřazení. Výsledkem vždy bude podklad na obchodním účtu.

Jak postupuji v případě obchodování syntetických pozicí:

1. V brokerské platformě si najdu konkrétní ETF, které chci koupit.

2. Zvolím opční kontrakty. Pokud se na podklad opční kontrakty neobchodují, mám smůlu a musím se poohlídnout po jiné možnosti (z předchozích dílů).

3. Čekám na den expirace. Kdykoliv po otevření trhů si nastavuji combo příkaz do platformy složený z prodeje PUT opce a nákupu CALL opce na stejném striku.

4. Takovouto opční složeninu nakupuji (pro nákup podkladu) za limit a snažím se získat MID cenu, nikdy ne za MARKET, abych se vyhnul nevýhodnému bid/ask spreadu.

5. Pokud se mně podařilo syntetickou pozici zobchodovat před uzavřením trhů (neměl by být problém), mohu si pogratulovat a o nic dalšího se nemusím starat. Další den opce zmizí a mně se na účtu objeví podklad za cenu mé strike opce.

Proč zase čekám až na den expirace opcí a neobchoduji syntetickou pozici dříve? Jednoduše proto, že čím blíže jsme k expiraci, 1) tím nižší je bid/ask spread u ATM striků a 2) tím méně do ceny opcí vstupují prémia. Musíme mít na paměti, že oproti pouhému výpisu PUT opcí ještě navíc nakupujeme CALL opce, tedy děláme vlastně dva obchody místo jednoho, a to znamená 2x bid/ask spread. Cílem je komfortní získání podkladu za co nejnižší možné náklady.

Výhody

- Stejné jako u prvního způsobu.

- Lépe lze časovat trh, syntetickou pozici můžeme otevřít libovolný počet dní před expirací.

- Jakmile syntetickou pozici zobchodujeme, už se nemusíme o nic starat.

- Do cen PUT opcí vstupují také dividendy podkladu.

Nevýhody

- O něco málo složitější, ale pořád dostatečně jednoduché.

- Ex-dividend day podkladu může syntetickou pozici narušit.

- Opční kontrakty se neobchodují na málo likvidní ETFs.

- U méně likvidních titulů může být široký bid/ask spread.

- Jeden opční kontrakt = 100 kusů akcií. Nemožnost obchodovat méně než 100 kusů.

- Vyšší náklady na otevření pozice: poplatky za otevření + 2x bid/ask spread.

Syntetické pozice jsou zcela legitimním způsobem, jak buď participovat na pohybech podkladu s nižšími marginovými požadavky, nebo si přivolat podklad na svůj obchodní účet.

Nabízí se zde možnost dlouhodobě nedržet podklad, ale jenom syntetickou pozici a tu neustále rolovat. Pro někoho to výhodné být může, ale z dlouhodobého hlediska bych to nedoporučoval jednak kvůli vyšším poplatkům za neustálé otevírání nových a uzavírání starých pozic a dále také z toho důvodu, že opce jsou z hlediska daní brány jako deriváty a na ty se nevztahuje časový test a další daňové výhody.

Hlavní nevýhodou syntetických opčních pozic je, stejně jako u předchozího způsobu, nutnost nakoupit minimálně 100 kusů nebo jejich násobky, což pro řadu obchodníků a investorů může představovat problém (hint: řešením je poslední metoda).

9. způsob – moje vlastní mumbo-jumbo metoda

Tuhle metodu řadím mezi TOP kouzlení v rámci našeho cíle: získat podklad (americké ETF) za co nejnižší náklady a v přesně takovém množství, jaké si přejeme. Tento styl jsem si vymyslel sám při korona krizi, kdy jsem potřeboval nakupovat větší množství kusů ETFs, ale trápil mě stejný problém, jaký jsem už popsal u dvou předchozích způsobů – nutnost nakupovat v násobcích 100, protože jeden opční kontrakt = 100 kusů podkladu.

A v tom se zrodila „mumbo-jumbo metoda by FinHacker.“ O co se jedná? Půjde o kombinaci jednoduchého výpisu PUT opce a současného prodeje CFD kontraktu na stejný podklad (ale na menší množství než to, co získáme výpisem opce). Jakmile dojde k dodání podkladu na obchodní účet, bude potřeba uzavřít CFD pozici a prodat ve stejné velikosti podklad. Zní to složitě? Nebojte, zde je krok za krokem…

Jak postupuji v případě mumbo-jumbo metody:

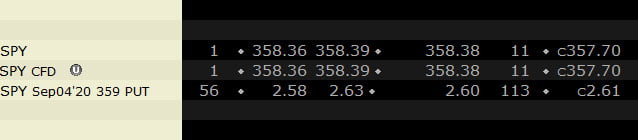

Řekněme, že chci nakoupit 55 ks ETFka s tickerem SPY.

1. V brokerské platformě si najdu konkrétní ETF a také jeho CFD variantu, které chci koupit (u většiny brokerů by s tím neměl být problém).

2. Dále si najdu opční kontrakty. Pokud se na podklad opční kontrakty neobchodují, mám smůlu a musím se poohlídnout po jiné možnosti (z předchozích dílů).

3. Předpřipravím si příkaz u CFD kontraktu na prodej 45 ks SPY.

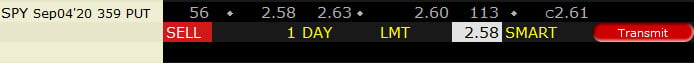

4. Čekám co nejblíže uzavření trhů v 22:00 českého času tak, abych stihl prodat PUT opci se strikem lehce NAD aktuální cenou a cena skončila při uzavření POD mým strikem. Pokud je cena podkladu příliš blízko mému striku, potom volím raději vzdálenější ITM strike, aby opce určitě skončila v penězích. Opce vypisuji za limit a snažím se získat MID cenu, nikdy neprodávám za MARKET, pouze v případě ETFka SPY je to jedno.

5. Jakmile dojde k vypsání PUT opce, okamžitě za MARKET prodávám 45 ks SPY na CFD kontraktu. Tím mám daný den hotovo a čekám na další obchodní den.

6. Pokud šlo všechno dle plánu (PUT opce skončila ITM), tak se mně další den ráno na účtu objeví 100 ks SPY ETF a ještě k tomu mám z předchozího dne -45 ks SPY na CFD. Tuhle CFD pozici bude potřeba zlikvidovat a zároveň bude potřeba prodat stejnou část na podkladu (odprodat část nebo celou pozici není problém).

7. V platformě nastavuji BUY 45ks SPY CFD za MARKET a současně SELL 45ks SPY ETF za MARKET. Provedu exekuci obou příkazů současně (transmit all orders).

8. Výsledkem je 55 kusů SPY ETF na účtu a nic dalšího. Součet zisků/ztrát z uzavřených a neuzavřených obchodů bude velmi podobný, jako bychom obchod prováděli na podkladu. Lišit se bude pouze o více poplatků z otevírání a uzavírání pozic a bid/ask rozdílem u opčních kontraktů. To jsou ale stále zanedbatelné náklady.

Proč to proboha tak komplikuješ a jednoduše nevypíšeš PUT opci, necháš se přiřadit a následující den odprodáš adekvátní počet kusů?

Chápu, kam touto otázkou míříte. Problém je v tom, že většina opcí expiruje v pátek. Následující dva dny není možné cokoliv dělat, protože jsou trhy zavřené. No a v pondělí může dojít k významným gapům nahoru nebo dolu. A právě gapy dolů mohou dost nepříjemně ovlivnit následující vývoj pozice. Z příkladu výše bychom místo 55 kusů měli 100 kusů, trh se řítí dolů a nám začíná stékat pot z čela, protože jsme s dvojnásobnou pozicí ve ztrátě. Cílem výše uvedené metody je zobchodovat zamýšlený počet kusů podkladu co nejpodobněji, jako bychom jej otevírali přímo na podkladu.

Výhody

- Rezident EU může získat téměř jakékoliv americké ETF.

- V případě nejvíce likvidních titulů není problém s bid/ask spreadem.

- ETF lze kdykoliv bez restrikcí odprodat (buď vše, nebo část). Není znovu potřeba opcí.

- Máme plnou kontrolu nad počtem obchodovaných kusů.

- Nemusíme čekat na expirační den, ale místo pouhého výpisu PUT opce otevřeme syntetickou pozici, vše ostatní je stejné.

Nevýhody

- Chce to už hodně cviku, ale pořád to není nic světoborného. Několikrát jsem takto obchody otevíral a neměl jsem problém.

- Opční kontrakty se neobchodují na málo likvidní ETFs.

- U méně likvidních titulů může být široký bid/ask spread.

- Vyšší náklady na otevření pozice: poplatky z otevírání a uzavírání opcí, ETFs a CFDs + bid/ask spread.

Někomu se to může zdát složité, mně to v reálu nijak složité nepřipadalo. Navíc jsou na to dva obchodní dny, kdy první den vypíšeme PUT opci a prodáme CFD, druhý den zlikvidujeme CFD a odprodáme stejný počet kusů na podkladu jako u CFD.

Obrovskou výhodou je to, že máme plnou kontrolu nad množstvím otevíraných kusů podkladu, naopak drobnou nevýhodou jsou lehce vyšší poplatky, které jsou ale stále velmi nízké ve srovnání s českými brokery.

10. způsob – kombinace všech devíti předchozích způsobů

Tohle už závisí na kreativitě každého jedince. Kutilství se meze nekladou… ;-)

Závěr

Opční obchodování je kapitola sama pro sebe. Já jsem se zde zaměřil na využití opcí pouze k jedinému účelu – zobchodovat americká ETFka. Možností, co s opcemi dále dělat, je neuvěřitelné množství přesahující rámec tohoto článku.

Dnešním posledním dílem jsem vyplýtval všechny možnosti, které mě s problematikou regulace EU a obchodování amerických ETFs napadli. Nikde jinde jsem takto rozsáhlou „encyklopedii“ různých stylů a možností na internetu neviděl. Pevně věřím, že si zde každý obchodník vybere právě ten, který bude sedět jeho potřebám, možnostem a dovednostem.

Možná máte ještě nějaký jiný způsob zde nezmíněný, potom bych byl velmi rád, pokud byste se podělili v diskuzi pod článkem.