Nedávno jsem na svém Twitteru ukázal, jaké vztahy mezi jednotlivými trhy sleduji. V současnosti se zaměřuji na cca dvacet ekonomických ukazatelů typu žádostí o podporu v nezaměstnanosti, míru delikvence u úvěrů, PMI indexy a další. Jenže všechny tyto indikátory jsou svým způsobem zpožděné a nepomáhají v jemnějším časování pro případné vstupování do nových pozic nebo ke scale-inům v propadajících se trzích, jaké jsme zažívali během března.

Právě z důvodu určitého zpoždění sleduji ještě technické indikátory. Nemyslete si ale, že mě zajímají klasické ukazatele z kdejaké obchodnické příručky typu: trendové čáry, candlestick patterny, klouzavé průměry, RSI nebo S/R úrovně. Z mé zkušenosti všechny tyto klasické technické indikátory fungují v trzích při extrémní panice velmi špatně. Zde je můj expertní odhad:

Klasické technické indikátory mají v propadajících se trzích úspěšnost 50 % :-)

Mám rád logické věci, takže jsem si pro svoje účely našel ukazatele, které vycházejí právě z logiky věci a ne proto, že se zrovna překřížili dva klouzavé průměry s periodou 50 a 200. Jsou celkem čtyři, dnes vám ukáži dva z nich.

1. Index VIX

Tohle je pro mě zcela základní ukazatel, který po očku sleduji velmi často. Jedná se o index volatility nebo také v médiích často zmiňovaný index strachu. Jeho hodnota je odvozena z implicitní volatility opcí na index S&P 500. Pokud se chcete dozvědět něco víc, googlujte, nechtějí se mně tady rozebírat úplné základy. Graf níže zobrazuje průběh VIXu za posledních cca dvacet let.

Na grafu jsem znázornil hranici 45, což je pro mě určitým vodítkem a upozorněním, že je na trzích panika, a tudíž potenciální příležitosti pro nákupy. Tohle ale samo o sobě ještě není dostatečné a určitě tím nelze jemněji časovat vstupy. Co ale může být hodně zajímavé jsou divergence (odchýlení) mezi VIXem a širokým indexem S&P 500.

Index VIX je velmi silně negativně korelován právě s S&P 500, což je logické. Občas tam ale mohou vznikat různá odchýlení, která můžou predikovat alespoň krátkodobé otočení trhů. Dne 23.3.2020 došlo k poměrně výrazné divergenci, kdy VIX už neudělal nové high, ale S&P 500 dokonce uzavřelo pod svým minimálním low. Tento den došlo (zatím) k nejnižšímu low a od té doby už trhy více méně rostou.

Zajišťovatelé a obchodníci opcí a futures nevyhnali ceny VX kontraktů na nová high a den uzavřel poklesem o 6,7 %. Strach už na tomto trhu neeskaloval. Naopak akciový obchodníci S&P 500 ještě tlačili trhy dolů z důvodu pokračující paniky. Možná náhoda, možná ne, ale každopádně jde o pozoruhodné časování otočky.

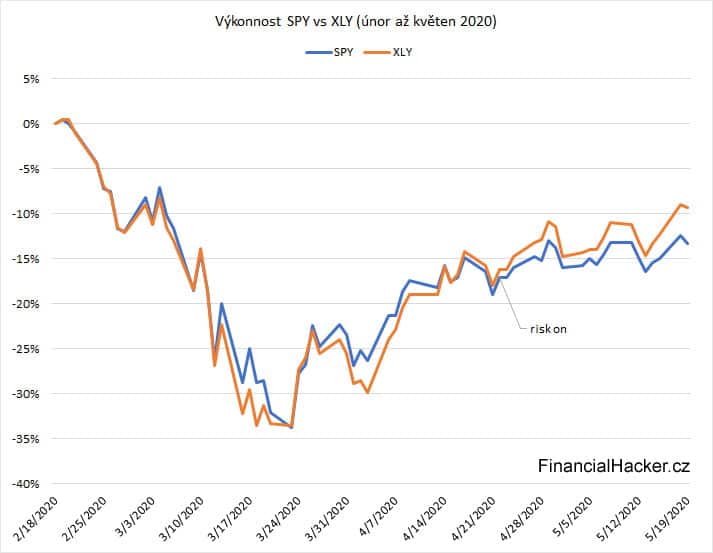

2. Relativní výkonnost XLY vs SPY

Jedná se o tzv. inter-market vztah mezi dvěmi ETF. Ticker XLY zahrnuje akcie ze sektoru zbytného (cyklického) zboží, tedy takového, které si můžeme odpustit, když nemáme peníze nazbyt (typicky cestování, kina, móda…). Jeho protipól je XLP, což je naopak zbytné zboží (necyklické), např. drogerie, léky, potraviny… Zkrátka vše, co potřebujeme k životu. ETFko s tickerem SPY reprezentuje diverzifikovanou skladbu 500 největších společností v USA podle tržního podílu.

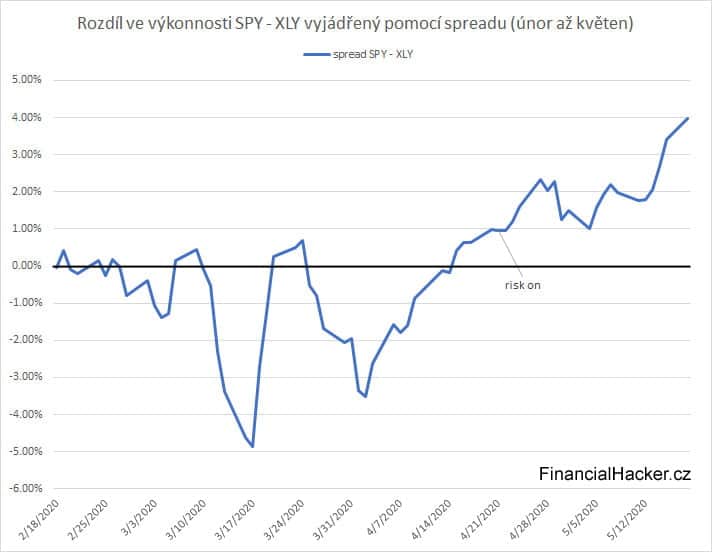

Graf znázorňuje průběh relativní výkonnosti obou ETFek, začátek sledovaného období je den, kdy začalo docházet k poklesům. Další graf ještě lépe demonstruje situace, kdy XLY začne překonávat S&P 500, vyjádřené jejich rozdílem.

Na ose y jsem zvýraznil linku 0, křivka nad ní odpovídá situaci, kdy XLY svojí výkonností překonává SPY, naopak pod nulovou linkou zaostává XLY za indexem S&P 500. Abych odstranil šum, tak za platný signál pro změnu sentimentu považuji situaci, kdy se XLY udrží nad nulovou linkou alespoň pět obchodních dní. Taková situace nastala 22.4.2020, v grafu označená jako risk-on.

Předchozí dva grafy znázorňují vývoj, který bychom mohli označit jako změnu sentimentu z risk-off (investoři upřednostňují defenzivní akcie, v našem případě diverzifikovaný S&P 500) na risk-on, tedy takové akcie, které mají cyklickou povahu (XLY). To lze interpretovat tak, že začíná polevovat panika na trzích a obchodníci se vrhají do více rizikových titulů.

Bonus: XLY a divergence

Při pozorování XLY a SPY jsem si všiml ještě jedné zajímavé věci. Podobně jako u indexu VIX a S&P 500, i tyto dva trhy jsou velmi silně pozitivně korelované, ale občas může dojít k porušení jejich vysoké korelace (divergence). Právě jedna taková situace nastala 23.3.2020.

Přesně v ten den, kdy SPY udělal zatím nejnižší low z celého propadu v rámci korona krize, se už XLY obchodovalo výrazně výše. Náhoda nebo zajímavá indikace pro zvažování vstupů?

Závěr

Dnes jsem vám „odtajnil“ dva ze čtyř technických indikátorů, které sleduji pro případné jemnější časování trhů. Tyto indikátory bych nikdy nepoužíval samostatně, ale v kombinaci s dalšími to může představovat zajímavý komplexní nástroj, který lze používat systematicky, a ne podle pocitů obchodníka, a kterým lze do trhů vstupovat na zajímavých úrovních.

Osobně nemám příliš v oblibě časování trhů, nejraději investuji kapitál po částech do poklesů (např. každých 5 %) a v čase (po měsíci, týdnu…), jako jsem to dělal i v případě silných výprodejů v březnu a dubnu. Nicméně pomocí uvedených indikátorů mohu agresivněji alokovat kapitál, pokud dojde k jejich vzájemné konfluenci (splynutí).