Dnešní článek bude navazovat na první díl z minulého týdne. Tam jsem ukazoval, jaké technické indikátory používám pro případné jemnější časování trhů a lepší orientaci v poklesech. Prozatím jsem prezentoval dva indikátory + doplnění:

- index VIX a jeho divergence,

- relativní výkonnost XLY vs SPY (akcie cyklických společností proti S&P 500),

- bonusově ještě divergence na XLY.

V tržních propadech pozoruji celkem čtyři technické indikátory, dnes si popíšeme a ukážeme zbývající dva.

3. NYSE new highs – new lows index

Tento index patří do skupiny indikátorů trackující tzv. šířku trhu. Sleduji jej na stránkách stockcharts.com pod symbolem $NYHL. Na burze NYSE (New York Stock Exchange) se obchoduje zhruba 2800 společností, jedná se tedy o solidně veliký vzorek akcií v rozličných sektorech.

Index vyjadřuje, o kolik víc akcií vytvořilo nové low proti akciím, které naopak udělaly nové high. Pokud je číslo záporné, např. -50, znamená to, že o 50 akcií více vytvořilo nové low proti zbývajícím, které vytvořily nové high, nebo neudělaly ani vyšší high, ani nižší low. Pokud by číslo bylo např. +2800, potom by všechny akcie vytvořili nové high a ani jedna nové low. Pokud je číslo 0, potom ani jedna akcie neudělala ani nové low, ani nové high. Snad je to pochopitelné.

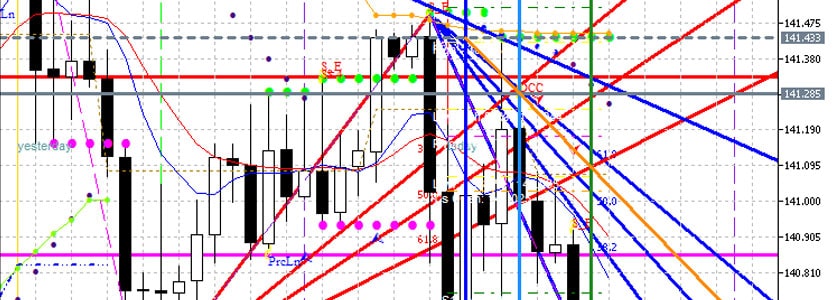

Samotný index $NYHL není sám o sobě zase až tak zajímavý a užitečný. Pokud se dá ale do kombinace s širokým indexem S&P 500, lze pozorovat různé divergence (odchýlení) mezi vývojem indikátoru a indexu. Následující graf demonstruje, jak vypadala situace v březnových výprodejích.

Indikátor udělal své lokální low 12.3.2020, potom už nižší low neudělal. Naopak index S&P 500 pokračoval v poklesu až do 23.3.2020. Pokud bych si měl vybrat jemné časování pro vstup do S&P 500, potom bych volil datum 19.3.2020 (případně dále), což bylo dva dny před lokálním dnem indexu, který už od té doby jenom rostl. Opět se jedná o velmi zajímavou pomůcku pro orientaci.

Index S&P 500 je tzv. capitalization-weighted, to znamená, že podíly jednotlivých společností v indexu jsou počítány dle jejich kapitalizace. To může ale zkreslovat celkový obrázek, co se děje na trhu. Naproti tomu indikátor $NYHL počítá pouze absolutní rozdíl mezi akciemi prorážející nová high vůči akciím tvořících nová low. Při divergenci došlo k tomu, že méně a méně akcií vytvářely nová low, avšak index dolů tlačilo pravděpodobně „pár“ akcií společností s vysokým podílem (Facebook, Google…). To může signalizovat alespoň krátkodobý obrat na trhu.

4. Divergence mezi LQD a SPY

ETF s tickerem LQD trackuje investiční výsledky indexu složeného z podnikových dluhopisů s investičním ratingem (bezpečnější) denominovaných v amerických dolarech. Jinak řečeno, společnost vydá dluhopisy, vy si je můžete koupit společně s dalšími dluhopisy jiných velkých firem v tomto koši. Takto se firmy v USA mohou, mimo jiné, financovat přímo na trhu. Existují ještě vládní dluhopisy (nejbezpečnější) a korporátní dluhopisy s neinvestičním ratingem, tzv. junk bondy, které jsou samozřejmě rizikovější.

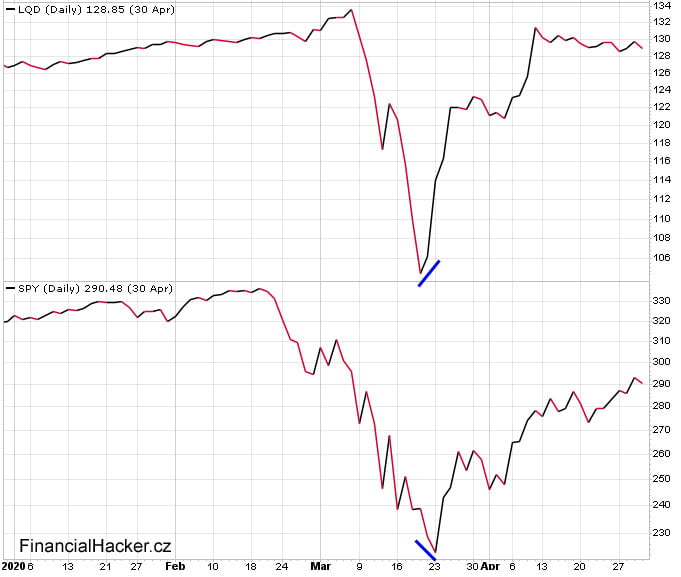

ETFko LQD je za normálních okolností velmi úzce pozitivně korelované s indexem S&P 500, ale čas od času se korelace začne snižovat a oba trhy mohou vzájemně divergovat, viz následující graf.

V tomto případě došlo bohužel pouze k velmi krátké divergenci (jen tři dny), ale i to je lepší než nic. LQD udělalo lokální low 19.3.2020, potom už jenom rostlo. Index S&P 500 vytvářel nižší low ještě další dva dny. Podobnou, avšak širší divergenci jsme mohli pozorovat třeba při výprodejích finanční krize 2008/2009.

Ukázka, že divergence fungovaly i v minulých výprodejích. U finanční krize nám stabilizaci situace naznačovala rozbíhavost LQD vs SPY už od cca poloviny září 2008, tedy po největších poklesech.

Jedni z prvních, koho centrální banky zachraňují, jsou největší společnosti. Ty vydávají dluhopisy patřící do investičního ratingu. Banky tyto bondy / ETFka skupují, aby firmám poskytly finanční prostředky a stabilizovaly tak situaci na trzích. Tohle už se stává tradicí, dělo se to v roce 2008/2009, děje se to v rámci koronavirové krize. FED dokonce zašel tak daleko, že už nakupuje i junk bondy (neinvestiční stupeň).

Pokud dojde mezi těmito dvěmi ETFky k divergenci v panických výprodejích, je možné, že se centrální banky snaží o stabilizaci systému a začínají půjčovat firmám peníze. Index S&P 500 přitom může jít ještě nějakou dobu ze setrvačnosti níž.

Závěr

Teď už znáte všechny technické indikátory, které ke svému obchodování používám. Mám rád takové, které dávají alespoň trošku logiku a sledují více různých souvislostí / vazeb mezi různými trhy. Žádné křížení klouzavých průměrů nebo přeprodané / překoupené oblasti na RSI apod.

Nikdy bych se neřídil jenom podle jednoho ukazatele. Potenciální obrat na trzích by měly signalizovat ideálně všechny čtyři, nejméně však tři. Nic samozřejmě není 100%, ale pokud se tak stane, je zde určitá pravděpodobnost, že by mohlo dojít ke zvratu na trzích (alespoň krátkodobému). Sám trhy příliš nečasuji, pokud ale všechny čtyři indikátory ukazují na možnou „otočku“, začínám být agresivnější v alokaci kapitálu. To jsem také dělal začátkem dubna.

Schválně se podívejte, jak se indikátory chovaly při výraznějších výprodejích v minulosti. Věřím, že vám v příští krizi (aktuální?) mohou opět pomoci.

Související článek: Jaké indikátory se mně osvědčily při koronavirové krizi – 1. díl.