Nejsem stock picker, protože věřím, že je z dlouhodobého pohledu velmi obtížné překonávat index. Velmi často jde spíše o náhodu. Ostatně i manažerům různých fondů, kteří jsou profesionálové a jsou za aktivní správu odměňováni, se to daří někdy lépe, někdy hůře. V rámci svého portfolia ale kromě různých ETFek držím jednu jedinou společnost – Berkshire Hathaway (BRK.B).

Proč zrovna tuhle společnost? Protože ji vnímám podobně jako index, tedy několik firem z různých odvětví obsažených v jedné akcii.

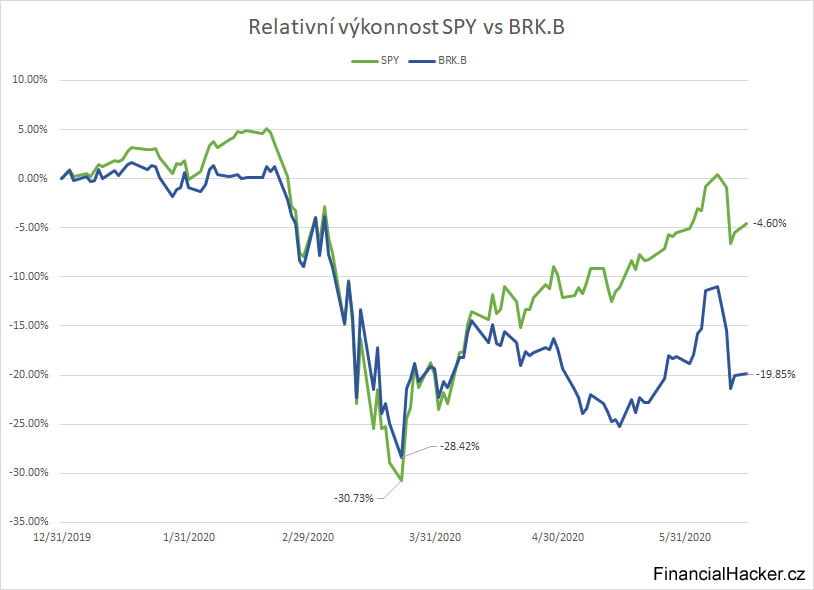

Vzhledem k tomu, že jsem akcionářem Berkshire Hathaway, tak se zajímám o její cenový vývoj a v poslední době mně zarazila jedna věc. Na grafu níže je relativní porovnání indexu S&P 500 právě s BRK.B.

Rozdíl ve výkonnosti je obrovský. Akcie společnosti Berkshire Hathaway zaznamenaly v březnu nejvyšší drawdown -28,42 % proti -30,73 % u S&P 500 a ke dni 15.6.2020 jsou -19,85 % vs -4,60 % YTD. Nemůžu si pomoct, ale nějak mně to podhodnocení u BRK.B nehraje. Pojďme se na to podívat trošku detailněji.

Rozbor cenového vývoje akcie Berkshire Hathaway

Jak už bývá mým zvykem, půjdu na to selským rozumem. Nechci se pouštět do složitých výpočtů a různých odhadů. Nejsem žádný akciový specialista a ani moc nemusím poměrové ukazatele ocenění akcií typu P/E, P/B, P/S…

Berkshire Hathaway je holding zastřešující spoustu různých firem. Zkusím tedy porovnat jeho firmy s veřejně obchodovanými společnostmi, pokud to bude alespoň trošku možné.

Holding Berkshire Hathaway dělím na dvě skupiny:

- vlastnictví menšinových podílů veřejně obchodovaných společností,

- většinové vlastnictví dceřiných společností (subsidiaries).

Nejdříve rozbor první skupiny…

Vlastnictví menšinových podílů veřejně obchodovaných společností

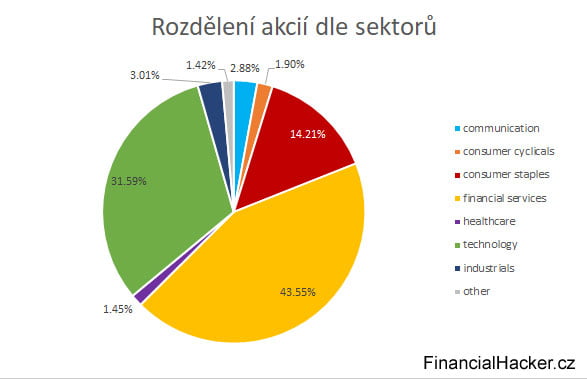

Berkshire Hathaway držela k začátku roku 2020 něco kolem 50 akcií s tržní kapitalizací 242,8 miliardy dolarů. Koláčový graf níže zobrazuje rozdělení těchto akcií do sektorů.

V portfoliu Berkshire Hathaway dominovaly začátkem roku tři sektory: finance (43,55 %), technologie (31,59 %) a spotřební necyklické zboží (14,21 %). Finanční sektor (banky) to v rámci výprodejů schytal ze všech stran, dalšími hodně zdecimovanými byly akcie aerolinek, které jsou zastoupeny v sektoru industrials, ten má však velmi nízký podíl (3,01 %). Naopak technologie (Apple) a consumer staples byli tahouny a portfoliu pomáhali.

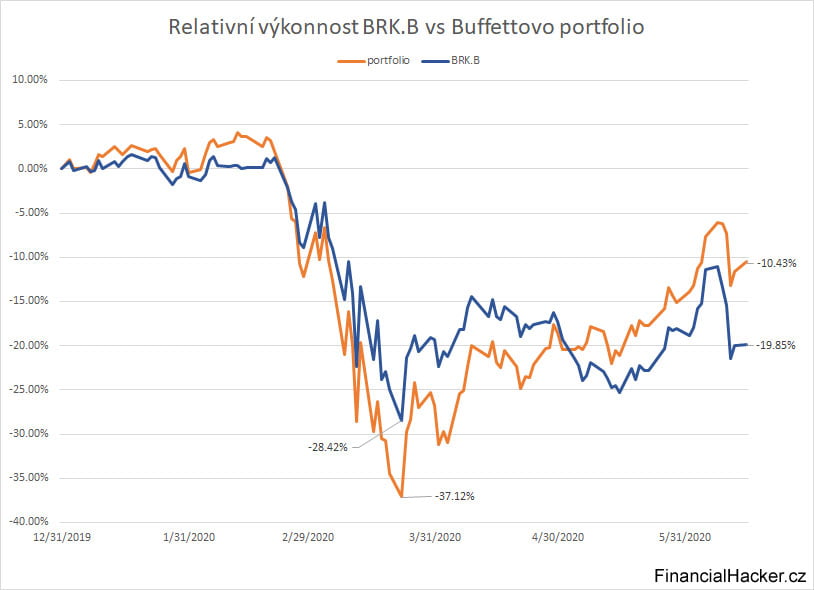

Na grafu níže simuluji vývoj Buffettova portfolia veřejně obchodovaných společností. Simulace probíhala s pomocí programu Amibroker. Data nebyla upravena o dividendy.

Buffettovo portfolio zaznamenalo sice vyšší drawdown (-37,12 %), ale ke dni 15.6.2020 je na tom lépe než samotná akcie BRK.B: -10,43 % vs -19,85 %.

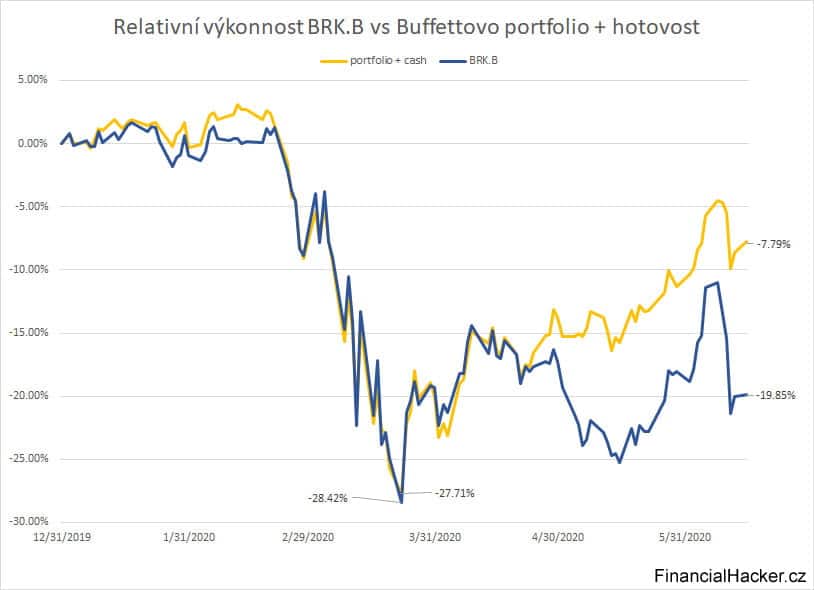

Ale pozor! Zatím jsem vůbec nepočítal s volnou hotovostí, kterou společnost drží. Ke konci roku 2019 to bylo neuvěřitelných 125 miliard USD! V dalším kroku tedy přičtu volnou hotovost k vývoji portfolia a porovnám s akcií.

Pokud přičteme k portfoliu veškerou volnou hotovost, dostáváme odlišný obrázek. Výkonnost je méně volatilní a pokud by Buffett držel jenom akcie veřejně obchodovaných společností spolu s hotovostí, akcie BRK.B by neměla z pohledu YTD výkonnosti končit na -19,85 %, ale pouze -7,79 %, tedy o trošku hůř než index S&P 500.

Ať už počítáme s volnou hotovostí nebo ne, samotné portfolio určitě vliv na slabou výkonnost akcií BRK.B nemá. Pojďme se podívat na druhou část holdingu…

Většinové vlastnictví dceřiných společností (subsidiaries)

Berkshire Hathaway vlastní více jak 60 dceřiných společností. Většinu ze 100 %. Tohle je ta část společnosti, kterou mám rád a kvůli které jsou pro mě akcie BRK.B zajímavé, tedy kvůli vlastnictví firem, které nejsou veřejně obchodované.

Rozdělení by mohlo být následující:

- BNSF Railway Company

- Berkshire Hathaway Energy

- Geico + ostatní pojišťovací firmy

- General Reinsurance Corp.

- Non-insurance společnosti (Precision Castparts, Lubrizol, Duracell, MiTek, Clayton Homes…)

Zde je trošku problém s oceněním jednotlivých částí. Aby to bylo co nejjednodušší, pokusím se srovnat výkonnost akcie BRK.B s ekvivalentem z každé kategorie. Vybírat budu z veřejně obchodovaných společností nebo ETFek.

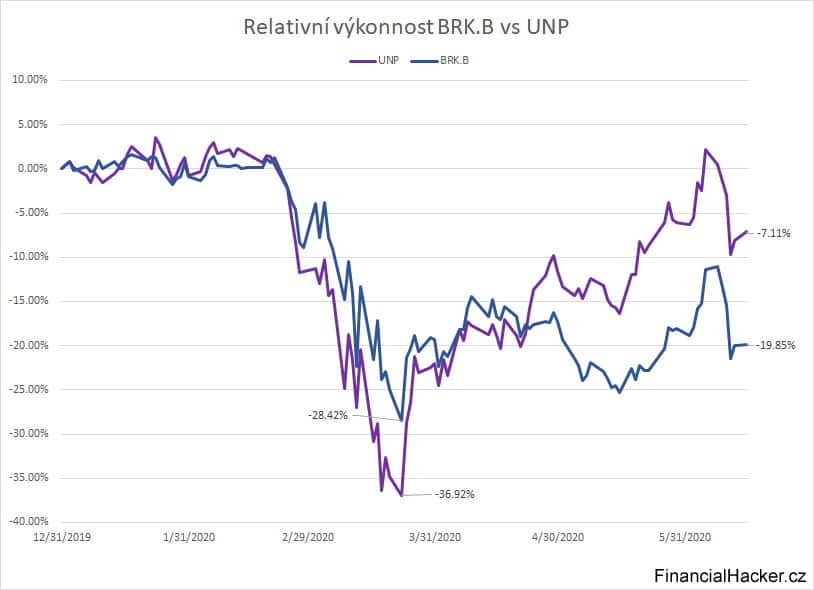

BNSF Railway Company

BNSF zaměním za Union Pacific Corp., což je podobná společnost.

Berkshire Hathaway Energy

Byť je v názvu této společnosti slovo “energy”, nejedná se o těžaře nebo zpracovatele ropy, ale o sektor utilit (utilities). Zde se nabízí jako ekvivalent ETFko s tickerem XLU.

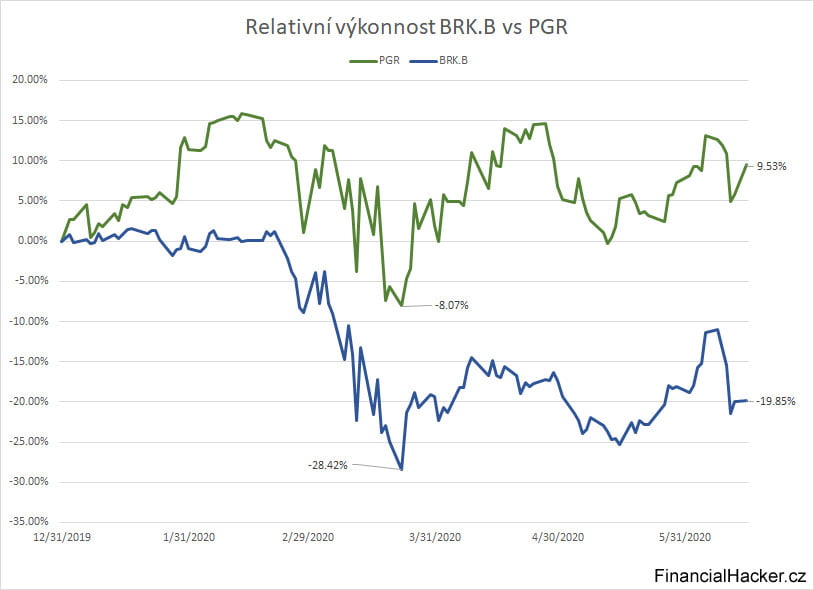

Geico + ostatní pojišťovací firmy

Zde mě napadá jako rozumný ekvivalent PGR – Progressive Corp. Ti se také zaměřují na pojištění vozidel a majetku, stejně jako Geico.

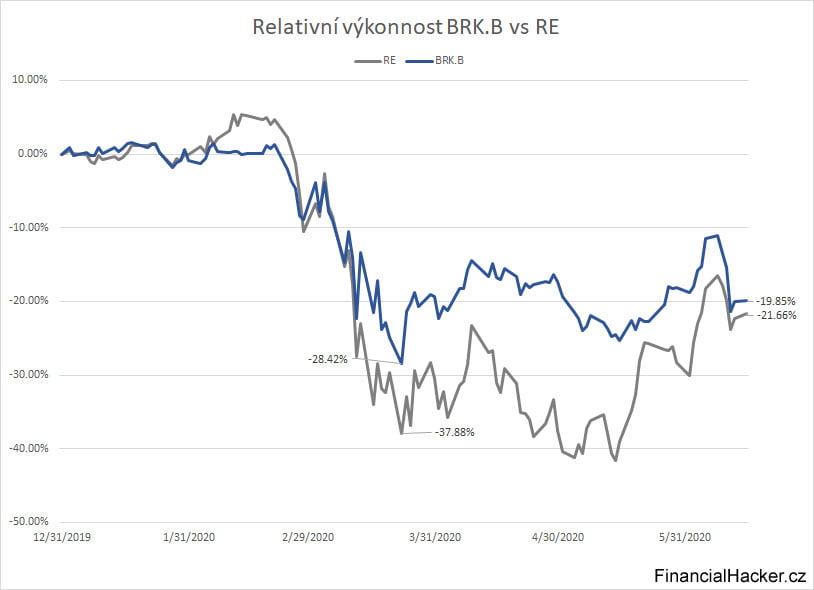

General Reinsurance Corp.

Co se týče market capu, tak největší je společnost Everest Re Group s tickerem RE.

Non-insurance společnosti

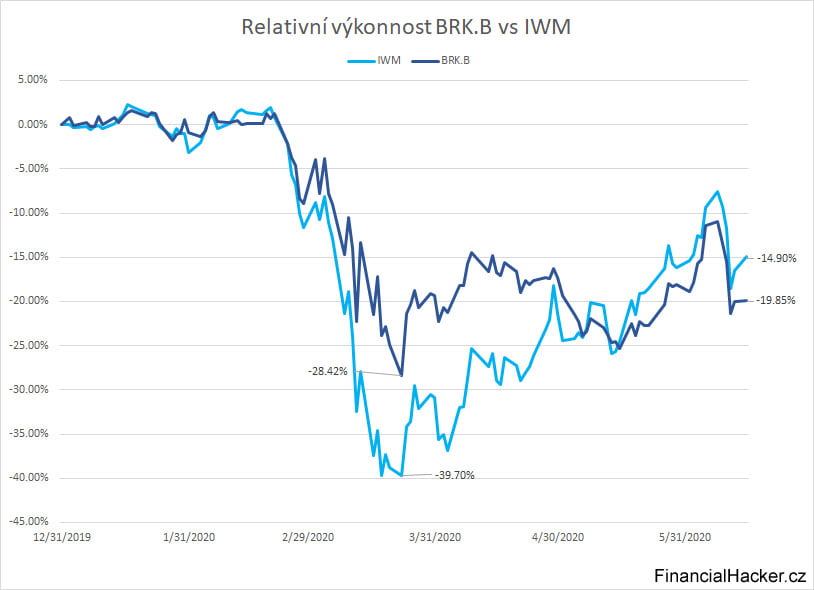

Tohle je největší oříšek. Jedná se o desítky společností z různých odvětví. Abych nad tím nestrávil mládí, rozhodl jsem se jako ekvivalent zvolit široký index Russell 2000 – IWM.

Shrnutí

Na grafech výše jsem chtěl znázornit, jak se od začátku roku vyvíjela výkonnost akcie BRK.B (YTD -19,85 %) vůči jejím ekvivalentům. Situace je následující:

- portfolio veřejně obchodovaných společností včetně volné hotovosti: -7,79 %,

- BNSF Railway Company: -7,11 %

- Berkshire Hathaway Energy: -8,59 %

- Geico + ostatní pojišťovny: +9,53 %

- General Reinsurance Corp.: -21,66 %

- Non-insurance společnosti: -14,90 %

Jedinou částí, která mohla táhnout cenu akcií BRK.B dolů, je společnost General Reinsurance. Všechny ostatní části mají YTD výkonnost mnohem lepší než akcie Berkshire Hathaway.

Závěr

Prozatímní vývoj akcie Berkshire Hathaway v tomto roce vypadá, jako by byly v celém holdingu zastoupeny pouze společnosti z finančního sektoru (banky), což ale vůbec neodpovídá aktuálnímu složení, které je naopak velmi diverzifikované.

Ať se na to dívám z různých úhlů, pocitově mně přijde, že jsou akcie Berkshire Hathaway slušně podhodnocené. Nevím, co přesně za tím stojí (možná dobrý důvod), ale na první pohled se zdá, že je Buffettova společnost aktuálně v nelibosti Wall Streetu kvůli jeho “neaktivitě” v době výprodejů. Mně osobně to nijak nevadí. Třeba jeho čas ještě přijde.

Včera jsem tudíž neodolal a něco opět přikoupil při otevření trhů do portfolia. Z mého pohledu jsou akcie BRK.B…

Too cheap to ignore! :-)