Na začátek roku se vždycky těším. Ne proto, že mu předchází bujaré silvestrovské oslavy plné radovánek a následného bolehlavu, ale protože je to z mého pohledu ideální čas na bilancování uplynulého roku. Svůj blog mimo jiné využívám jako deník zaznamenávající a názorně ukazující to, o čem zde píšu, tedy o klikaté cestě dlouhodobého investora na finančních trzích a jeho zdarech a nezdarech. Letošní začátek nového roku proto nebude výjimkou.

Upozornění: celý článek obsahuje opravdu hodně grafů 😉

Jak se dařilo v roce 2022

Kdyby mě někdo požádal, abych celý uplynulý rok shrnul do jedné věty, byla by to tato… Rok 2022 byl z pohledu investora složitý. Pokud bych měl vybrat, co mě opravdu překvapilo, byl by to jednoznačně konflikt na Ukrajině. Válku za humny začátkem roku asi čekal málokdo. Na druhou stranu mě vůbec nepřekvapilo, jak představitelé Fedu reagovali se zpožděním na rostoucí inflaci a dlouho si trvali na svém transitory narativu. K tomu doznívaly různé neduhy spojené s covid krizí, což namíchalo hezký koktejl pro výrazný růst inflace. Ale dost bylo breku nad rozlitým makro mlékem, pojďme se podívat na to, jak se dařilo mému investičnímu snažení.

Hlavní portfolio

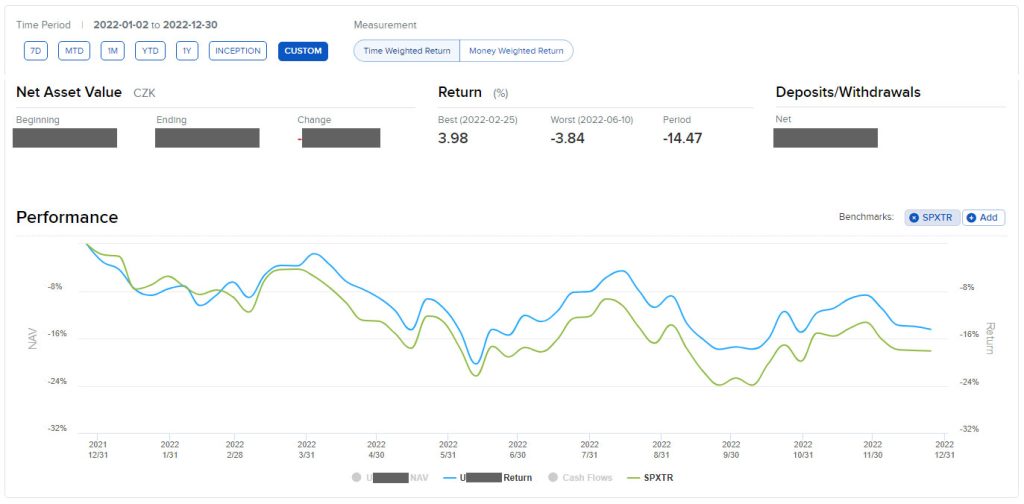

Rok 2022 jsem zakončil na svém hlavním účtu u Interactive Brokers v červených číslech, což není žádným překvapením, konkrétně -14,47 % při maximálním drawdownu 20,30 %. Jedná se o dlouhodobé držení indexů (více ve skladbě portfolia níže). S&P 500 total return vykázal za stejné období zhodnocení -18,11 % při drawdownu necelých 24 %.

Sláva, hurá! Již třetím rokem v řadě se mně podařilo překonat index. Mohu se díky tomu označit za geniálního investora? Nikoliv. Vše je opět spíše dílem náhody než mé extra snahy a umu. V čem tedy spočíval nadvýnos nad indexem S&P 500, který je s ohledem na složení mého portfolia jako benchmark jeden z nejrelevantnějších? Jedná se o dvě skutečnosti:

1. Přepočet výkonnosti do korun

Celkovou výkonnost si nechávám od brokera přepočítávat do českých korun. Dělám to zde na blogu konzistentně a zcela záměrně. Většinu času pobývám v ČR, kde rovněž spotřebovávám většinu peněz a pokud se nestane něco zásadního, pravděpodobně v ČR i nadále zůstanu. Z toho důvodu mě mnohem méně zajímá, jak jsem si vedl v dolarovém vyjádření. Pro kritiky metodiky srovnání zde záměrně ukazuji stejnou výkonnost i v USD (viz. následující graf).

Na svém hlavním účtu držím dlouhodobě zhruba polovinu peněz v USD a druhou polovinu v CZK. Nicméně veškerá nakoupená aktiva jsou v dolarech, což mimo jiné znamená, že se z 50 % hedguji vůči oslabení dolaru. Díky této skutečnosti a současnému posílení kurzu USD/CZK bylo portfolio hypoteticky mnohem méně volatilnější než v případě, že bych měl jenom koruny a dolary si půjčoval u brokera (100% hedging vůči oslabení dolaru). Na druhou stranu… kdo se nijak měnově nezajišťoval, měl pouze USD a nastavený přepočet výkonnosti do korun stejně jako já, dost možná si ani nevšiml výraznějších drawdownů na svém účtu, protože posilující dolar krásně offsetoval ztráty na akciové složce.

Tohle snižování volatility portfolia díky posilujícímu dolaru v posledních třech letech nahrávalo do karet nejednomu českému investorovi. Ovšem pozor na recency bias, tento vztah problémy na trzích = posilující dolar se nemusí projevit v každé krizi, což je jeden z důvodů, proč se z 50 % měnově zajišťuji.

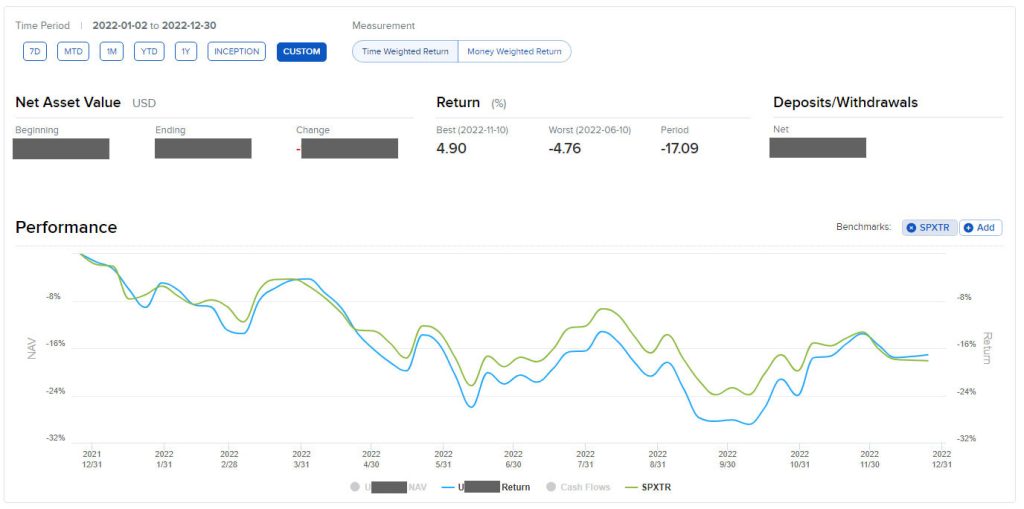

Při přepočtu výkonnosti na dolary jsem rovněž mírně překonal výkonnost indexu, -17,09 % oproti -18,11 %, a to v porovnání s indexem SPXTR, kde nejsou daněny reinvestované dividendy na rozdíl od mého účtu.

2. Defenzivní tituly v portfoliu

Když jsem v období února až dubna 2020, v době hluboké covid krize, budoval svoje portfolio, chtěl jsem jej mít z určité části složené z defenzivních titulů (aktuálně cca 42 %). Konkrétně se jedná o zdravotnický sektor v podobě ETF s tickerem XLV (roční zhodnocení -1,06 % včetně dividend) a low-beta ETF v evropské variantě SPMV.L (roční zhodnocení -8,86 % včetně dividend). Jak vidno, oba fondy dosáhly solidní nadvýkonnosti oproti S&P 500 hlavně díky své defenzivní povaze. Well played 👍 😄

To ale není vše…

Mohlo to být o něco lepší… Zmínil jsem hlavní důvody pro nadvýkonnost svého portfolia vůči indexu, nicméně je tu jedna skutečnost, která celkové výsledky mírně zhoršila. Většinu minulého roku jsem byl z 20 % napákovaný v akciové složce. Ne z toho důvodu, že bych aktivně přikupoval a ředil stávající pozice, ale proto, že jsem potřeboval financovat záležitosti kolem svých nemovitostí. Díky tomu, že mám marginový účet u Interactive Brokers, nebyl problém si peníze výhodně půjčit namísto odprodejů aktiv a mírně tak zatížit účet pákou. To se zejména v druhé polovině roku změnilo, když začal být Fed velmi agresivní ve zvyšování úrokových sazeb a půjčování dolarů pro mě přestalo být atraktivní. V současné době už mám celý účet opět téměř bez páky.

Vzhledem k tomu, že jsem celý loňský rok jel na páku, myslím, že výsledek -14,47 % je celkem ucházející.

Srovnání s ostatními

| titul | ticker | CAR ▼ | max DD | CAR/Max DD |

| Gold | GLD | -0,78 % | -21,03 % | -0.04 |

| Vanguard value Index | VTV | -4,45 % | -17,04 % | -0,26 |

| S&P 500 (equal weight) | RSP | -13,09 % | -21,98 % | -0,60 |

| S&P 500 (cap weight) | SPY | -19,48 % | -25,23 % | -0,77 |

| Investment grade corp. bonds | LQD | -20,45 % | -25,80 % | -0,79 |

| Russell 2000 | IWM | -21,65 % | -27,02 % | -0,80 |

| Emerging markets | EEM | -22,47 % | -32,71 % | -0,67 |

| MSCI China | MCHI | -24,23 % | -45,11 % | -0,54 |

| 20+ years treasuries | TLT | -32,55 % | -37,78 % | -0,86 |

| Nasdaq 100 | QQQ | -33,06 % | -34,83 % | -0,95 |

| Vanguar growth Index | VUG | -33,65 % | -35,19 % | -0,96 |

| Bitcoin | BTC-USD | -64,27 % | -66,89 % | -0,96 |

| Disruptive technologies | ARKK | -67,08 % | -69,44 % | -0,97 |

Tabulka s výsledky mně dává za pravdu, že z pohledu dlouhodobého investora nebyl minulý rok vůbec jednoduchý. Žádný ze sledovaných titulů neskončil v černých číslech, a to jsou tam tituly z různých tříd aktiv (akcie, kovy, bondy a krypto) a z různých koutů světa. Výhercem se každopádně stávají fondy Cathie Wood s disruptivními technologickými akciemi.

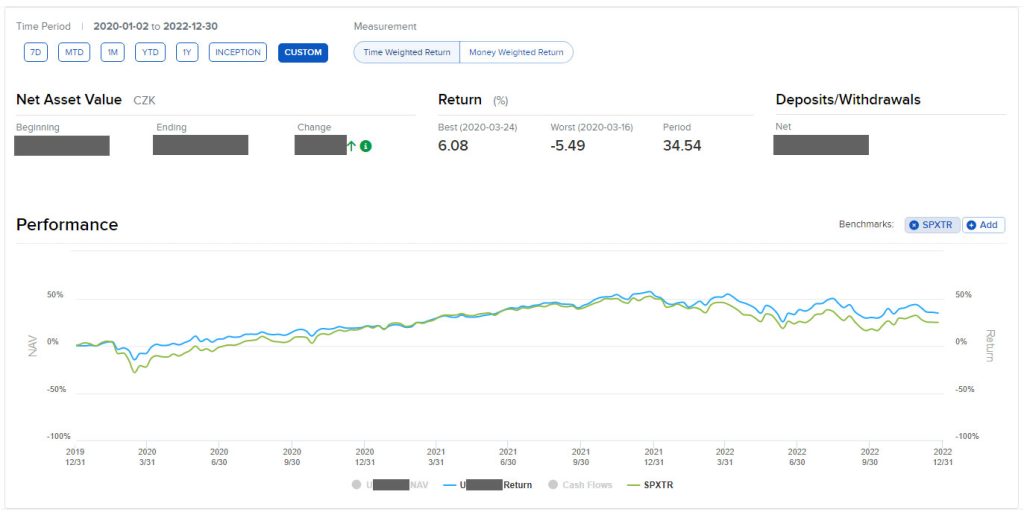

Dlouhodobá výkonnost

Na následujícím grafu ještě pro názornost celková výkonnost hlavního portfolia v období od začátku psaní tohoto blogu (rok 2020). Za poslední tři roky to dělá +34,54 %, což je anualizovaně 11,51 %. Zdá se vám to málo? Jenom připomínám, že se jedná o účet přes 1 mio USD.

Za mě spokojenost. Lecjakého portfolio manažera strčím hravě do kapsy 😄

Menší portfolio

Kromě hlavního účtu u IB mám ještě jeden menší nemarginový účet (cca 50.000 USD) u XTB, kde portfolio zaznamenalo ztrátu -18,91 %, což přesně odpovídá jeho složení:

- 49 % S&P 500 (CSPX.UK),

- 30 % Berkshire Hathaway (BRKB.US),

- 14 % META (META.US),

- 7 % Nasdaq 100 (CNDX.UK).

České akcie

Kdo nedrží alespoň pár akcií ČEZu, Komerčky a Philipa Morrise, jako by ani nebyl. Nepatřím mezi klasické české investory (nic ve zlém), kteří mají část portfolia v těch posledních několika dividendových mohykánech, co na pražské burze ještě zbyly. České akcie mě nikdy nelákaly s malou výjimkou – Pilulky. Většinu akcií jsem nakoupil už při úpisu na trhu Start a tvoří zhruba 2 % z celkových investovaných prostředků. Minulý rok těmto ecommerce akciím vůbec nepřál… -49,26 %, ouch!

Krypto

Krypto si bezesporu jednu samostatnou kapitolu v dnešním článku zaslouží. Po bankrotu společnosti Celsius Network jsem téměř ihned stáhl veškeré zaparkované peníze u BlockFi, kde jsem sbíral směšný úrok vzhledem k podstupovanému riziku (tohle samozřejmě vidím až zpětně). Peníze jsem přesunul do peněženky, čímž se z toho stal ten nechvalně známý neproduktivní asset. Každopádně pořád lepší neproduktivní, než žádný…

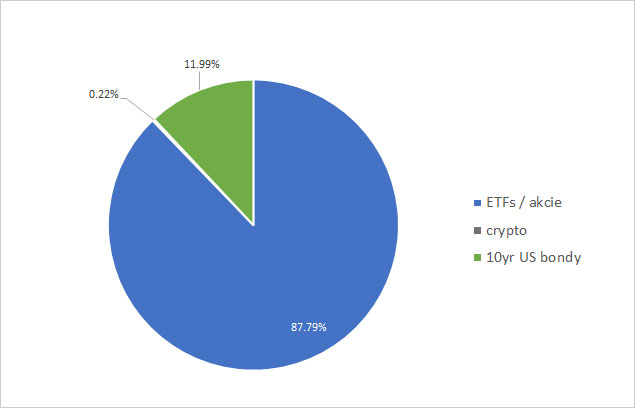

Od roku 2021 držím Bitcoin (73 %) a Ethereum (27 %) v celkovém objemu 0,22 % všech investovaných peněz. Je to tak malá částka, že je to pod mojí rozlišovací schopností, takže mě krypto výplach v minulém roce nechával úplně chladným. Bitcoin -64 %, Ethereum -67 %. To už je pořádný bear market se vším všudy a ještě k tomu při tak vysoké inflaci.

Nejsem krypto fanatik, ale ani hater. Do Bitcoinu a Ethera jsem investoval z důvodu další třídy aktiv. Bohužel začalo krypto velmi výrazně korelovat s akciovými trhy, především těmi technologickými. Když k této skutečnosti přičtu vysokou volatilitu, potom krypto asset považuji ze svého pohledu jako akcie na steroidech. Pokud spočítám historickou volatilitu za poslední dva roky, vychází krypto zhruba 3násobně volatilněji než široký index S&P 500 (měřeno anualizovanou standardní odchylkou denních pohybů). Problém vidím zejména v tom, že když dochází k výprodejům napříč akciovým trhem, krypto to obvykle schytá v mnohem větším měřítku. A poslední, co chci mít v portfoliu výrazně zastoupené, jsou aktiva s opravdu vysokou betou. Z toho důvodu jsem krypto do portfolia nepřidával a prozatím to ani v plánu nemám.

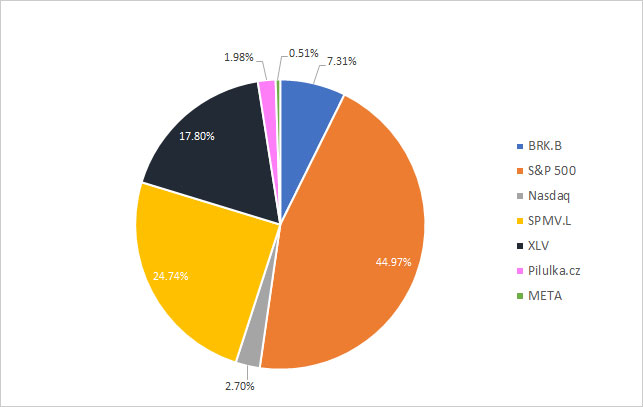

Skladba portfolia

Rozložení portfolia je dáno tím, jak jsem jej postupně sestavoval především v letech 2019 a 2020. Tehdy jsem chtěl mít portfolio méně volatilní, dnes už bych jej pravděpodobně skládal jinak, protože jsem zjistil, že mně volatilita vůbec nevadí. Asi by to byla rozumná kombinace S&P 500 a Nasdaq 100.

Po delší pauze jsem do portfolia koncem minulého roku opět nabral americké vládní dluhopisy. Důvody popisuji v tomto článku. Dále jsem přibral nevýznamnou část akcií Meta / Facebook, protože se mně valuace zdála už hodně zdecimovaná. Složení konsolidovaného portfolia je tedy z 97,52 % v indexech (Buffeta tam řadím taky) a z 2,48 % ve “stockpickingu”.

Výhled pro rok 2023

Někde jsem zahlédl průzkum sentimentu portfolio manažerů v USA, kde zhruba 65 % dotazovaných očekává v tomto roce recesi. V podobném duchu se nesou i názory ekonomů:

According to a survey by WSJ, 61 % of economists expect a recession this year.

75 % of economists now believe that a “soft landing” by the Fed is not possible.

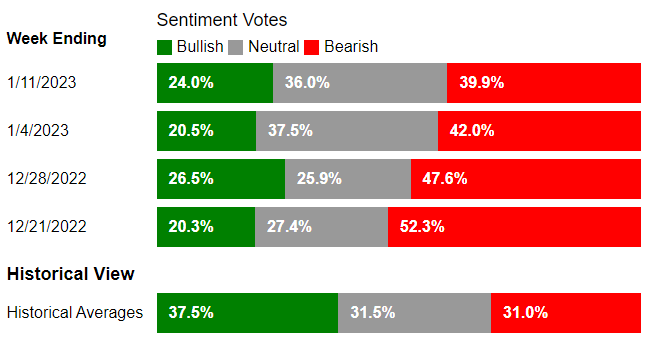

Podobná nálada panuje také u individuálních investorů, kde vyloženě bullish je pouhých 24 %, což v kontextu historického průměru znamená dlouhodobě převládající negativní sentiment.

Není mně úplně vlastní se v případě finančních trhů přidávat na stranu většiny (především v negativní náladě), navíc jsem nastavením mysli spíš optimista, takže si tipnu, že to trhy a Fed ustojí a recese se konat nebude, nebo jen velmi mírná. Myslím si, že je tzv. soft landing stále ve hře a svoje tvrzení opírám zejména o následující ukazatele…

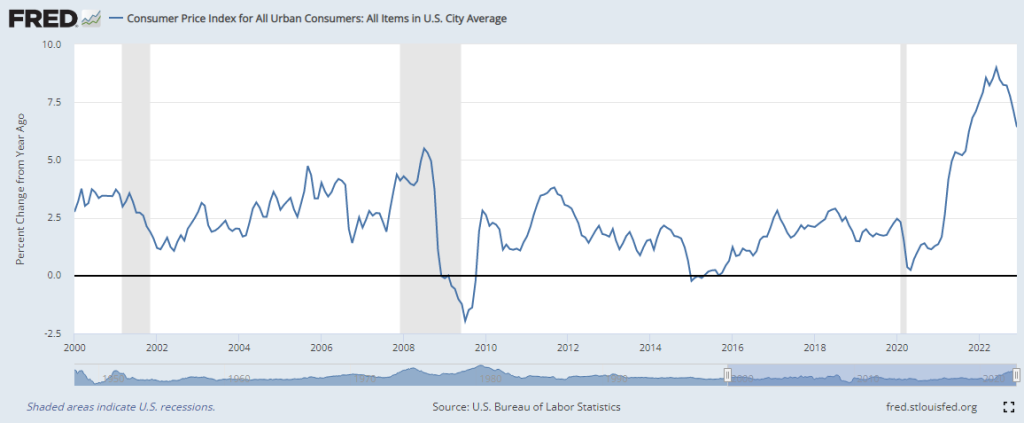

Inflace klesá. Aleluja! Přestože ukazatel CPI (y/y) hlásí stále hrozivých 6,5 %, je potřeba si uvědomit, že se počítá z minulosti, kterou už stejně nikdo nezmění. Více vypovídající jsou procentní meziměsíční změny. Pokud bych anualizoval například posledních šest měsíců, vychází inflace na 1,8 %, což je mimochodem výrazně pod projekcemi Fedu. Zpožděné nájemné, které tvoří cca 40 % CPI, pravděpodobně dodá dalšímu poklesu na významu někdy během tohoto roku.

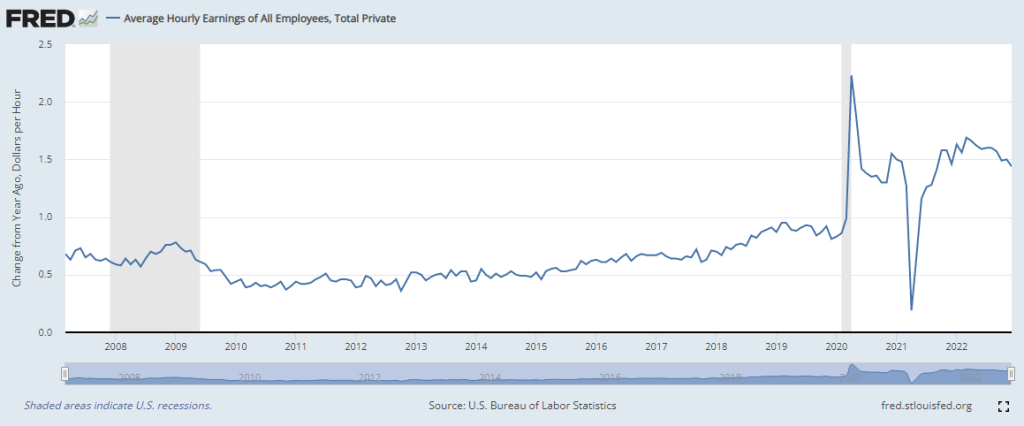

Značná část ekonomů a expertů přirovnává aktuální tržní prostředí k období 1970 – 1980 v USA, kdy došlo k třem postupně se zvyšujícím inflačním vlnám. Na grafu výše si prosím všimněte, jak už několik měsíců dochází k poklesu hodinové mzdy, což má mimo jiné protiinflační efekt, ale především… Prozatím to vypadá, že nehrozí inflační spirála, čímž se snižují šance na zopakování velmi nepříjemného období sedmdesátých let.

Věděli jste, že se společnost Caterpillar obchoduje na svých historických all-time highs. Caterpillar je největším celosvětovým výrobcem stavebních strojů a zařízení. Pokud je recese za rohem, jak je možné, že se celý průmyslový sektor (ticker XLI) obchoduje jen asi 4,5 % pod svými historickými maximy?

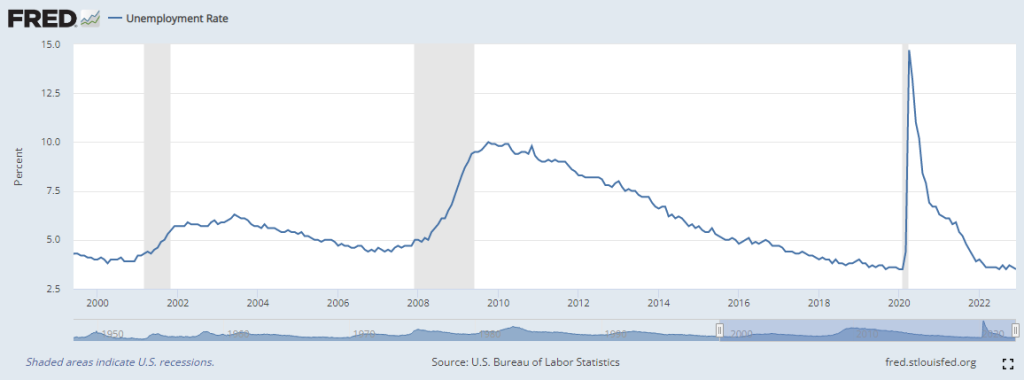

Trh práce v USA je silný. Tohle tvrzení se můžete dočíst snad úplně všude. Aby taky ne, copak se recese dějí v dobách s historicky nejnižší nezaměstnaností (aktuálně 3,5 %)? Prozatím vše vypadá celkem dobře, drobný problém je v tom, že je to značně zpožděný ukazatel…

Všechno není tak růžové

Zaměstnanost dočasné výpomoci lze zařadit mezi tzv. předstihové ukazatele v rámci celého trhu práce. Je to celkem logické – při krizích se firmy a podnikatelé začnou nejdříve zbavovat pomocné pracovní síly před stálými a kvalifikovanými zaměstnanci. Na poslední tři recese (na grafu zobrazeny jako šedé zóny) upozorňoval tento indikátor s předstihem, pokud setrval pod nulovou úrovní alespoň čtyři po sobě jdoucí měsíce.

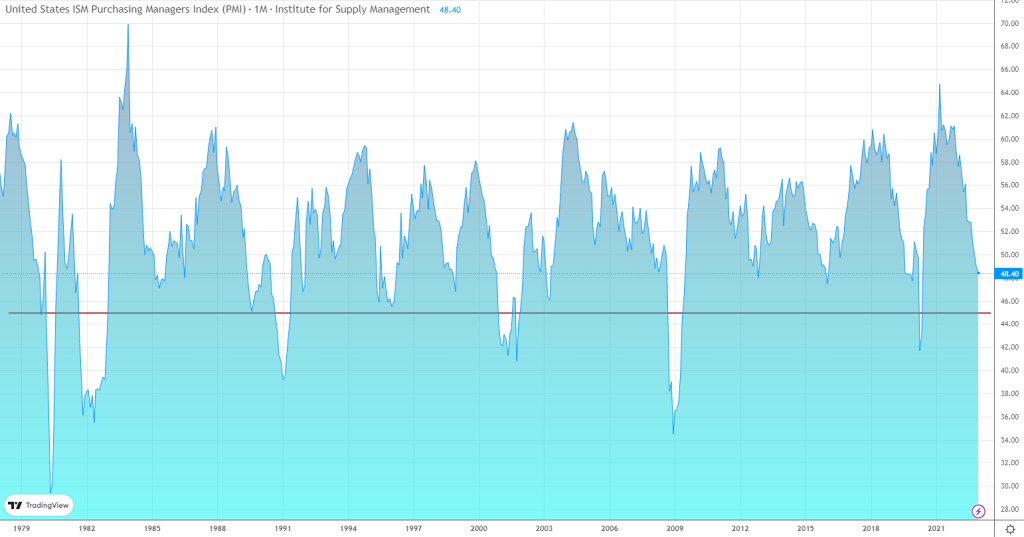

Index ISM PMI ve zpracovatelském průmyslu v USA klesl v prosinci 2022 na 48,4 bodu a ukazuje na druhý měsíc poklesu aktivity v továrnách, protože Američané přesouvají své výdaje od zboží ke službám. Opět se jedná o předstihový ukazatel, který při prolomení úrovně 45 signalizoval přicházející recesi.

Vývoj mezd, pomocné pracovní síly a ISM indexu budu v nadcházejících měsících velmi bedlivě sledovat 👀

Jedno povzbuzení na závěr

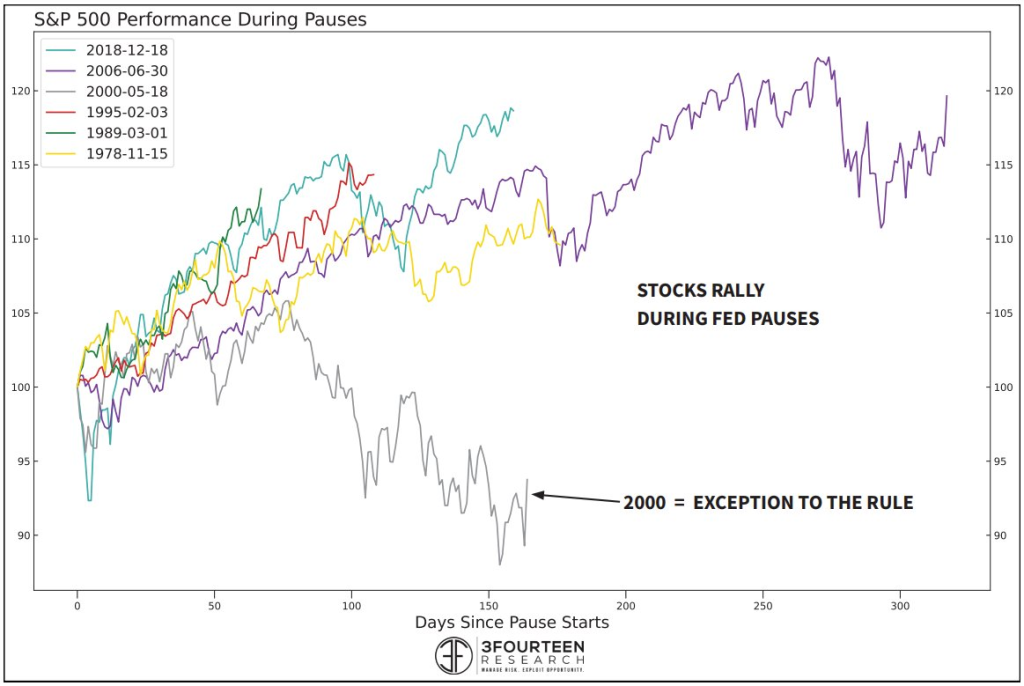

Aktuálně trh očekává, že Fed zvýší sazby o 25 bazických bodů (91% probability) na svém únorovém zasedání a o dalších 25 bps (77% probability) v březnu tohoto roku na 5% úroveň a následně si dá pauzu (za jinak nezměněných podmínek). Tohle by už samo o sobě mohla být dobrá zpráva, protože studie níže ukazuje, že kdykoliv Fed přestal s cyklem zvyšování úrokových sazeb, byl to pro akcie bullish signál (vyjma roku 2000).

Suma sumárum

Abych ten svůj roční výhled nějak srhnul:

- v únoru a březnu dojde k hikům o 0,25 %,

- po zbytek roku ponechá Fed sazby na 5 %,

- tipuji výraznější pokles inflace než současné projekce Fedu,

- recese nebude, soft landing je ve hře (uff, tohle je odvážné tvrzení 😀 ),

- roční výkonnost indexu S&P 500 bude v pásmu 7 – 14 % (včetně dividend),

- to hlavní nakonec – celé to samozřejmě berte s rezervou.

Všem přeji spoustu investičních úspěchů, pevné nervy a dostatek trpělivosti! A jak se v uplynulém roce dařilo vašim portfoliím?