Pheww, what a year! Máme zde opět nový rok a s ním také ideální čas na bilancování roku předchozího. Na přelomu 2023/2024 panoval na finTwitteru mezi retailovými investory konsensus, že šlo o jednoduchý rok na akciových trzích. Ze zpětného pohledu ano, ale kdo z nás má možnost takového luxusu dělat investiční rozhodnutí na minulosti? Index S&P 500 ($SPX) skončil zhodnocením +24,23 % a Nasdaq 100 ($NDX) dokonce krásných +53,81 %. Ale očekávala většina takto pozitivní vývoj i začátkem roku? Ani náhodou!

Zpátky do minulosti

Pro všechny, kdo už zapomněli, bych rád připomněl, jak psychicky náročné bylo držet se svého investičního plánu po většinu roku 2023 a nenechat se zviklat negativními událostmi a prognózami ekonomů, analytiků a šarlatánů. Namátkou:

- 100% zaručená recese 2023 (inevitable recession),

- re-akcelerující/přetrvávající zvýšená inflace,

- kolaps Silicon Valley Bank a trable dalších regionální bank,

- obří problémy realitního trhu v Číně,

- jedno z nejagresivnějších utahování monetární politiky Fedu,

- izraelsko-palestinský konflikt,

- rozpočtová krize v USA.

Přijde vám to jako pohodový rok? Osobně pamatuji jednodušší roky, které nebyly nabité tolika různorodými problémy a na všechny strany stříkajícím negativním sentimentem. Jsem rád, že jsem se řadil k minoritní skupince investorů, která viděla rok 2023 alespoň trošku pozitivně. Pokud můj pozitivní pohled na trhy někoho utvrdil v kramflecích, o to šťastnější budu. V polovině ledna 2023 jsem aktuální rok viděl následovně:

18.1.2023, https://www.finhacker.cz/ohlednuti-za-rokem-2022-slozeni-portfolia-a-vyhled-pro-rok-2023/

- v únoru a březnu dojde k hikům o 0,25 % ✔️

- tipuji výraznější pokles inflace než současné projekce Fedu ✔️

- recese nebude, soft landing je ve hře (uff, tohle je odvážné tvrzení) ✔️

- roční výkonnost indexu S&P 500 bude v pásmu 7 – 14 % (včetně dividend) ❌

Moje predikce vyšla solidně. Neodhadl jsem poslední dva hiky o 0,25 % v květnu a červenci a samozřejmě YoY výkonnost indexu S&P 500. Důležité ale je, že jsem zůstal optimistou v tak vypjaté době:

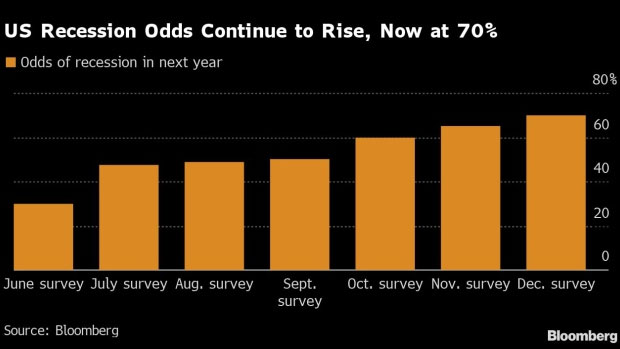

V průzkumu provedeném v prosinci 2022 přisuzovali ekonomové 70% pravděpodobnost, že se americká ekonomika v příštím roce propadne do recese především v důsledku masivního zvyšování úrokových sazeb ze strany Fedu. Index S&P 500 začínal rok 2023 v drawdownu -20 %, Nasdaq, kterého se nikdo nechtěl dotknout ani rezavým pohrabáčem, dokonce krásných -35 %. Jak říkám, negativní nálada se tehdy dala ždímat. Každý, kdo tvrdí, že v této době nebyl ani trochu nejistý, je buď bullshitér, nebo byl duchem nepřítomný.

Když už jsem v té minulosti, tak si ještě dovolím připomenout svůj poměrně přesný call ze dne 18.1.2023:

Vzhledem k velmi výraznému poklesu volatility v posledních několika měsících se domnívám, že na kryptu proběhla hlavní vlna kapitulace a pokud se nestane další velký průšvih typu FTX, mohlo by se jednat o pomyslné dno.

18.1.2023, https://www.finhacker.cz/ohlednuti-za-rokem-2022-slozeni-portfolia-a-vyhled-pro-rok-2023/

Bitcoin od té doby +99,1 % bez jakéhokoliv drawdownu, good job! 😎 Dost bylo chlubení, pojďme na to, jak se mně dařilo v minulém roce.

Jak se dařilo v roce 2023

1. Investice

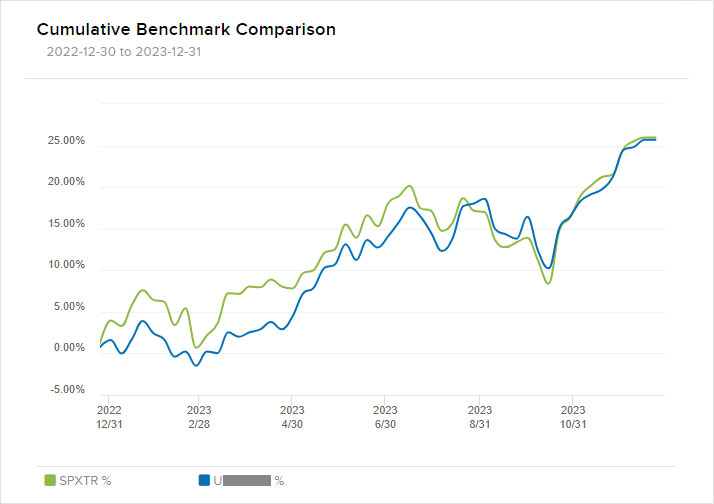

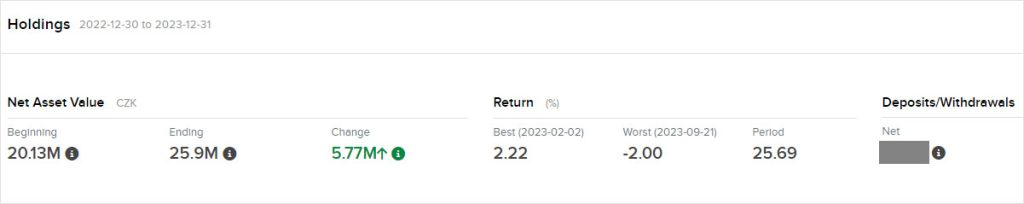

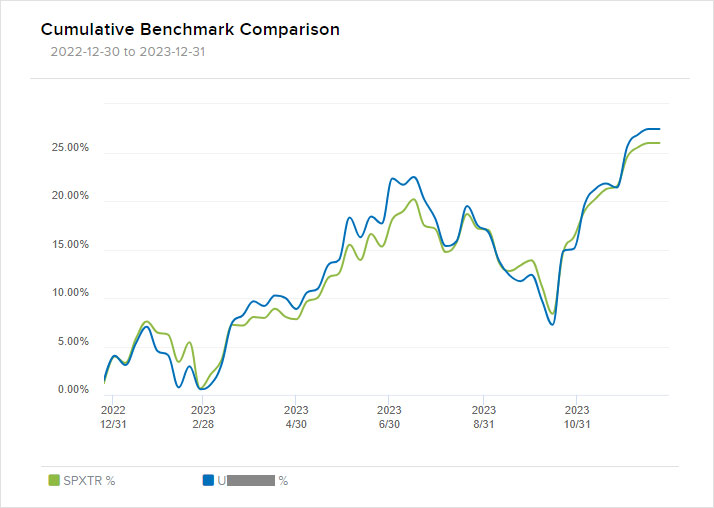

Rok 2023 byl z pohledu investic skvělý. U mého hlavního účtu u Interactive Brokers došlo k ročnímu zhodnocení při přepočtu do českých korun o +25,69 %, což mimo jiné znamená, že jsem už čtvrtý rok v řadě porazil index S&P 500 Total Return, tento rok o +0,37 %. Nutno dodat, že rozdíl bude ještě nepatrně větší, protože $SPXTR nedaní dividendy, já bohužel ano. 🙂

Níže ještě pohled na equity křivku po sledovanou dobu. Na první pohled je hezky vidět, že je moje portfolio o něco méně volatilní než index, což je způsobené především tím, že zhruba polovinu účtu držím v CZK a druhou polovinu v USD a kurz USD/CZK v posledních letech funguje krásně jako hedge – když jsou na trzích problémy, dolar posiluje / kačka oslabuje a naopak.

Již tradičně musím zmínit bug v reportovací části klientského portálu Interactive Brokers. Zatímco výkonnost portfolia broker zcela správně přepočítává do českých korun dle base currency, tak srovnávací index, který je denominovaný v USD, není přepočítaný do stejné měny jako portfolio, ale je ponechaný v dolarech. $SPXTR přepočtený do korun zhodnotil ve stejném období o 24,20 %, nikoliv o 26,29 %, jak chybně uvádí IB.

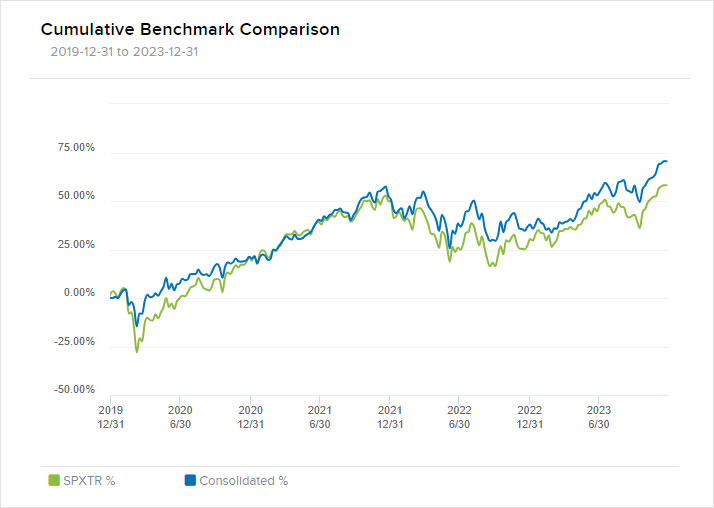

Na dalším grafu je stejný vývoj equity křivky, tentokrát přepočítaný do USD. Moje portfolio +27,42, index SPXTR +26,29 %. Zde už je equity křivka porovnávaného indexu v pořádku.

Srovnání s ostatními

Pro ulehčení práce už nepřepočítávám roční návratnosti v následující tabulce do korun, ale nechávám v původní měně – USD.

| titul | ticker | CAR ▼ | max DD | CAR/Max DD |

| Bitcoin | BTC-USD | +153,57 % | -20,06 % | 7,69 |

| Disruptive technologies | ARKK | +69,04 % | -32,11 % | 2,16 |

| Nasdaq 100 | QQQ | +54,86 % | -10,78 % | 5,11 |

| Vanguar growth Index | VUG | +46,83 % | -10,77 % | 4,36 |

| PX index (CZ) | PX-TR | +27,66 % | x | x |

| Portfolio | x | +27,42 % | -12,24 % | 2,24 |

| S&P 500 (cap weight) | SPY | +26,18 % | -9,97 % | 2,63 |

| Russell 2000 | IWM | +16,83 % | -17,99 % | 0,94 |

| S&P 500 (equal weight) | RSP | +13,70 % | -13,39 % | 1,03 |

| Gold | GLD | +12,69 % | -11,35 % | 1,12 |

| Investment grade corp. bonds | LQD | +9,40 % | -9,66 % | 0,98 |

| Vanguard value Index | VTV | +9,32 % | -9,87 % | 0,95 |

| Emerging markets | EEM | +8,95 % | -13,37 % | 0,67 |

| 20+ years treasuries | TLT | +2,77 % | -22,44 % | 0,12 |

| MSCI China | MCHI | -11,29 % | -27,71 % | -0,41 |

Čínský trh reprezentovaný fondem MSCI China skončil v červených číslech. Každému, kdo má exponovanou větší část účtu do čínských akcií, nezbývá než doufat v lepší zítřky. Osobně se investování do čínských společností vyhýbám z pochopitelných důvodů. Na hezké zhodnocení si přišli rovněž investoři do českých akcií. Fondy Cathie Wood minulý rok opět zazářily, nutno však dodat, že jsou i přes výborný rok stále v cca 67% drawdownu!

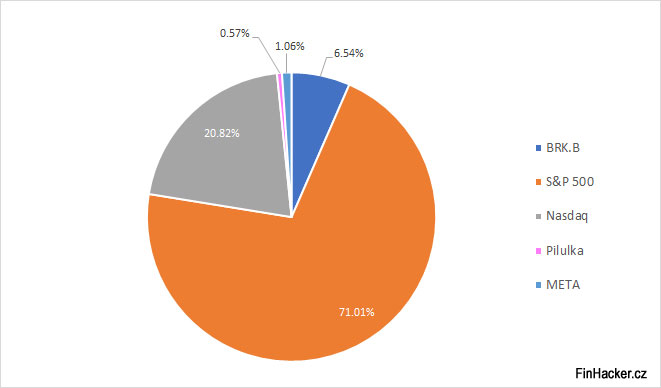

Co se (ne)podařilo

Na začátku letošního roku, kdy většina investorů nenáviděla technologické tituly, jsem neodolal a odprodal defenzivní pozice ze sektoru healthcare (XLV) a low-volatility (USMV) téměř hned, jak došlo ke splnění časového testu. Ty jsem okamžitě přehodil do Nasdaqu a S&P 500 tak, aby mně celkové podíly vycházeli zhruba takto: 70% S&P 500, 20 % Nasdaq a 10 % ostatní. Tohle byl skvělý tah, lepší ETFko jsem si v minulém roce snad vybrat nemohl.

Naopak US bondy, které držím na zhruba 10% páku (jsem 100% zainvestovaný v dynamické složce), skončily YoY na svém, stejně tak samotný kurz USD/CZK, který portfoliu na výkonnosti nic nepřidal, ale ani neubral.

Dlouhodobý pohled

Níže ještě pohled na dlouhodobou výkonnost, která je podle mě z toho všeho nejvíc zajímavá. Připomínám, že se jedná o buy&hold investiční účet s expozicí do ETFs držící převážně americké akcie. Za dobu existence tohoto blogu (4 roky) a pravidelného reportování stavu portfolia se mně podařilo zhodnotit svůj hlavní účet o +70,50 %, což představuje průměrné roční zhodnocení (TWR) +14,27 %. Index S&P 500 Total Return ve stejném období zhodnotil o +55,00 %, tedy ročně v průměru o +11,58 % (vše počítané v přepočtu do korun).

Výkonnost po jednotlivých letech přepočítaná do CZK a USD:

| přepočet do CZK | přepočet do USD | |

| 2020 | +19,37 % (+11,38 %) | +25,99 % (+18,40 %) |

| 2021 | +31,77 % (+26,11 %) | +29,35 % (+23,18 %) |

| 2022 | -14,47 % (-14,96 %) | -17,09 % (-18,11 %) |

| 2023 | +25,69 % (+24,20 %) | +27,42 % (+26,29 %) |

Poznámka: Někdo na Twitteru se mě uštěpačně ptal, jaký má účel publikování výsledků takto nudného investičního stylu a portfolia, které je defacto složené z 80 % S&P 500 a z 20 % Nasdaqu. Důvodů mám hned několik:

- Baví mě sledovat svůj progres a psát si k tomu deníček. Dle zpětné vazby od části zdejších čtenářů to očividně baví i je.

- Chci ukázat ostatním, že “hloupým” buy&hold lze lehce outperformovat aktivní obchodníky bez vysedávání před obrazovkou a s minimální časovou investicí.

- Čtyři roky po sobě překonávám výrazně index, tak sakra musím mít v trzích nějakou alfu (dělám si srandu).

- Buy&hold je podle mě jedna z nejtěžších investičních strategií. Málokdo vydrží držet, nic nedělat a nevymýšlet nesmysly po delší dobu. Rád se zde pochlubím, že podobnými problémy netrpím 🙂

Menší portfolio

Kromě hlavního účtu u IB mám ještě jeden menší nemarginový účet (přes 50.000 USD) u XTB, kde portfolio zaznamenalo roční zhodnocení +46,29 %. Jeho složení je následující:

- 52 % S&P 500 (CSPX.UK),

- 22 % Berkshire Hathaway (BRKB.US),

- 11 % META (META.US),

- 15 % Nasdaq 100 (CNDX.UK).

České akcie

Z omezené nabídky Pražské burzy vlastním pouze několik akcií Pilulky z primárního úpisu, cca 0,57 % mého investičního kapitálu. Moc se mně k této společnosti nechce vyjadřovat. Jsem každopádně rád, že větší i menší akcionáři dali bratrům Kasovým jasně najevo, že nejsou žádní hlupáci a lacinými řečmi managementu se jen tak uchlácholit nenechají. Pilulka YoY -62,15 %.

Krypto

Kromě toho, že jsem svým callem možná rozhoupal pár lidí k nákupu krypta (byť to nebylo cílem), sám jsem v minulém roce žádné nepřikupoval. Krypto tvoří zhruba 0,4 % celkového investičního kapitálu. Důvody, proč nemám větší alokaci, jsem popisoval ve zhodnocení roku 2022. Ke štěstí mně plně stačí 20% alokace do Nasdaqu. 🙂

2. Byznys

Tady jenom krátce. Byznysově se dařilo, a to poměrně dost. Podařilo se mně navázat spolupráci s pár důležitými obchodními partnery. Z pohledu zisku před zdaněním to byl jeden z mých nejlepších roků, co podnikám (cca 12 let). Co však trpělo, byl můj volný čas, což se třeba projevilo na psaní článků pro tento blog nebo mé reakční době v odpovídání na vaše dotazy. Bohužel, něco za něco.

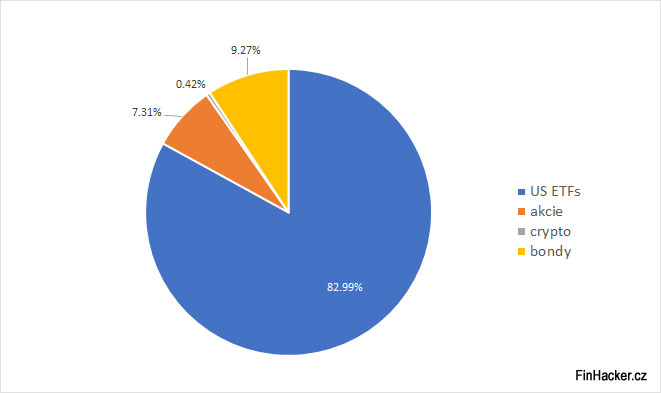

Skladba portfolia

K 9.1.2024 je skladba mého portfolia dle tříd aktiv následující:

Od poslední aktualizace k žádné zásadní změně nedošlo. Na bondy mám stále dlouhodobější pozitivní výhled, stejně tak na široký akciový trh. Níže ještě skladba dynamické složky portfolia:

Nově buduji nevýznamnou pozici v S&P 500 Equal Weight (RSP). Idea je taková, že by menší firmy z indexu mohly začít dohánět těch pár, co táhly trhy v minulém roce. Samozřejmě za předpokladu, že do toho nehodí vidle nějaká černá labuť. Uvidíme.

Pár zajímavostí z 2023

- Na poplatcích z obchodování jsem zaplatil celkem 228,81 USD. Z toho 86 % byly poplatky za rebalancování/otevírání/uzavírání pozic v UCITs ETFs.

- Poplatky za data vyšly pod 1 USD (snapshot data, nepotřebuji real-time).

Výhled pro rok 2024

Nechci se přidávat ke skupině analytiků, prognostiků a finfluencerů, kteří se předhánějí v tipování všemožných cílových hodnot S&P 500 na konci roku. Z minulosti víme, že tyto krátkodobé odhady sebechytřejších lidí jsou stejně špatné jako odhady kohokoli jiného. Na akciové trhy mám dlouhodobě pozitivní výhled a prozatím se na tom nic nemění.

Nechť je rok 2024 alespoň z poloviny tak dobrý, jako byl ten předchozí! 🥂

A jak se dařilo vám v uplynulém roce?