Bondy nebo hezky česky dluhopisy mohou být bezesporu zajímavou složkou portfolia nejednoho investora. Sám jsem vládní US bondy několikrát dlouhodobě držel a slušně na nich profitoval. Ale stejně jako u akcií existuje i u dluhopisů vhodnější a méně vhodná doba na investování, což je problematika, které se chci dnes trošku věnovat. Záměrně článek zveřejňuji v den před vyhlášením americké inflace a následného zítřejšího zasedání Fedu, abych dodal celému textu na autentičnosti a aktuálnosti.

Pozn.: Následující text se týká vývoje v USA, nikoliv v Evropě nebo v celosvětovém měřítku.

Zpátky do minulosti

K rozvedení myšlenky, proč jsem se vrátil zpátky do dluhopisů nejdříve vysvětlím, proč jsem je ve svém portfoliu nějakou dobu vůbec neměl. 17. října 2020 jsem na blogu napsal článek “Já jsem prostě nemohl odolat“, který pojednává o procesu sjednávání hypotéky v bance z důvodu extrémně výhodných podmínek. Co to ty výhodné podmínky byly? Úrokové sazby blízko nuly a velmi nízká inflace. No nevemte si v takových podmínkách půjčku za 2,19 % p.a. na 15 let, že? V té době bylo celkem jasné, že se ČR nevydá podobným směrem záporných úrokových sazeb jako EU, takže ty moc prostoru pro další poklesy neměly. A inflace mezi 2 – 3 % rovněž ne.

Víte, co je největším zabijákem výkonnosti jakýchkoliv dluhopisů? Rostoucí úrokové sazby v kombinaci s rostoucí inflací. Ve stejném období jsem měl stále ve svém portfoliu necelých 20 % v desetiletých vládních amerických dluhopisech, a právě z důvodu výhodných podmínek pro dlužníky a nikoliv věřitele, jsem postupně začal tuhle bondovou složku likvidovat až do začátku roku 2021, kdy jsem ji celou vyprodal.

Na grafu výše je zhruba zachyceno, od kdy do kdy jsem dluhopisovou složku ve svém portfoliu držel. K prezentaci používám ETF s tickerem IEF (7 – 10leté vládní bondy), ale sám jsem to obchodoval přes futures.

Proč jsem se do bondů po takovém čase vrátil

Dluhopisovou složku v portfoliu mám obecně rád. Má totiž několik výhod. Jednak dokáže snížit volatilitu akciové části portfolia, dále obvykle bývá velmi slabě a spíše negativně korelovaná s akciovými trhy (risk-off aktivum) a v neposlední řadě ji lze využít v tržních propadech jako střelný prach – prodejem zhodnocených dluhopisů získám volné peníze na nákupy zdecimovaných akcií nebo akciových indexů. Navíc je mnohem zajímavější než hotovost, protože vždy nese alespoň nějaký úrokový výnos. Samé jistoty a pozitiva… 😁

Finta celého obchodování s dluhopisy spočívá nikoliv ve fixním výnosu, který každý dluhopis nese, ale v očekáváních obchodníků ohledně vývoje úrokových sazeb a inflace. A pokud platí, že zabijákem výkonnosti bondů je růst sazeb a inflace, tak naopak vysoká inflace, “vysoké” sazby a jejich potenciální budoucí pokles jejich ocenění zatraktivňuje. Nyní vyvstává poslední a zcela zásadní otázka: Opravdu dojde k poklesu inflačních tlaků a následně i úrokových sazeb? V případě finančních trhů nelze garantovat nic, ale určité náznaky se už nějakou dobu objevují…

1. Komoditní super-cyklus se nekoná

Pokud jste pár měsíců zpátky, po vypuknutí ruské invaze na Ukrajinu, uvěřili všemožným finančním expertům a gurus, že nás čeká desetiletý komoditní super cyklus… nechci předbíhat, ale pravděpodobně budete zklamaní. 1. října jsem v článku UPDATE: úpravy portfolia a YTD výkonnost 2021 napsal následující:

Začátkem roku (2021) začala média strašit s tzv. komoditním super cyklem. Jedná se o velmi dlouhé období (řádově desítky let), kdy výrazně roste cena všech komodit. Zahlédl jsem doporučení od “expertů” a šarlatánů nakupovat komoditní ETFka nebo dokonce samotné komodity. Celý ten povyk mně přišel absolutně neadekvátní. Ano, pokud bychom byli ve stavu ukončení vleknoucí se války, potom by komoditní super cyklus dával smysl, nikoliv však po korona krizi, kdy se dohání odložená spotřeba a vznikl díky tomu nesoulad mezi nabídkou a poptávkou. Netvrdím, že ceny nebudou ještě nějakou dobu vyšší, ale kontinuální růst deset a více let?

https://www.finhacker.cz/update-upravy-portfolia-a-ytd-vykonnost-2021/

A to jsem to psal ještě několik měsíců před tím, než bych vůbec tušil, že za chvíli budeme mít jednu válku za humny…

Co se týče samotných komodit, myslím, že pouhý pohled na price action prozatím žádný komoditní super cyklus nepotvrzuje. Namátkou vybírám dva zástupce – ropu a pšenici (oba náleží do významné složky CPI indexu – energie a jídlo).

2. Pokles peněžní zásoby

Na graf peněžní zásoby M2 jakožto na předstihový ukazatel vývoje inflace již nějakou dobu poukazuje hrstka ekonomů zejména na fintwitterové scéně. Přímo ze zdroje FREDu je definice peněžní zásoby následující:

M2 je ukazatel peněžní zásoby USA, který zahrnuje M1 (oběživo a mince v držení nebankovní veřejnosti, šekové vklady a cestovní šeky) plus spořicí vklady (včetně vkladových účtů peněžního trhu), malé termínované vklady do 100 000 USD a podíly v retailových podílových fondech peněžního trhu.

https://www.stlouisfed.org/financial-crisis/data/m2-monetary-aggregate

Musím uznat, že vývoj peněžní nabídky o lecčems vypovídá. Krásně je na něm totiž vidět, co se dělo v post-covidové době, kdy se rozdávaly peníze z vrtulníku (šeky domácnostem) a kvantitativní uvolňování jelo jako nikdy před tím, si centrální banky stály za tím, že jde o přechodnou inflaci, která se vyřeší sama. V posledním půlroce bylo už každému jasné, dokonce i centrálním bankám, že inflace přechodná nebude a bude ji potřeba řešit. Nyní peněžní agregát M2 ukazuje nejnižší změnu nabídky peněz v ekonomice od roku 2009 (v % kvartální srovnání) a centrální banky zintenzivňují boj velmi agresivním zvyšováním úrokových sazeb. Nezdá se vám jejich chování poněkud reaktivní a pokaždé s křížkem po funuse?

3. Lagující nájemné

Zatímco cca 40% složka indexu CPI – nájemné (shelter) – neustále v meziměsíčním srovnání roste, National Rent index posledních šest měsíců opravdu výrazně klesá. Neptejte se mně prosím na to, proč klesá vždy ke konci roku, neznám metodiku jeho sestavování. Co je ovšem mnohem důležitější – s jakou dynamikou k poklesům dochází. Shelter v CPI je bohužel jedna z nejvíce opožděných složek z celého indexu, což je způsobeno metodikou výpočtu.

4. Uzdravené dodavatelské řetězce

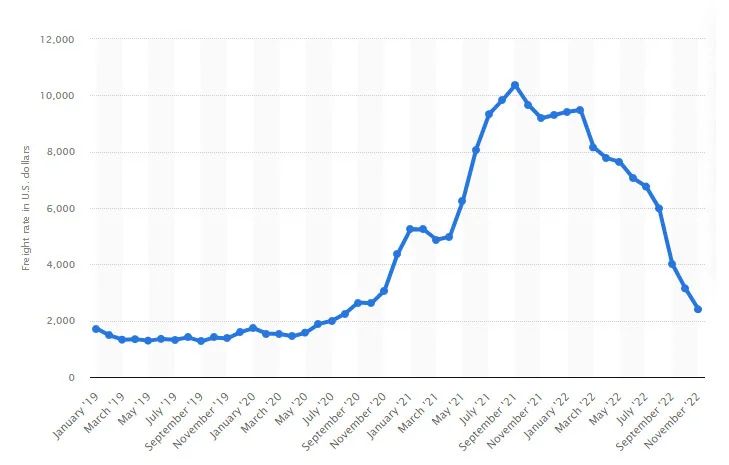

Určitě jste podobný graf už někde zahlédli. Jde o sazby kontejnerové přepravy, které se defacto vrátily na předcovidové úrovně. Dodavatelské řetězce kolabovaly pod neutuchající poptávkou v postcovidové éře, což bylo doprovázeno extrémním nárustem ceny za kontejnerovou dopravu, dnes se situace vrací do normálu.

Zdroj: https://www.statista.com/statistics/1250636/global-container-freight-index/

5. Nezaměstnanost

Fed má dvojí mandát – cenovou stabilitu a zaměstnanost. Na základě několika posledních NFP reportů vypadá celý trh práce v USA jako velmi silný, odolný a flexibilní. Logika je tedy taková, že dokud je trh práce silný a rostou platy, může Fed tlačit na pilu v podobě dalšího zvyšování sazeb. Ovšem někteří už poukazují na to, že jsou čísla zkreslená metodikou výpočtu. Například tak, že do NFP reportu se započítává jeden pracující jako dva v případě, že má dvojí pracovní úvazek. A takových specifik je tam více.

Průzkum nezaměstnanosti mezi domácnostmi (BLS household and payroll surveys) a firmami (Nonfarm payrolls) přestal od března 2022 korelovat a domácnosti hlásí spíše stagnující stav…

A co na to Fed?

Pokud máte podobný názor na inflaci jako já, tedy že dost pravděpodobně bude v následujícím roce docházet k jejímu poklesu, potom zůstává poslední neznámou vývoj úrokových sazeb. Pokud totiž Fed svoji restriktivní politiku přepískne a trh udusí víc, než je potřeba (podle mě už potřeba není), potom se domnívám, že uvrhne ekonomiku USA do vážné recese, což bude jenom akcelerovat cenový růst dluhopisů jakožto bezpečného přístavu. Kvůli recesi následně dojde ke znovu-obnovení kvantitativního uvolňování (QE), což bude opět voda na mlýn vládním bondům.

Nejsem jeden z těch, co si myslí, že všichni lidi ve Fedu jsou hlupáci, co neumějí pracovat s všemožnými daty a dávat si je do souvislostí. Bohužel mě ale nepřesvědčuje ani jejich reaktivní rozhodování na základě aktuální situace a spoléhání na některá značně zpožděná data. Zdali se Fedu podaří soft nebo hard landing vidím 50:50. Extrémně bude záležet na dalším vývoji úrokových sazeb a samotné rétorice. Níže jsou pravděpodobnosti na středeční zasedání Fedu.

Zatímco na zítřejším zasedání je téměř jistý hike na 4,5 %, tak na následujícím zasedání 1. února 2023 další vývoj tolik jasný není.

Pár slov závěrem

Rok 2022 lze jednoznačně prohlásit rokem energií. Následující rok by naopak mohl být rokem dluhopisovým. Znamená to, že odprodávám akciovou složku ze svého portfolia? Nikoliv. Pro investory, kteří mají volnou hotovost, by však přidání dluhopisů do portfolia na příští rok nemuselo být vůbec špatným nápadem. Moje názory a prognózy ale berte s rezervou. Možná se úplně pletu, inflace bude nadále růst, Fed bude pokračovat v agresivní restriktivní politice a bondy zažijí další špatný rok.

V tomto článku se nesnažím předpovědět, jak vyjde dnešní CPI report nebo jakou rétorikou bude zítra oplývat Powell. Spíše se zaměřuji na dlouhodobější tendence pro nadcházející rok 2023, a tam mi dluhopisy prozatím připadají jako jedno z nejzajímavějších aktiv.

Dnes a zítra si držte klobouky, na trzích to může být slušný fičák oběma směry. Z celého roku možná nejzajímavější týden…