Ještě před tím, než se naplno rozjela koronavirová krize, vypadalo moje portfolio takto: 20 % hotovost, 30 % dluhopisy USA, 30 % střednědobý trading (AOS), 20 % dlouhodobé investice (buy & hold). S koronavirovou krizí a výprodeji na trzích se však leccos změnilo…

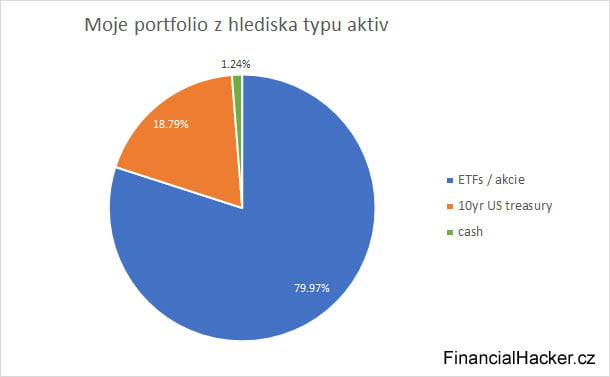

Na grafu níže je aktuální základní rozdělení. Jedná se o dlouhodobé pozice.

Hmmm, žádný velký překvápko…

V průběhu února, března a dubna 2020 jsem udělal následující úpravy: 80 % ETFka a akcie, 18,80 % 10leté vládní dluhopisy USA a 1,20 % hotovost. Pokusím se vysvětlit, proč zrovna tyto podíly.

Osobně mám rád, když jsou v portfoliu alespoň z části zastoupeny nějaké “bezpečnější” vládní dluhopisy. Klasický poměr akcie vs bondy bývá 60/40, to je pro mě příliš konzervativní. Na druhou stranu poměr 100/0 (tedy žádné bondy) je zase moc agresivní, 80/20 je pro mě dobrým kompromisem, který vyhovuje mojí povaze.

Vládní dluhopisy preferuji ze dvou důvodů: 1) jsou velmi nízce korelované s akciemi, tudíž plní určitou funkci diverzifikace (raději používám termín de-risking), 2) když dojde k výprodejům na akciových trzích, nastává ideální doba pro rebalancování, tedy odprodeji dluhopisů a nákupu akcií za nižší ceny. Já jsem postupně rebalancoval z původního stavu 50/30/20 na 80/19/1 (akcie / dluhopisy / cash).

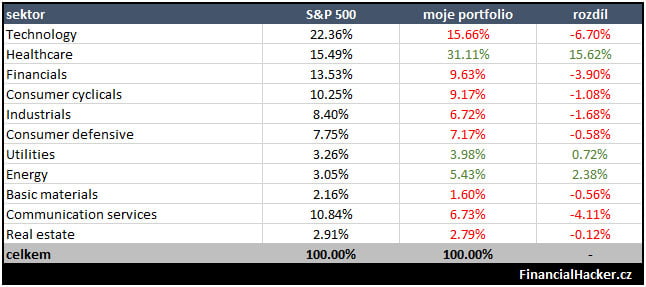

Skladba portfolia po sektorech

Následující tabulka zobrazuje rozložení portfolia do jednotlivých sektorů. Porovnání je s indexem S&P 500. Podíl akcie BRK.B není do přehledu rozpočítán.

Dost výrazně mám portfolio koncentrované ve společnostech ze sektoru zdravotnictví (třetina v jednom sektoru je maximum, co jsem schopný akceptovat). To je celkem slušná náhoda, protože zrovna tomuto sektoru se v rámci korona krize daří. Oproti indexu S&P 500 mám ještě přesah u energií a utilit. Trošku mě mrzí, že nemám vyšší důraz na technologie, ale to už se nedá nic dělat. V čase se budou podíly určitě měnit.

Skladba portfolia po jednotlivých titulech

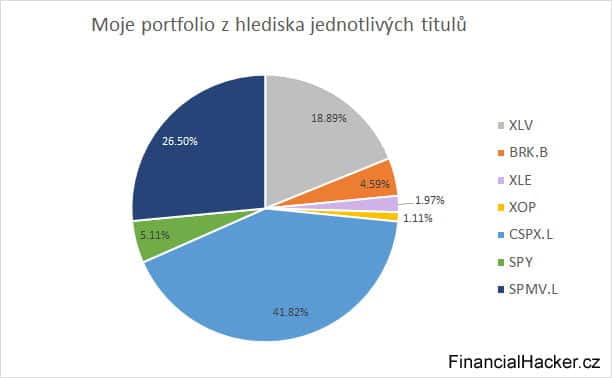

Koláčový graf níže znázorňuje složení portfolia podle jednotlivých titulů, tedy tu část, která obsahuje pouze ETFka a akcie (80 %).

Pokusím se vysvětlit, proč jsem zvolil zrovna takové tituly…

XLV (18,89 %): Jedná se o ETFko zahrnující společnosti ze sektoru zdravotnictví. Tento sektor mám rád z jednoho jediného důvodu. Jde o necyklické akcie, které reagují na recese “vlažněji” než např. klasický index S&P 500. Společnosti obsažené v XLV vyrábějí zboží nezbytné, takže ať je krize nebo není, léky, zdravotnické zařízení a materiál budou potřeba vždy. To, že vypukla pandemie, těmto společnostem nahrává a jsou to jedni z vítězů korona krize. Tohle ETFko držím už nějakou dobu, ve výprodejích jsem nepřikupoval.

BRK.B (4,59 %): Společnost Berkshire Hathaway legendárního investora Warrena Buffetta mám rád. Je to jediná samostatná akcie, kterou ve svém portfoliu držím. Ale vzhledem k tomu, že se jedná o holding zastřešující veliké množství různých firem, beru i tuto akcii spíš jako index. Ve výprodejích jsem něco přikupoval.

XLE + XOP (3,08 %): Obě ETFka zahrnují akcie těžařů, zpracovatelů a producentů ropy. Velmi zřídka se nechám nalákat na investiční tipy “expertů” a nízké valuace, jako jsem to udělal v tomto případě. Naštěstí nejsem žádný střelec a v portfoliu mají poměrně malý podíl. Oba tituly jsem nakupoval v průběhu prosince 2019, takže jsem si hezky prošel celým ropným kolapsem. Ve výprodejích jsem nepřikupoval a už se těším, až se obou tickerů zbavím. Tuhle pozici beru zpětně jako chybu, ale všichni jsme jenom lidi…

CSPX.L + SPY (46,93 %): Klasiku, tedy index S&P 500, chci mít v portfoliu zastoupenou z největší části. Tenhle index je s námi od roku 1957. Za celou jeho dobu si prošel neuvěřitelným vývojem, ať už z hlediska zhodnocení, tak také z hlediska drawdownů. Je solidně diverzifikovaný napříč sektory (500 největších společností v USA) s podíly jednotlivých společností podle jejich market capu. V korona-krizových výprodejích jsem tyhle dvě ETFs nakupoval nejvíce.

SPMV.L (26,50 %): Tohle ETFko zahrnuje US společnosti, které mají nízkou volatilitu (tzv. minimum volatility). Vzhledem k velikosti svého účtu preferuji nižší volatilitu, ale za předpokladu rozumného zhodnocení. Původně jsem chtěl držet ticker USMV (americký ekvivalent), ale přes EU restrikce jsem jej nemohl nakupovat napřímo a na opcích byl obrovský spread. Je to náhoda, ale otevření této pozice jsem provedl jednorázově 20.3.2020, tedy v den před nejnižším lokálním low.

Do korona krize jsem vstupoval s tím, že jsem měl poměrně hodně prostředků ve střednědobém obchodování pomocí AOS (30 %) a hotovosti (20 %). Jednotlivé AOSy se sami postupně vypínaly skrze různé filtry, takže jsem měl ve výprodejích něco kolem 50 % v cash. A protože už jsem chtěl delší dobu přesedlat z aktivnějšího tradingu na investování (důvody popíšu v nějakém dalším článku), využil jsem této situace a téměř všechny peníze alokoval do “rizikovějších” aktiv na dlouhodobější držení.

Jak poplyne čas, bude se určitě měnit i skladba mého portfolia. V nepravidelných intervalech mám v plánu složení a výkonnost na blogu publikovat.