Benjamin Franklin napsal v dopise pro Jean-Baptiste Le Roye roku 1789 následující: “Naše nová ústava je nyní zavedena a působí dojmem, který slibuje trvalost, ale na tomto světě není nic jistého, kromě smrti a daní.” Smrt a daně, dvě jistoty, se kterými se dřív nebo později bude muset vypořádat každý z nás. Kromě použití slavného citátu amerického státníka v úvodu tohoto článku bych jen těžko hledal námět hodící se na blog o osobních financích, který by kloubil obě “nepříjemnosti” dohromady. Bohužel se zde jedno z nejméně pochopených, nejzáhadnějších a velkým počtem investorů nejvíce přehlížených témat nabízí. Mluvím o americké dědické dani neboli estate tax, která se netýká pouze nemovitostí a občanů USA, jak by se mohlo na první pohled zdát, ale rovněž akcií/ETF a kupodivu i nerezidentů USA. Že jste o ní ještě neslyšeli nebo se na vás nevztahuje? O to zajímavější pro vás bude následující text.

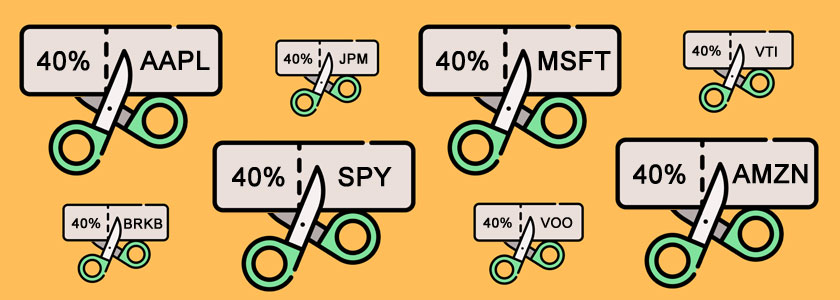

Skvělý článek k této problematice sepsal na svém blogu Skejwin – Máte US akcie u Interactive Brokers? Možná vás čeká dědická daň 40 %. Já bych předchozí titulek rozšířil o skutečnost, že se dědická daň netýká pouze klientů Interactive Brokers, ale teoreticky všech brokerů. V dnešním a příštím článku se pokusím toto neznámé a záhadami opředené téma blíže osvětlit a přidat svůj vlastní pohled na celou věc.

Letem světem

V případě pozůstalosti po zesnulých nerezidentech (nonresident alien), kteří nejsou občany Spojených států, je daň z pozůstalosti daní z převodu majetku patřící do americké jurisdikce (US situated assets / US situs), který může zahrnovat hmotný i nehmotný majetek vlastněný ke dni úmrtí zesnulého. Tato daň se uplatní v případě, pokud hodnota pozůstalosti přesáhne zákonem stanovený limit pro osvobození. Dědická daň je vyměřována americkým daňovým úřadem (IRS) a vypočítává se na základě reálné tržní hodnoty pozůstalosti, a nikoliv na základě toho, co zesnulý za svůj majetek původně zaplatil nebo jakou měl hodnotu v době pořízení ❗❗

Pro země, které nemají s USA uzavřenou smlouvu o zamezení dvojího zdanění v případě dědické daně [*], mezi něž patří mimo jiné Česká republika a Slovensko, [1] platí následující:

- Sazba dědické daně se pohybuje mezi 26 – 40 % dle výše hodnoty majetku.

- Osvobození od daně je omezené do 60 000 USD a zdanění tak podléhá majetek nad tuto částku.

- Dědická daň se uplatňuje na majetek patřící do americké jurisdikce (US situs):

- akcie všech amerických společností (veřejně obchodovaných i soukromých)

- podílové fondy s domicilem v USA (ETF, mutual, hedge),

- nemovitosti na území USA,

- umělecká díla,

- hotovost na účtech amerických brokerů.

- Dědické dani naopak nepodléhá:

- hotovost na běžných a spořících účtech v amerických bankách,

- americké státní dluhopisy,

- komunální dluhopisy osvobozené od daně,

- americké depozitní certifikáty (ADR – typicky třeba akcie BABA).

🧠 Země, se kterými má USA v současné době uzavřenou smlouvu o zamezení dvojího zdanění v případě daně darovací a/nebo daně dědické (15)

Austrálie, Finsko, Irsko, Rakousko, Francie, Itálie, Jižní Afrika, Kanada, Německo, Japonsko, Švýcarsko, Dánsko, Řecko, Nizozemí, Velká Británie. [1]

💸 Uncle Sam wants your money!

Občani a rezidenti USA jsou v roce 2023 osvobozeni od daně darovací a daně z pozůstalosti do výše 12 920 000 USD. [2] Vidíte ten nepatrný rozdíl?

Níže ještě orientační tabulka, abyste měli představu o tom, jak je americká dědická daň progresivní a že se opravdu nejedná o zanedbatelné částky…

| A: Hodnota od… | B: Hodnota do… | Daň ze sloupce A | Sazba nad částku A |

| 0 USD | 60 000 USD | 0 USD | 0 % |

| 60 000 USD | 80 000 USD | 0 USD | 26 % |

| 80 000 USD | 100 000 USD | 5 200 USD | 28 % |

| 100 000 USD | 150 000 USD | 10 800 USD | 30 % |

| 150 000 USD | 250 000 USD | 25 800 USD | 32 % |

| 250 000 USD | 500 000 USD | 57 800 USD | 34 % |

| 500 000 USD | 750 000 USD | 142 800 USD | 37 % |

| 750 000 USD | 1 000 000 USD | 235 300 USD | 39 % |

| 1 000 000 USD | 2 000 000 USD | 332 800 USD | 40 % |

| 2 000 000 USD | nad 2 mio USD | 732 800 USD | 40 % |

Raději zde ještě jednou zdůrazním, že se daň vypočítává z reálné tržní hodnoty majetku, nikoliv podle nákupní ceny nebo z rozdílu nákupu a prodeje, jako je to třeba u danění kapitálových zisků. Jinými slovy, pokud jste za svůj život zvládli vydělat, ušetřit a zainvestovat např. 1 000 000 USD do amerických akcií, ale bohužel jste “neplánovaně” náhle umřeli, dědicům po vás může zbýt u IRS sekera v hodnotě 332 800 USD, což činí přes 33 %, o které se vám hodnota pozůstalosti sníží! Jak trefně Skejwin ve svém článku poznamenává, americká estate tax má svojí povahou charakter konfiskace majetku, a to myslím zcela bez nadsázky.

Říkáte si, mně se to netýká, já mám zainvestováno u evropského brokera? Tak pozorně čtěte dál, pravděpodobně budete překvapení…

Mýty & fakta

Veškerá fakta jsou řádně odcitovaná z kvalitních a relevantních zdrojů, takže nečekejte žádné výmysly nebo domněnky. Jednotlivé mýty budou postupně gradovat až k samotnému jádru pudla. 🐩

1. Mám účet u amerického brokera, ale jako Čech / Slovák nepodléhám estate tax

Z předchozího odstavce už je asi každému jasné, že se americká dědická daň bezesporu týká všech amerických brokerů. A protože nemá ČR ani Slovensko podepsanou smlouvu o zamezení dvojího zdanění u dědické daně s USA, tahle daň se na vás prostě vztahuje. [3] [4] Pokud jste v posledních letech zakládali nové účty nebo přesouvali peníze a akciové pozice k Tradestation, Tastyworks nebo Firstrade, nejčastěji z důvodu vyššího pojištění proti úpadku brokera (SIPC), tohle je jednoznačně jejich velká nevýhoda. V praxi to funguje tak, že pozůstalým broker neuvolní hotovost / investované prostředky do té doby, dokud nedostane potvrzení o uzavření dědického řízení od amerického daňového úřadu. [5] [6] Existuje na to formulář s názvem Form 706-NA (pro nerezidenty USA) a najdete jej přímo na stránkách IRS.

Brokeři nejsou zodpovědní za dodržování daňových předpisů v oblasti dědických daní, takže jde o daňovou povinnost pro cizince nerezidenty a jejich daňové poradce. Američtí brokeři vyžadují před uvolněním majetku z účtu zesnulého uzavření dědického řízení IRS.

https://greentradertax.com/how-to-save-u-s-taxes-for-nonresident-aliens/

Podobnou skutečnost potvrzuje také banka Charles Schwab:

V případě úmrtí skutečného vlastníka má americká brokerská společnost podle amerických daňových zákonů zakázáno převést aktiva z účtu zesnulého, dokud daňový úřad neukončí daňovou kontrolu pozůstalosti.

https://www.schwab.com/resource/us-tax-and-estate-disclosure-to-non-us-persons

2. Mám účet u evropského brokera, tím pádem se mně estate tax netýká

Jeden z častých omylů kolující všude po internetu. Pojďme se podívat na to, co přesně je napsáno na stránkách IRS:

Mezi aktiva umístěná v USA (US situs), která podléhají dědické dani, patří například:

https://www.irs.gov/individuals/international-taxpayers/some-nonresidents-with-us-assets-must-file-estate-tax-returns

- nemovitosti nacházející se v USA,

- hmotný osobní majetek (s výjimkou některých uměleckých děl),

- akcie společností založených v USA nebo podle amerického práva, a to i v případě, že nerezident držel certifikáty v zahraničí nebo je zaregistroval na jméno zmocněnce (nominee).

Voilà! Přímo na oficiálním webu amerického daňového úřadu (IRS) je bez jakýchkoliv okolků napsáno, že i když držíte akcie mimo USA nebo je za vás drží broker na své jméno, estate tax se na vás vztahuje. Jinými slovy, to, že držíte akcie nebo ETF přes maďarský Interactive Brokers, XTB nebo Degiro automaticky ještě nemusí znamenat, že jste před touto daní ochráněni. Stejnou tezi potvrzuje i mezinárodní auditorská a daňařská firma Ernst & Young:

Je třeba poznamenat, že opatrovník může z logistických důvodů zavést dohodu o jmenování. To však nestačí k tomu, aby se vyhnul dědické dani v USA, protože konečným skutečným vlastníkem majetku zůstává fyzická osoba. Stejně tak držení amerických akcií na neamerickém makléřském účtu neposkytne žádnou ochranu před dědickou daní.

https://www.ey.com/en_uk/ey-frank-hirth/how-to-navigate-us-estate-tax

A aby těch důkazů nebylo málo, tak tady ještě jeden od Green Trader Tax:

Nerezidenti, kteří drží americké cenné papíry na zahraničním makléřském účtu, musí tyto americké cenné papíry započítat do amerického majetku.

https://greentradertax.com/how-to-save-u-s-taxes-for-nonresident-aliens/

Je mně líto, ale je to tak. Žádný evropský broker neposkytuje automaticky ochranu před dědickou daní v USA.

3. To je řečí kolem, EU brokeři o této dani nemají ponětí, takže po nikom nebudou vyžadovat potvrzení o uzavřeném dědickém řízení v USA

Souhlasím s tím, že většina evropských brokerů buď zarytě mlčí nebo nemá nejmenší “ánunk” o dědické dani v USA. Tím ale dobré zprávy končí. Je pozoruhodné a zároveň úsměvné, že i podpora Interactive Brokers zcela chybně interpretuje problematiku kolem estate tax, což mě už vůbec nepřekvapuje…

💬 Překlad odpovědi ze supportu Interactive Brokers ohledně estate tax, zdroj: fórum ako-investovat.sk.

Pokiaľ ide o dědickou daň v USA, na internete sa o tejto téme uverejňuje veľa dezinformácií. Estate tax v USA sa týka obyvateľov USA s majetkom v Spojených štátoch. Neexistuje žiadna dědická daň pre zákazníkov mimo USA. V skutočnosti sa ani my nezaoberáme tímto zdaňovaním pre zákazníkov z USA. Najlepšie to popíšeme, keď podrobne opíšeme, ako postupujeme pri náhlom odchode zákazníka:

Ak zákazník v USA a/alebo mimo USA náhle zomrie, požiadame najbližších príbuzných v rodine o predloženie kópie úmrtného listu. Takisto by sme požiadali o všetky dokumenty, ktoré by mohli pochádzať od súdov a ktoré nás môžu informovať o tom, kto je po smrti zákazníka právoplatným vlastníkom majetku. Po získaní dokumentov spolupracujeme s príslušnou osobou v rodine na vytvorení majetkového účtu a potom ju vyzveme, aby buď zlikvidovala majetok nebo vybrala finančné prostriedky. Alebo by tiež mohli previesť obsah účtu k inému maklérovi, ak je to jednoduchšie. Tak či onak, spoločnosť Interactive Brokers nevykonáva žiadne zdanenie majetku ani služby súvisiace s majetkovými daňami. Môžeme, žiaľ, potvrdiť, že sa často stáva, že zákazník náhle zomrie, vrátane tisícov našich neamerických zákazníkov, a náš postup je vždy presne taký, ako je opísané vyššie.

Dúfame, že to pomôže k objasneniu.

S pozdravom,

Melissa-Interactive Brokers

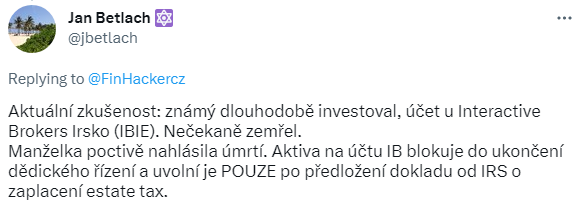

Vtipná je hned první věta od Melissy, že se na internetu ohledně tématu estate tax zveřejňuje mnoho dezinformací, přičemž její odpověď je v přímém rozporu s tím, co říká IRS. To, že IB neví, o čem mluví, názorně potvrzuje Honza Betlach. Svoji zkušenost sdílel chvilku po zveřejnění toho článku na Twitteru:

Z předchozích odstavců je zřejmé, že brokeři nejsou zodpovědní za dodržování daňových předpisů v oblasti dědických daní, takže jde o daňovou povinnost pozůstalých dědiců, [7] což potvrzuje další z velké čtyřky PricewaterhouseCoopers:

Primární povinnost zaplatit dědickou daň americkému daňovému úřadu (IRS) v USA má vykonavatel pozůstalosti po zemřelé osobě. V případě pozůstalosti po osobách, které nejsou americkými občany, pokud pozůstalost zesnulého nejmenuje kvalifikovaného vykonavatele v USA, je každá osoba, která vlastní majetek zesnulého, povinna podat přiznání k dani z pozůstalosti a může být povinna uhradit veškerou splatnou daň z pozůstalosti v USA.

https://www.pwc.ch/en/insights/tax/us-estate-and-gift-tax.html

Podobné vyjádření od Ernst & Young:

Pokud v USA vznikne daňová povinnost z pozůstalosti, je povinností vykonavatelů uhradit případnou dlužnou částku. Pokud tak neučiní, může se daňový úřad obrátit na vykonavatele osobně, na příjemce pozůstalosti nebo dokonce na správce majetku v USA.

https://www.ey.com/en_uk/ey-frank-hirth/how-to-navigate-us-estate-tax

Teď si určitě říkáte: “To je toho, jednoduše budu hrát mrtvého brouka a když to ode mě nebude vyžadovat broker, na vyřízení dědické daně v USA prostě zapomenu”. Přiznám se, že tohle mě napadlo taky, ale má to jeden problém… 👇🏻

4. Když EU broker nevyžaduje potvrzení od IRS a já to nenahlásím, nikdo se přece nic nedozví 🤐

Legitimní myšlenka, ale má to háček s názvem FATCA. Jedná se o vzájemnou dohodu o výměně informací mezi USA a téměř všemi zeměmi. Níže citace přímo z webových stránek MFČR:

Dohoda mezi Českou republikou a Spojenými státy americkými o zlepšení dodržování daňových předpisů v mezinárodním měřítku a s ohledem na právní předpisy Spojených států amerických o informacích a jejich oznamování obecně známé jako Foreign Account Tax Compliance Act byla podepsána dne 4. srpna 2014 v Praze a byla uveřejněna sdělením MZV č. 72/2014 Sb. m. s. Dohoda vstoupila v platnost 18. prosince 2014.

https://www.mfcr.cz/cs/legislativa/mezinarodni-spoluprace-v-oblasti-dani/dohoda-fatca/zakladni-informace

Od svého daňového poradce mám potvrzené, že výměna informací mezi ČR a USA normálně a bez problémů probíhá. Jak efektivně jsou finanční úřady jednotlivých zemí schopny zpracovávat tato big data je otázkou, nicméně do budoucna se to určitě horšit nebude, spíš naopak. A když si vzpomenete na to, že máte s brokerem podepsaný formulář W-8BEN kvůli zamezení dvojího zdanění dividend, musí být každému jasné, že může mít americký IRS všechna potřebná data naservírovaná na stříbrném podnose.

Neuvědomil jsem si, že evropské finanční instituce, mezi které patří i brokerské společnosti, jsou povinny v rámci dohody FATCA předávat IRS informace pouze o účtech amerických daňových poplatníků, a nikoliv českých nebo slovenských. Z čehož vyplývá, že ryze evropští brokeři nemají povinnost hlásit americkému IRS informace o obchodních účtech evropských rezidentů. To však automaticky neznamená, že vám, resp. vašim pozůstalým, nemůže za oceánem vzniknout daňová povinnost…

5. Fajn, udolal jsi mě všemi svými argumenty, ale… Nikde na netu jsem nenašel jedinou zmínku o tom, že by tuto daň nerezident USA někdy zaplatil

Tak tohle je asi tak silný argument jako moucha při 40 stupních v létě. Je možné, že IRS dědickou daň z akcií pro nerezidenty prozatím neřeší/neřešil, ale vsadili byste na to 30 % hodnoty svého portfolia i za deset, dvacet let? Kromě toho, estate tax v aktuálním znění není zase tak stará, konkrétně z roku 2018, takže chápu, že těch případů, jenž by měly snahu podělit se o své trpké zkušenosti veřejně s ostatními, nebude prozatím moc.

6. OK, ok, vzdávám se. Ale mě se to netýká, já jsem ještě mladý…

To be continued… Stay tuned! 📻

Závěr

Nechápejte prosím dnešní článek jako snahu z mojí strany šířit poplašné zprávy nebo kohokoliv strašit. Jako kdyby nestačilo, že nás straší všichni ti finanční experti v médiích a na sociálních sítích ohledně akciových výprodejů a garantovaných recesích. Smyslem bylo vyvrátit nesmysly a polopravdy kolující všude na internetu, podložit moje myšlenky jasnými a nezpochybnitelnými fakty a čtenářům trošku více přiblížit a osvětlit existenci této málo známé daňové problematiky.

A protože už začal být na můj vkus článek poměrně dost dlouhý a já vás nechci déle nudit těmito právně-daňovými složitostmi, rozhodl jsem se jej rozdělit na dvě části. V příštím pokračování se můžete těšit na:

- vyjádření několika evropských brokerů k této problematice (snad se mně do té doby ozvou),

- jak se s americkou dědickou daní vypořádat z pohledu evropského investora,

- jak se k celé věci stavím a zda podniknu nějaké kroky.

Teaser: Jestli máte po dnešku pocit, že je s investováním kromě rizika spojeno příliš mnoho dalších komplikací a nástrah, nezoufejte. Existují instrumenty, které vás sice neochrání před rizikem na kapitálových trzích, ale před dědickou daní ano. Jsou to například ETF s domicilem v EU a další, ale o tom až příště…

* Česká republika má s USA uzavřenou smlouvu o zamezení dvojího zdanění, ale ta se vztahuje pouze na

daň z příjmu a daň z majektu, nikoliv na dědickou nebo darovací daň (Sdělení č. 32/1994 Sb.).

[1] IRS.gov: Estate & Gift Tax Treaties (International)

[2] IRS.gov: Estate Tax

[3] Deloitte: US estate and gift tax rules for resident and nonresident aliens (2022)

[4] IRS.gov: Some Nonresidents with U.S. Assets Must File Estate Tax Returns

[5] Green Trader Tax: How To Save U.S. Taxes For Nonresident Aliens (2018)

[6] Charles Schwab: US Tax and Estate Disclosure to Non-US Persons (2012)

[7] PwC: US estate and gift tax: 8 factors to consider as a non-US person (2018)