Dnes jsem pro vás měl zase připravený jiný článek, ale sled víkendových událostí mně inspiroval k napsání článku s úplně jinou tématikou. Tentokrát budu polemizovat nad teorií těžké váhy finančních trhů – Dana Gladiše, ohledně rozluštění záhady extrémního růstu akcií Tesla v posledních několika měsících. Ale nebojte se. Společnosti Tesla jako takové jsem se zde už věnoval a nerad bych sklouzl k tomu, že budu neustále komentovat dění okolo této firmy. Proto dnešní článek pojmu spíše jako vysvětlení fungování tržních mechanismů a tzv. market makingu (tvorby trhů). To, že se týká opět Tesly, je víceméně náhoda.

Nejprve ale pár slov k samotnému Danu Gladišovi. Určitě jste o něm někdy slyšeli. Je to snad nejvíce, nejen mediálně, známý fond manažer (Vltava Fund) v České republice, autor několika knih o investování, nespočtu článků a rozhovorů. Já sám k němu mám respekt, rád čtu jeho postřehy na Facebooku a občas zkouknu i nějaký ten rozhovor. Dnešní článek prosím nechápejte jako ofenzivní vůči Danovi, spíše jako polemiku nad jeho teorií.

Co se tedy stalo. V sobotu 5. září zveřejnil Dan teorii ohledně neuvěřitelného růstu akcií Tesly v poslední době. Zde jsem si vypůjčil 100% přepis originálu (doporučuji pořádně přečíst):

Proč tedy akcie Tesly tolik rostly?

Desátého července jsem zde publikoval krátký příspěvek s názvem „Záhada Tesly rozluštěna?“ a slíbil jsem, že až přijde čas, popíšu, proč akcie Tesly letos tak moc rostly. Takže tedy:

Na jaře jsem si všiml neobvyklých transakcí s opcemi na akcie Tesly. Někdo opakovaně nakupoval v masivních objemech out of the money call opce se strike price v desítkách procent nad aktuální cenou a s expirací za pár dnů. Typický nákup takových call opcí vypadal takto. Den pondělí. Aktuální cena akcií Tesly 1800 (všechno čísla před nedávným splitem akcií). Nákup call opcí na milión akcií se strike price 2500 a dalšího miliónu akcií se strike price 3000. Obojí s dnem expirace v pátek, tedy o čtyři dny později.

Jak moc bylo pravděpodobné, že akcie Tesly během čtyř dnů poskočí o 38 %, respektive o 66 %. Velice málo. To by však ale znamenalo, že je vysoce pravděpodobné, že všechny opce vyprší bez uplatnění, a peníze vynaložené na jejich nákup budou pryč. To se také stalo, a přesto k podobným transakcím docházelo nejen na týdenní, ale občas i na denní bázi. Někdo vyhazoval ne desítky, ale postupně spíše stovky miliónů dolarů opakovaně za nesmyslné nákupy opcí na akcie Tesly. Proč?

Cílem bylo samozřejmě manipulovat s cenou akcií směrem nahoru. Klíčem k pochopení jak celý mechanismus funguje, je vidět, kdo stojí na druhé straně této transakce. Tedy, kdo vypisuje call opce, které neznámý kupec stále nakupuje. Tím prodejcem nejsou drobní investoři nebo různé fondy, ale z drtivé většiny specializovaní obchodníci s opcemi, kteří kótují opce všech možných titulů a mají obrovské otevřené obchodní knihy. Ty knihy nejsou řízeny ručně, ale algoritmem, který nejen že jednotlivé opce kótuje, ale také hedguje celou knihu pozic vůči riziku pohybu cen podkladových aktiv.

Pokud tedy někdo prodá milión call opcí na akcie Tesly, v jeho knize pozic se tím objeví riziko vyplývající z toho, že kdyby akcie Tesly šly hodně nahoru, musel by proti uplatněným opcím dodat tyto akcie kupujícímu opcí. Toto riziko algoritmus automaticky hedguje tak, že nakoupí určitý počet akcií Tesly. Ne celý milión, ale dejme tomu 50 000 kusů. Podle toho, kolik mu předepíšou hodnoty delta, gamma, vega a theta v každém konkrétním případě.

Nákupy call opcí tak generují skutečné nákupy samotných akcií a ty tlačí cenu akci výše. Čím je cena akcie výše, tím více je potřeba opce hedgovat a tím více nakupuje algoritmus další akcie. To tlačí jejich cenu dále nahoru a kruh se uzavírá. Pokud jsou nákupy opcí dostatečně velké, dokážou s cenou akcií neuvěřitelně pohnout. Což byl i případ Tesly. Tak zvaný free float, což jsou akcie, které je možné považovat za volně obchodovatelné, je u Tesly poměrně malý. Když odečteme podíl Muska, podíly pasivních investorů a podíly pár velkých institucí, kteří akcie dlouhodobě drží, potom byl free float jen asi 40 miliónů akcií. Opakované nákupy opcí v miliónech kusů byly tedy v porovnání s free float obrovské.

Masivní nákupy opcí běžely celé jaro i celé prázdniny a vytáhly cenu Tesly na pětinásobek. Každý, kdo jim věnovat pozornost, mohl je v reálném čase sledovat. Často to bylo až směšné. Například, v 9:30 otevřely akcie Tesly na stejné ceně, kde den před tím zavřely, a cena stagnovala. V 11:45 někdo provedl masivní nákup call opcí a v ten samý čas vyskočily akcie o 6 %. Obchodníci s opcemi byli donuceni přikupovat akcie. K manipulaci ceny akcie potom docházelo navíc v after marketu a pre marketu. To jsou časy, kdy se s akciemi obchoduje těsně po uzavření trhu a těsně před jeho otevřením. Objemy obchodů jsou malé a je snadné s cenou pohnout. Když například malý nákup v pre marketu pošle akcie Tesly o 3 % nahoru, při otevření trhu musí obchodníci s opcemi díky vyšší ceně automaticky dokupovat akcie k dozajištění svých pozic. Samozřejmě v mnohem větších objemech.

Toto vše je skutečnost, která je zdokumentovaná. Otázkou ještě zůstává, kdo tyto akcie tahal nahoru. Tento manipulátor musel splňovat dvě podmínky. Musel vlastní akcie Tesly před tím, než s tím začal a to v dost velkém objemu. A za druhé, musel mít dostatek hotovosti k nákupům opcí. Ne každý je schopen vyhodit stovky miliónů dolarů za nákup bezcenných opcí. Smysl to dává jen tehdy, pokud jeho pozice v samotných akciích byla na začátku tak velká, že se zisk musel pohybovat v miliardách. Pokud se zamyslíte nad tím, kdo mohl obě podmínky splnit, možná vás napadne, kdo za tím stojí. Já si myslím, že těch manipulátorů bylo více než jeden a že pravděpodobně pracovali spolu. Na základě několika nepřímých indicií mám svou vlastní teorii ohledně toho, kdo za tím stál, ale raději si ji nechám pro sebe.

Včera přišlo odhalení jednoho z nich. Viz zde: https://www.cnbc.com/2020/09/04/softbank-reportedly-the-nasdaq-whale-that-bought-billions-in-options.html

Pokud je pravdivé, přesně zapadá do všeho, co se na trhu s akciemi Tesly i s některými dalšími akciemi dělo. Bylo jen otázka času, kdy tato manipulace skončí. Čím výše je tahaná cena, tím více její manipulace stojí a v jeden okamžik už to prostě nejde dál utáhnout. Za poslední týden jsem v Tesle nákupy opcí neviděl a cena jejích akcií je o 20 % níže. Uvidíme, zda hra opravdu skončila a akcie klesnou mnohem níže.

V souvislosti s tím mi připadá nečekaně rozumné včerejší rozhodnutí nezařadit Teslu do indexu S&P 500. Výbor, který o tom rozhoduje, si zřejmě uvědomuje, že má zodpovědnost za všechny investory, kteří index kopírují a že by nebylo moudré do něj dnes zařadit společnost, jejíž cena akcí je totálně zmanipulovaná a jejíž formálně dosažený zisk na poslední 4 čtvrtletí je především dílem podvodného účetnictví. Investujte opatrně!

– Daniel Gladiš, Vltava Fund Facebook: https://www.facebook.com/vltavafund/posts/2629849670662478

Jeho příspěvek byl velmi oblíbený, získal několik stovek lajků a sdílení, a k dnešnímu dni je tam něco kolem 90 komentářů. Je od něj samozřejmě hezké, že se podělil s ostatními. Jenže když jsem si to pročítal několikrát dokola, celé mně to od začátku trošku nesedělo. V komentářích pod příspěvkem jsem vyjádřil určité pochybnosti, ale dostalo se mně hodně vágní odpovědi, možná jsme si ale jenom nerozuměli. Rád bych celý příspěvek rozebral a vysvětlil si na něm několik tržních principů…

1. nesrovnalost – nákupy CALL opcí nemusí automaticky znamenat DLOUHODOBÝ růst podkladových akcií

Teorie Dana Gladiše ohledně extrémního růstu akcií společnosti Tesla je založená na tom, že někdo nakupoval obrovské množství hluboce OTM CALL opcí na akcie Tesly.

Pokud budu nakupovat CALL opce, tak mně je někdo musí prodat. V případě, že nakupuji (nebo prodávám) jakékoliv vzdálené OTM nebo ITM opce, dost pravděpodobně není protistranou obchodník jako já, nýbrž market maker (tvůrce trhu).

Rychlé vysvětlení principů market makingu

K čemu market maker vlastně je? Mimo jiné k tomu účelu, aby kótoval ceny opcí také na vzdálených stricích, na kterých se tolik neobchoduje jako s opcemi kolem ATM striku, a aby si je kdokoliv mohl koupit nebo prodat v jakýkoliv okamžik. Jinak řečeno zajišťují likviditu na trzích. Market making je seriózní byznys, kde specializované firmy platí vysoké poplatky za to, že tuhle činnost mohou vykonávat. Navíc si na každém podkladu konkuruje více market makerů. Odměnou získávají podmínky, o kterých by si běžný smrtelník mohl nechat jenom zdát…

Co za svoji činnost získávají? Běžný účastník na burze nakupuje za Ask a prodává za Bid, market maker to má přesně naopak, nakupuje za Bid a prodává za Ask. Pokud bych jejich činnost měl převést do reálného světa, tak směnárník je v podstatě market maker, když potřebujete směnit peníze na dovolenou. Jeho odměnou je rozdíl mezi nákupní a prodejní cenou. Market makeři obvykle nespekulují ohledně cenového vývoje. Kromě toho mám takový pocit, že neplatí poplatky z obchodování nebo jenom zlomek (zde si ale nejsem 100% jistý).

Zpátky ale k 1. nesrovnalosti. Pokud tedy nakupuji OTM CALL opce, potom mně je prodává market maker. Ten se ale nechce vystavovat riziku, že by se jeho pozice dostala do ztráty, a tak se proti této skutečnosti bude snažit hedgeovat. Vzhledem k tomu, že prodej CALL opcí znamená defacto short podklad, bude potřebovat také nakoupit samotný podklad. Pokud například prodám jednu opci (100 ks podkladu) OTM s deltou 0,5, potom to znamená, že musím nakoupit 50 ks podkladu, abych měl pozici 100% neutrální. Až po sem se s Danem Gladišem shodnu.

Pokud budu dále pracovat s Danovu verzí ohledně fungování market makerů, potom mně zde vyvstávají celkem dva problémy:

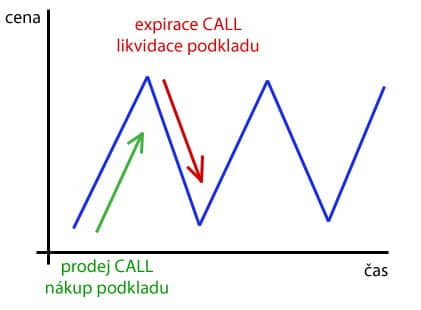

1. problém: V případě, že OTM opce neskončí v penězích (ITM), potom dojde k její expiraci – zmizí, ale market makerovi zůstává ještě podklad, kterého se bude potřeba zbavit. Jak? Jednoduchým odprodejem nebo navázáním na další opční složeniny. Ponechme to ale jednodušší a uvažujme dále pouze likvidaci podkladu.

Dobře, pokud ale MM musí podklad při expiraci zase prodat, potom by cena podkladu vzrostla nahoru jenom krátkodobě (přesně v té době, kdy prodává CALL opci a zároveň je nucen nakoupit podklad pro hedging), do té doby, než podklad zase zlikviduje (při expiraci opcí). Tahle činnost ale přece nevede k tomu, že cena podkladu bude neustále růst. Naopak, podklad by pouze osciloval.

Předpokládejme pouhé dva účastníky trhu – nakupující a prodávající. Potom by schéma cenového vývoje mohlo vypadat následovně:

2. problém: V případě Danové verze fungování market makerů bude potřeba neustále upravovat množství nakoupeného podkladu dle řeckých písmen (hlavně podle delty). Příklad: pokud podklad poroste a MM se zvýší delta z 0,5 na 1, potom bude muset dokoupit 50 ks podkladu, aby měl neutrální pozici (jedna vypsaná CALL opce s deltou 1 a long 100 ks podkladu). Jenomže podklad se hýbe neustále a stejně tak se mění hodnoty všech řeckých písmen, takže market maker musí pořád upravovat množství kusů podkladu.

Pokud bych byl já opční market maker, potom bych chtěl provést co nejvíce obchodů na stricích s co nejširším bid/ask spreadem, pozici si maximálně zneutralizovat v čase a o nic víc už se nestarat. A to mě přivádí ke druhé nesrovnalosti…

2. nesrovnalost – fungování opčních market makerů

Daniel Gladiš tvrdí, že market makeři na opcích fungují tak, že když prodají CALL opci, tak nakoupí adekvátní množství podkladu dle řeckých písmen (k neutralizaci nežádoucích pohybů podkladu) a tohle množství neustále upravují tak, jak se mění jejich hodnoty.

Co mám načtené ohledně market makingu na opcích obchodovaných v USA já, tak teoretická tvorba trhu by měla fungovat takto:

- Jsem obchodník a chci nakoupit 100 ks OTM CALL opcí za Ask.

- Market maker mně opci prodává za Ask cenu.

- Ke své prodané CALL opci nakupuje odpovídající množství podkladu: 100 opcí x 100 = 10.000 kusů.

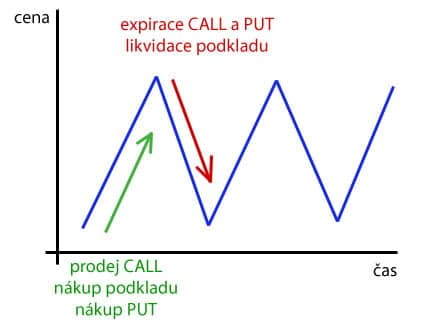

- Aby měl pozici maximálně zneutralizovanou, nakoupí ještě 100 ks PUT opcí na stejném strike jako na prodané CALL opci. Takovéto složenině se říká conversion.

- Tím jeho práce končí. Má uzamčený zisk díky rozdílu mezi bidem a askem a pozici má 100% hedgeovanou proti pohybu na jakoukoliv stranu.

- Pozice je navíc neutrální také z marginového hlediska, takže na ni není potřeba vynaložit jakékoliv peníze.

- Při expiraci přivolá CALL nebo PUT opce SHORT podklad, který se vyruší s již nakoupeným LONG podkladem a všechno zmizí.

I v tomto případě by ale opět docházelo, jako u prvního příkladu, k oscilaci ceny, nikoliv k dlouhodobému růstu:

Otázkou nyní zůstává, proč by MM preferovali Danovu metodu market makingu a neustále (real-time) upravovali svoje pozice podle řeckých písmen místo toho, aby si jednoduše uzamkli profit a o nic dalšího se už nestarali…

DOPLNĚNÍ: Abyste neřekli, že pořád všechny jenom kritizuji, lehce si zde zkritizuji i mnou popisovanou metodu MM pomocí conversion. Pokud je na trzích veliký subjekt, který chce nakoupit např. 15.000 ks CALL OTM opcí, potom market maker tomuto subjektu prodá 15.000 ks CALL opcí a v rámci hedgingu bude potřebovat nakoupit také 15.000 ks PUT opcí, aby si vytvořil syntetickou SHORT pozici (+ samozřejmě odpovídající množství kusů podkladu na LONG). Jenže od koho takové množství na vzdálených OTM stricích nakoupit? No od jiného market makera, ale ten zase bude potřebovat jiného market makera a tak pořád dokola, až už tam vlastně nikdo nezbude a celá operace se nakonec neuskuteční.

Netuším, jak tohle probíhá v praxi. Mnou popisovaná metoda MM funguje velmi dobře při nižších objemech, těžko říct, jak se market makeři vyrovnávají s obrovskými příkazy.

3. nesrovnalost – pokud mám “neomezené” peníze, proč potom nenakupovat přímo podklad místo opcí?

V pátek 4.9.2020 se vyrojily zprávy ohledně japonského gigantu Softbank, který měl údajně nakoupit veliké množství CALL opcí za čtyři miliardy dolarů na různé technologické firmy, jejichž akcie už vlastnil. Více info zde.

K tomuto tématu mám dvě nejasnosti:

- Spekulace s nakupováním CALL opcí a “nucením” market makerů k nákupům podkladů mně přijde velmi krátkozraké. Softbank na mě vždy působila tak, že má zájem o dlouhodobé držení všech svých investic. Je mně ale jasné, že s narůstajícím množstvím peněz se může jakákoliv vize obrátit o 180 stupňů ;-)

- Pokud bych vlastnil něco tak obrovského jako Softbank, která má v očích běžných investorů “neomezené” peníze, nakupoval bych přímo akcie a nesnažil se vymýšlet fígle s opcemi. Možná se na to ale dívám ze špatného úhlu.

Jak to vidím já

Mám rád rčení: “Na každém šprochu je pravdy trochu.” A stejně tak to bude u Danovi teorie. Myslím si, že má do určité míry pravdu a že tam ke krátkodobé cenové manipulaci docházelo. Dokonce jsem měl stejný tip, že by za tím mohla stát Softbank.

Určitě si ale nemyslím, že pouze jejich “opční činnost” a pár dalších subjektů způsobila tento neuvěřitelný dlouhodobý několikaměsíční růst. Přitom slovo dlouhodobý je zde velmi důležité. Pomocí nákupům OTM opcí se jim mohlo dařit krátkodobě zvyšovat cenu podkladu s tím, že na vyšších cenách se do toho hrnulo stále více a více obchodníků a investorů (FOMO efekt) s vidinou pokračujícího pohádkového růstu – “sky is the limit!”

Všichni především počítali s tím, že bude Tesla po splnění podmínek (byly splněny) zařazena do prestižního indexu S&P 500, což by mělo za následek příliv nových peněz z indexových fondů. Více jsem o svém pohledu na důvody růstu akcií psal nedávno: Co stojí za extrémním růstem akcií Tesla.

Spíš bych jejich chování označil jako podněcování apetitu investorů k dalšímu nakupování, což ale od slova “manipulace” nemá zase tak daleko.

Ať je to tak či onak, prozatím je všechno jenom spekulace a pravdu se dost možná nikdy nedozvíme…

Doplnění: V pátek 4.9.2020 po uzavření trhů rozhodl výbor Standar & Poor prozatím Teslu NEpřidat do indexu S&P 500. To bylo velmi moudré rozhodnutí. Akcie Tesly na tuto skutečnost reagují dle očekávání: